Tudo indica que o Federal Reserve realizou seu último aumento de juros do atual ciclo de aperto.

O sinal claro disso, antes mesmo da coletiva de imprensa pós-anúncio, foi a omissão da importante frase: “algum aperto adicional da política ainda pode ser necessário”.

Além disso, o anúncio sobre os próximos passos foi muito parecido com o feito em junho de 2006, quando o Fed interrompeu o ciclo de elevação das taxas por 13 meses.

Neste momento, o cenário-base parece ser o de que Powell terminou o trabalho que tinha a fazer, depois de elevar os juros em 500 pontos-base (pb) durante 15 meses e considerar que o aperto atingiu o topo.

O que o Fed tende a fazer a partir de agora é observar o impacto do aperto cumulativo da política monetária e de seus efeitos defasados sobre a atividade econômica e a inflação.

Mas, depois de passar meses subestimando a inflação persistente e elevada, o que dá tanta confiança ao Fed para acreditar que a taxa básica na faixa de 5 a 5,25% seria capaz de arrefecer a inflação?

A história.

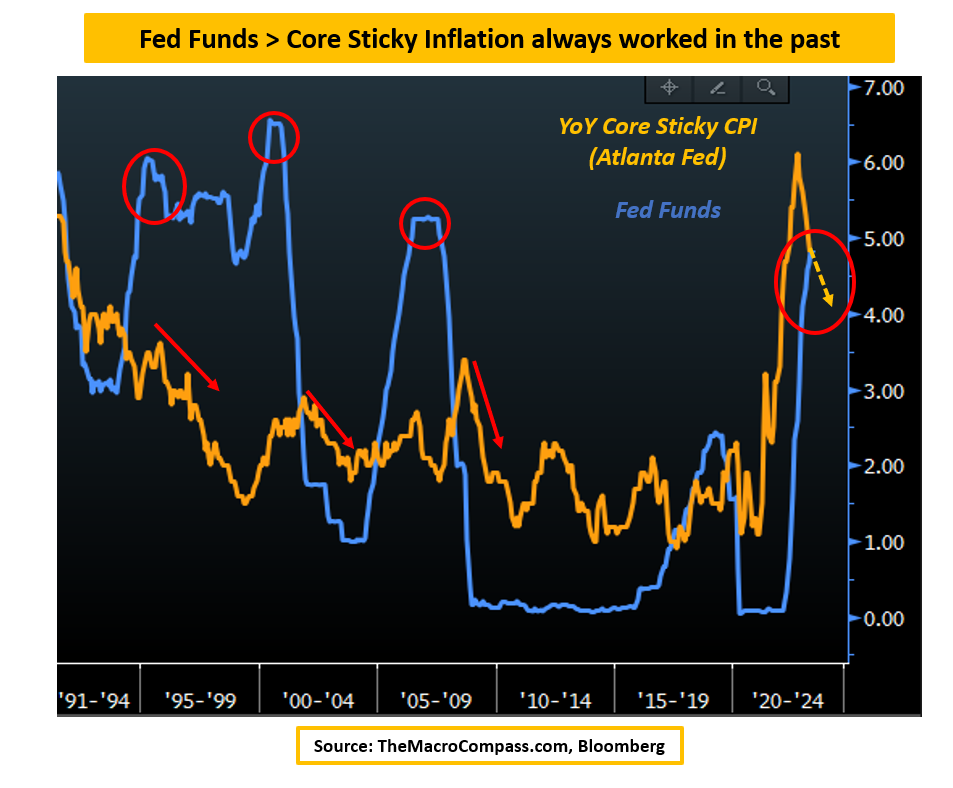

Nos últimos 30 anos, sempre que a taxa dos Fed Funds (azul) foi elevada acima dos níveis da inflação subjacente (laranja), a política mostrou-se suficientemente restritiva para reduzir as pressões inflacionárias de volta a 2% ou menos.

Em meados do ano, a inflação subjacente deve registrar um aumento anualizado em torno de 4%, enquanto os Fed Funds estarão em 5%, e a história sugere que esse aperto é suficiente.

Agora, as questões mais importantes são: quanto tempo durará a pausa, como os mercados se comportaram historicamente nesse período e como devem se comportar desta vez?

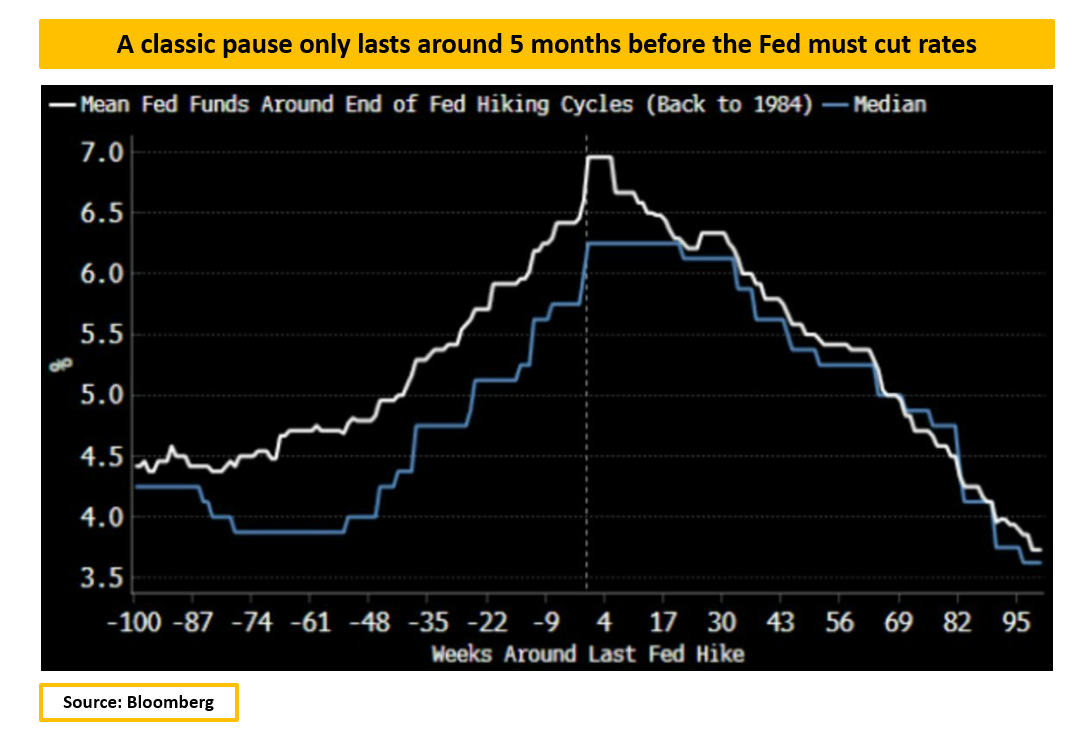

Este excelente gráfico mostra que a mediana do período de pausa do Fed no pico do ciclo de aperto dura cerca de 5 meses e é seguida por ciclos de flexibilização bastante acentuados.

A dispersão em torno da duração dessas pausas é grande: nos anos 80, só foi possível pausar por um mês, enquanto em 2000 e 2018, a pausa foi de 7 a 8 meses, antes de vermos cortes de juros do Fed.

De volta ao verão de 2006, a pausa durou 15 meses e nos levou à Grande Crise Financeira.

Desta vez, são enormes os óbices para que o Fed aumente ou corte os juros.

Como o próprio Powell afirmou, os Fed Funds a 5%, conjugados ao aperto em curso, sem dúvida são uma ferramenta poderosa de enrijecimento da política, cujo efeito é ainda mais intensificado pelo estresse bancário e as condições de crédito mais restritivas.

Por que mostrar disposição em apertar ainda mais a política monetária, a menos que haja necessidade para tanto?

Por outro lado, até que a inflação volte a 2%, as autoridades são obrigadas a fazer vista grossa para diversos sinais de alarme: estresse bancário, restrição de crédito e disfuncionalidades do mercado imobiliário, ou seja, o obstáculo para cortar as taxas também é muito alto.

O que nos leva aos mercados: se a pausa do Fed durar por algum tempo, o que devemos esperar?

Em poucas palavras: o Fed vai acabar quebrando algo.

***

Este artigo foi originalmente publicado em The Macro Compass.