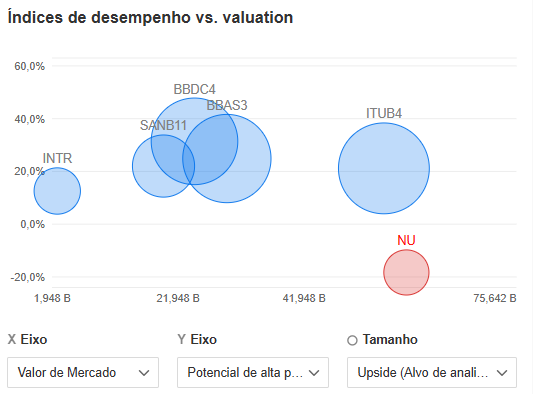

O mercado de bancos brasileiros voltou aos holofotes com a notícia de que o Nubank (BVMF:ROXO34) superou o Itaú (BVMF:ITUB4) e se tornou o mais valioso da América Latina após a divulgação do balanço do primeiro trimestre de 2024. Agora valendo US$ 58 bilhões em capitalização de mercado, o Roxinho lidera o setor no Brasil e segue caminhando a passos largos em seu crescimento exponencial desde a abertura de capital em 2021.

O Itaú, para comparação, atualmente vale US$ 54 bilhões, enquanto os outros grandes bancos brasileiros vêm mais atrás. O Banco do Brasil (BVMF:BBAS3) tem valor de mercado de US$ 29 bilhões; o Bradesco (BVMF:BBDC4), de US$ 24 bilhões; e o Santander Brasil (BVMF:SANB11), de US$ 19 bilhões; e o Inter (BVMF:INBR32), de US$ 2,7 bilhões.

Utilizando as ferramentas avançadas do InvestingPro, analisamos mais a fundo os seis principais bancos brasileiros com capital aberto, seja na Bovespa ou em Nova York. Confira:

Preço-Justo

Curiosamente, o Nubank é o único dos bancos a estar caro no momento. A ação NU (NYSE:NU), negociada na Nasdaq, fechou a semana passada cotada a US$ 11,89 e tem preço-justo calculado em US$ 9,71 -- um potencial de queda de 18,2% na média de três modelos de valuation. Os analistas, porém, acreditam que o papel vale US$ 12,46 na mediana de 17 avaliações.

O banco com maior potencial de valorização é o Bradesco, que tem chance de crescer 32,4% nos próximos 12 meses. O papel vale R$ 12,67 e tem preço-justo avaliado em R$ 16,81 em quatro modelos de valuation -- 11 analistas acreditam valer R$ 16,38. Um pouco abaixo, o BB tem upside de 24,9% com preço-justo de R$ 34,12 para o InvestingPro. O Itaú tem potencial de valorização de 22,4%; o Santander, de 21,9%; e o Inter, de 12,6%.

Saúde Financeira

Se o Roxinho é o banco mais caro hoje, também é o que está melhor em saúde financeira. Com nota geral de 3,04 (B), o maior destaque do banco digital está na categoria Tendência de Preço (nota 3,71), que apresentou altos retornos nos últimos seis meses (49,5%) e dois anos (219,4%). A categoria Crescimento (nota 3,68) também está ótima, com crescimentos de Lucro Por Ação, Receita, Fluxo de Caixa Livre Alavancado e Receita Operacional. A Lucratividade é outro ponto positivo (nota 3,34) graças a indicadores como Lucro Líquido (US$ 1,2 bi), ROC (31,0%) e Crescimento do ROIC de 378% em dois anos.

O BB também possui nota geral de saúde financeira acima da média (que é 2,75), calculada em 2,95 (C), com destaque positivo para Crescimento (3,23) e Valor Relativo (3,18). Já o Banco Inter está ligeiramente abaixo da média, mas muito próximo, com nota 2,71 e melhores categorias sendo Tendência de Preço (3,60) e Crescimento (3,33).

Itaú (nota 2,48) e Santander (nota 2,28) estão mais abaixo, ambos com apenas uma categoria pontuando acima da média: Lucratividade (2,77) para o primeiro e Valor Relativo (nota 2,78) para o segundo. Por fim, o Bradesco vem mal das pernas nesse assunto. A nota geral de 1,67 é baixa demais, a única com classificação D na lista. A categoria Tendência de Preço (nota 1,11) puxa para baixo, com queda de 42% na cotação nos últimos cinco anos e de 18% em seis meses.

Lucro é o que importa?

No fim das contas, quando se trata de analisar uma empresa o que muita gente observa é a lucratividade dela. E para os bancos isso vale mais ainda, então vamos conferir como estão (todos em dólares, para igualar a comparação).

Itaú: lucro líquido de US$ 2 bilhões no 1T24 e de US$ 7 bilhões em 2023; nota de Lucratividade da saúde financeira de 2,77.

Banco do Brasil: lucro líquido de US$ 1,7 bilhão no 1T24 e US$ 6,8 bilhões em 2023; nota de Lucratividade da saúde financeira de 2,97.

Bradesco: lucro líquido de US$ 838 milhões no 1T24 e US$ 3 bilhões em 2023; nota de Lucratividade da saúde financeira de 1,96.

Santander Brasil: lucro líquido de US$ 610 milhões no 1T24 e US$ 2 bilhões em 2023; nota de Lucratividade da saúde financeira de 2,45.

Nubank: lucro líquido de US$ 378 milhões no 1T24 e US$ 1 bilhão em 2023; nota de Lucratividade da saúde financeira de 3,34.

Inter: lucro líquido de US$ 39 milhões no 1T24 e US$ 72 milhões em 2023; nota de Lucratividade da saúde financeira de 2,14.

***

E aí, o que você acha dos principais bancos brasileiros?

OBS: Dados coletados na sexta-feira, 31 de maio de 2024

Encontre dados avançados sobre ações de bancos com o InvestingPro. Para um desconto especial, use o cupom PROANALISE para as assinaturas anuais e de 2 anos do Pro e Pro+