Atualizado às 16h51 de 28 de março de 2025 para incorporar informações de lucro líquido ajustado e de projeções para 2025 da Stone.

Empresas brasileiras, especialmente as fintechs, vêm cada vez mais encontrando vantagens em abrir capital nos Estados Unidos como forma de ampliar acesso ao mercado global, ganhar visibilidade internacional e captar investidores que visam tecnologia e inovação. A grande profusão de dinheiro disponível no mercado norte-americano, combinada com múltiplos de valuation geralmente mais elevados para empresas de alto crescimento, pode ser mais atrativo para companhias que operam modelos escaláveis e digitais. Além disso, estar listada em uma bolsa como a Nasdaq ou NYSE confere maior credibilidade institucional, facilita parcerias globais e pode apoiar estratégias de expansão, reforçando a posição frente aos players tradicionais.

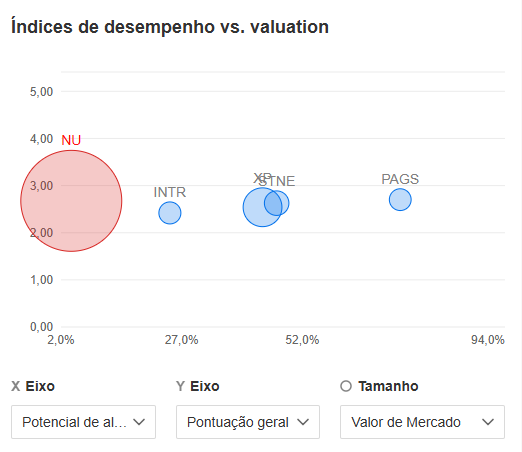

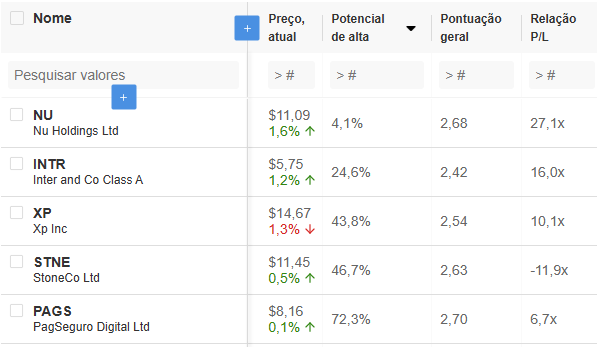

Utilizando a Watchlist Inteligente do InvestingPro, comparamos as cinco fintechs brasileiras listadas no mercado de ações dos EUA para entender como estão posicionadas para o futuro atualmente. Qual delas será a melhor?

Nubank

Valor de Mercado: US$ 52,6 bilhões

Potencial do Preço-Justo: +4,1%

Saúde Financeira: 2,67

Fundado em 2013, o Nubank (NYSE:NU) nasceu como uma fintech focada em cartões de crédito sem tarifas e rapidamente se transformou em uma plataforma financeira completa. A empresa oferece serviços como contas digitais, empréstimos, seguros e investimentos, com forte base tecnológica e foco em experiência do usuário. Com dezenas de milhões de clientes no Brasil e expansão para outros países da América Latina, tornou-se um dos maiores bancos digitais independentes do mundo. No Brasil, negocia seu BDR como ROXO34 (BVMF:ROXO34).

O alto P/L e P/VPA do Roxinho indicam que o mercado tem altas expectativas sobre o crescimento futuro, impulsionado pelo ROE expressivo e forte margem líquida. No entanto, a margem operacional extremamente negativa e a baixa eficiência dos ativos mostram desafios na rentabilidade operacional, apesar da liquidez robusta.

P/L: 26,7x

P/VPA: 6,9x

ROE: 28,1%

ROA: 4,2%

Margem Líquida: 35,8%

Margem Operacional: -63,7%

Eficiência dos Ativos: -7,5%

Fluxo de Caixa Livre: US$7,8 bilhões

Dívida Líquida/Patrimônio: -106,4%

Fluxo de Caixa/Dívida: -167,4%

XP

Valor de Mercado: US$ 7,9 bilhões

Potencial do Preço-Justo: +43,8%

Saúde Financeira: 2,56

A XP (NASDAQ:XP) iniciou suas operações em 2001 como uma corretora de investimentos com a proposta de democratizar o acesso ao mercado financeiro. Hoje, atua como uma plataforma completa de investimentos, serviços bancários, assessoria e distribuição de produtos financeiros, com forte presença digital e atuação multicanal. A empresa é um dos principais protagonistas na transformação do sistema financeiro brasileiro, desafiando os grandes bancos na gestão de ativos e varejo de investimentos. Seu BDR é o XPBR31 (BVMF:XPBR31).

A XP apresenta múltiplos de valuation razoáveis, com um P/L de 10,2x e um P/VPA de 2,3x, sugerindo que pode estar bem precificada. O ROE elevado e a margem operacional saudável indicam boa eficiência, e a posição de caixa forte minimiza riscos financeiros.

P/L: 10,2x

P/VPA: 2,3x

ROE: 22,9%

ROA: 1,5%

Margem Líquida: 27,8%

Margem Operacional: 68,8%

Eficiência dos Ativos: 3,7%

Fluxo de Caixa Livre: US$4,9 bilhões

Dívida Líquida/Patrimônio: -319,2%

Fluxo de Caixa/Dívida: 7,0%

Stone

Valor de Mercado: US$ 3,1 bilhões

Potencial do Preço-Justo: +46,6%

Saúde Financeira: 2,63

Criada em 2012, a Stone (NASDAQ:STNE) surgiu para oferecer soluções de pagamento mais eficientes e acessíveis, com foco inicial em maquininhas de cartão para pequenos e médios negócios. Ao longo dos anos, expandiu sua atuação para serviços financeiros integrados como conta digital, crédito, software de gestão e soluções para o varejo. A empresa se consolidou como uma das líderes no setor de adquirência no Brasil, com forte reconhecimento entre os comerciantes e proposta de atendimento personalizado. O BDR negociado por aqui é o STOC31 (BVMF:STOC31).

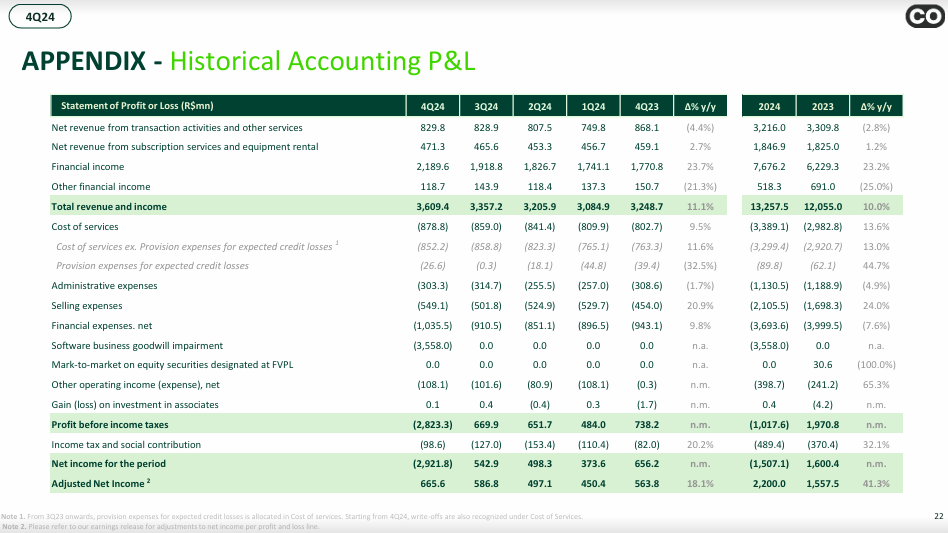

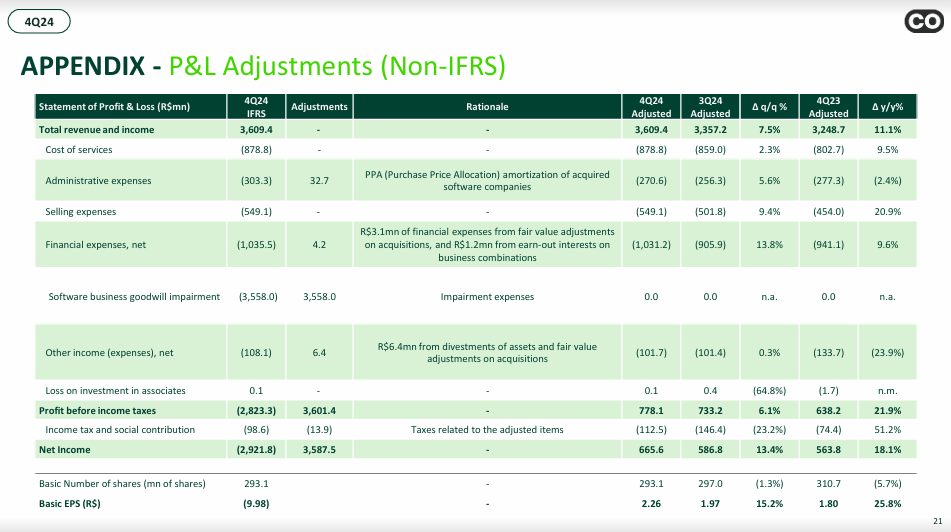

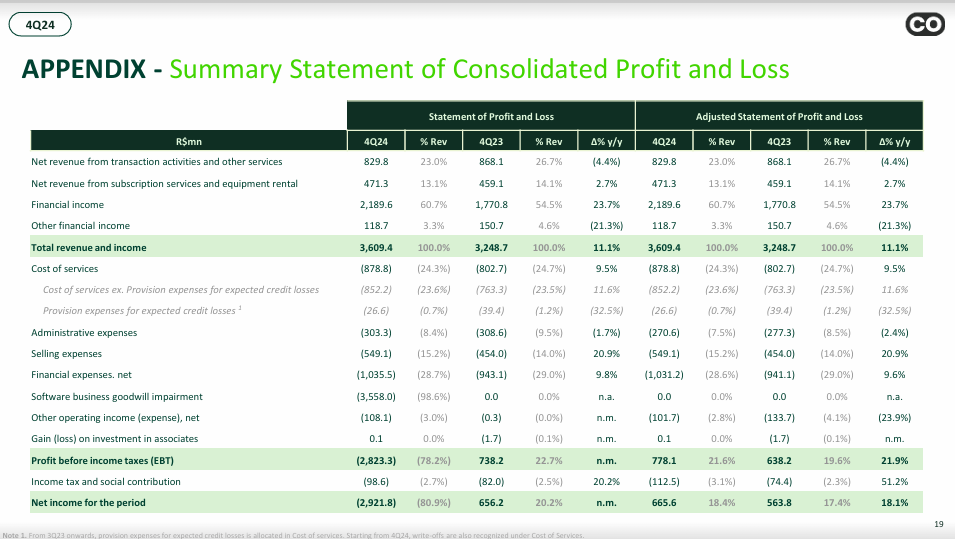

A primeira impressão do balanço financeiro do 4º trimestre de 2024, divulgado em 18 de março, pode não ser positiva aos olhos dos investidores. O prejuízo líquido no período de R$ 2,9 bilhões e os retornos negativos sobre patrimônio e ativos (ver abaixo) podem indicar dificuldades operacionais.

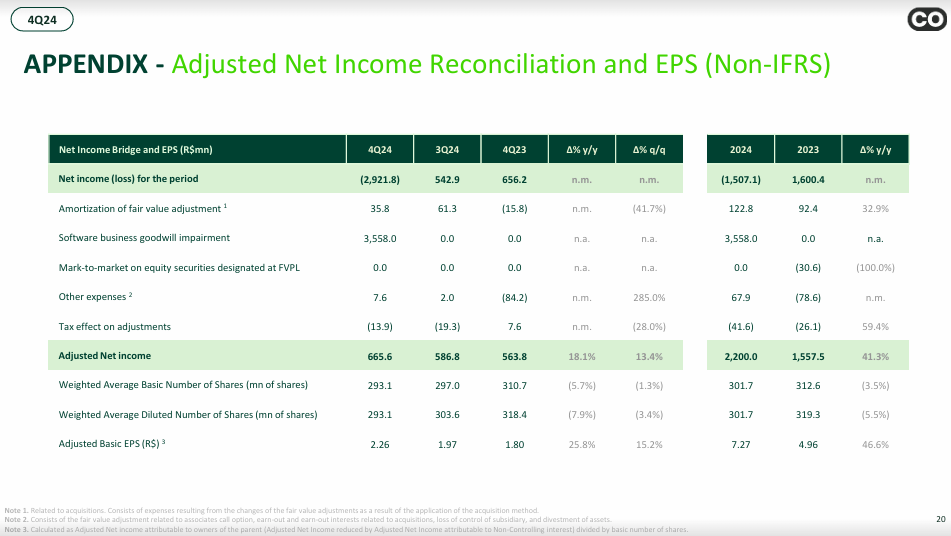

Mas houve lucro líquido ajustado de R$ 665 milhões graças a um impairment (redução ao valor recuperável do ágio do negócio de software) de R$ 3,5 bilhões, conforme o balanço registrado na SEC (a CVM dos EUA). Segundo a empresa, esse é o valor de um capital excedente, conforme relatado para a Reuters. Os investidores se guiaram pela informação do lucro líquido ajustado ao pregão seguinte da divulgação do balanço, elevando o preço da ação em mais de 15%, otimistas também com as projeções para 2025, entre elas, lucro bruto ajustado acima de R$7,05 bilhões e um lucro básico por ação ajustado acima de R$8,6.

Confira abaixo as métricas de Stone, sem o cálculo do capital excedente:

P/L: 8,4x

P/VPA: 1,5x

ROE: -11,4%

ROA: -2,9%

Margem Líquida: -11,9%

Margem Operacional: -28,4%

Eficiência dos Ativos: -7,0%

Fluxo de Caixa Livre: US$-273 milhões

Dívida Líquida/Patrimônio: 60,7%

Fluxo de Caixa/Dívida: -28,1%

Inter

Valor de Mercado: US$ 2,5 bilhões

Potencial do Preço-Justo: +24,6%

Saúde Financeira: 2,42

Fundado como Intermedium em 1994, o Inter (NASDAQ:INTR) se transformou em uma instituição 100% digital em 2017, oferecendo serviços bancários sem tarifas e interface digital completa. A oferta inclui conta corrente, crédito, investimentos, seguros e um super app com funcionalidades de marketplace, integrando produtos não financeiros. Com base tecnológica própria e atuação direcionada ao público de varejo, o banco vem ampliando sua base de clientes e diversificando receitas de forma consistente. No Brasil, seu BDR é o INBR32 (BVMF:INBR32).

O ROE de 11,7% é razoável, mas a margem operacional muito negativa e a baixa eficiência dos ativos apontam para desafios de rentabilidade. A alavancagem elevada e o fluxo de caixa negativo em relação à dívida aumentam a fragilidade financeira.

P/L: 16,0x

P/VPA: 1,6x

ROE: 11,7%

ROA: 1,4%

Margem Líquida: 19,7%

Margem Operacional: -138,9%

Eficiência dos Ativos: -9,3%

Fluxo de Caixa Livre: US$1,1 bilhão

Dívida Líquida/Patrimônio: 201,7%

Fluxo de Caixa/Dívida: -30,4%

PagSeguro

Valor de Mercado: US$ 2,4 bilhões

Potencial do Preço-Justo: +72,3%

Saúde Financeira: 2,70

Lançado em 2006 como parte do grupo UOL, o PagSeguro (NYSE:PAGS) começou como uma solução de pagamentos online voltada ao comércio eletrônico. Evoluiu para uma plataforma de serviços financeiros que inclui adquirência, conta digital, banco para pessoas físicas e crédito para pequenos negócios. Aproveitando sua base ampla de usuários e atuação no varejo de baixa renda, consolidou-se como um player relevante na inclusão financeira e nos meios de pagamento digitais no Brasil. O BDR da companhia por aqui é o PAGS34 (BVMF:PAGS34).

Apresenta um P/L de apenas 6,7x e P/VPA de 1,0x, sugerindo uma precificação descontada, mas com justificativa na baixa eficiência dos ativos e margem operacional negativa. O fluxo de caixa livre altamente negativo e a relação de dívida preocupam, indicando dificuldades na conversão de receitas em caixa disponível.

P/L: 6,7x

P/VPA: 1,0x

ROE: 15,2%

ROA: 3,3%

Margem Líquida: 11,5%

Margem Operacional: -18,6%

Eficiência dos Ativos: -5,3%

Fluxo de Caixa Livre: US$-1,4 bilhão

Dívida Líquida/Patrimônio: 22,2%

Fluxo de Caixa/Dívida: -73,0%

O Nubank parece bem posicionado para o futuro, com um ROE robusto de 28,1%, uma forte margem líquida de 35,8% e um fluxo de caixa livre expressivo de US$ 7,8 bilhões. A XP também apresenta bons fundamentos, com um ROE de 22,9%, alta margem operacional e um sólido fluxo de caixa, mas seu crescimento pode ser limitado em comparação ao Roxinho devido ao seu menor múltiplo de valuation. Já a Stone ainda enfrenta dificuldades financeiras, enquanto Inter e PagSeguro sofrem com problemas de alavancagem e baixa eficiência operacional.

E você, investe em alguma delas?

O conteúdo disponibilizado aqui não constitui ou deve ser considerado como conselho, recomendação ou oferta pela Nomad. Todo investimento envolve algum nível de risco. Rendimentos passados não são indicativos de rendimentos futuros. Siga sempre o seu perfil de investidor. A Nomad Fintech Inc é um Consultor Financeiro Registrado junto a SEC. Serviços intermediados por Global Investment Services DTVM Ltda.

Anexo:

Balanço do 4T24 da Stone