Olá, pessoal! Compilei a rentabilidade e o risco das 188 ações (e units) mais líquidas da bolsa brasileira, constituintes do índice Brasil Amplo (IBrA). O risco foi medido da forma tradicional, ou seja, pelo desvio-padrão amostral anualizado dos retornos. Cabe lembrar que toda unit tem seu código terminado em 11 e representa um pacote de ações normalmente envolvendo ações ordinárias e preferenciais. Aliás, ações ordinárias possuem códigos terminados pelo algarismo 3, enquanto ações preferenciais podem terminar em 4, 5 ou 6. Por um lado, ações ordinárias dão direito a voto em assembleias de acionistas e, portanto, originam o controle de uma companhia aberta. Por outro lado, ações preferenciais têm prioridade no recebimento de dividendos, caso estes não sejam suficientes para abranger todos os acionistas da empresa.

Como a análise trabalha com um universo bastante amplo, alguns papéis podem ser desconhecidos por um ou outro investidor. Minha ressalva, caso você se decida por acompanhar alguns dos papéis mencionados a seguir, é a liquidez. Alguns deles têm liquidez muito menor daquela que estamos acostumados, como, por exemplo, em PETR4, VALE3 e tantas outras blue chips. Não menos importante, faço questão de frisar que nenhuma rentabilidade aqui apresentada é garantia de rentabilidade futura e não tenho o menor intuito de fazer indicações de investimento nesta coluna. Meu objetivo é simplesmente compartilhar esse tipo de compilação para que vocês tenham diferentes ferramentas de análise para tomar decisões de investimento cada vez mais bem embasadas.

Também lembro que utilizo retornos totais, ou seja, que incorporam eventuais dividendos, juro sobre capital próprio, desdobramentos, bonificações etc. Com isso, algumas das rentabilidades apresentadas a seguir podem não ser exatamente iguais à variação da cotação do papel no período em tela (como por exemplo foi o caso da B3 (BVMF:B3SA3), que distribuiu juros sobre capital próprio no mês passado). Os dados para a análise me foram gentilmente disponibilizados pela plataforma Quantum Finance. Para aqueles que quiserem acompanhar todo o meu trabalho, fica o convite para me seguir no Instagram @carlosheitorcampani e no LinkedIn: vamos nos conectar por lá também?

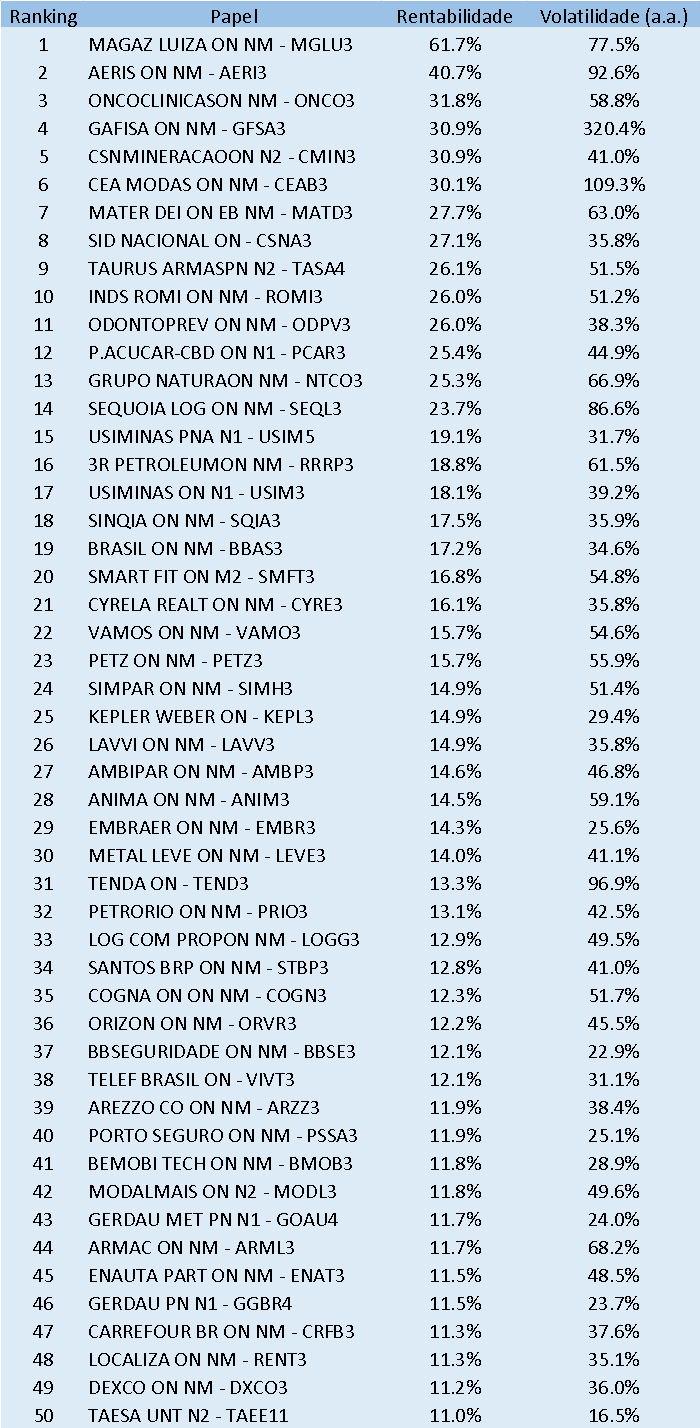

QUAIS AS AÇÕES QUE MAIS RENTABILIZARAM EM JANEIRO?

Apurei que a média dentre os 188 papéis analisados em janeiro ficou no azul, em 4,4%. Cerca de dois a cada três papéis tiveram rentabilidades positivas. Na tabela abaixo, apresento a lista dos papéis com as 50 maiores rentabilidades no primeiro mês do ano, tendo como campeão Magazine Luiza (BVMF:MGLU3).

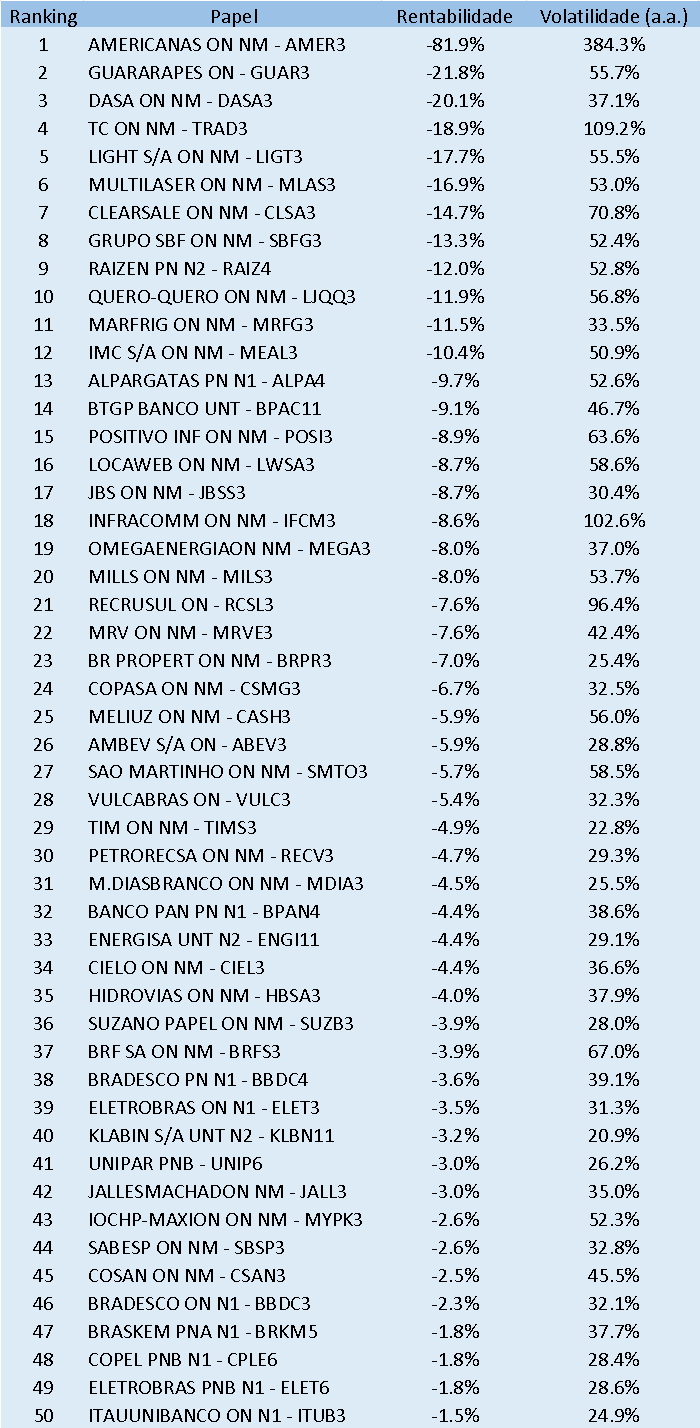

QUAIS OS PAPÉIS QUE MAIS PERDERAM VALOR EM JANEIRO?

Aproximadamente um terço dos papéis geraram perdas aos seus investidores. O papel que encabeça a lista de perdas é, claro, pela Americanas SA (BVMF:AMER3).

Jamais invista no escuro! Faça suas próprias análises e forme uma opinião própria e consistente antes de investir em uma empresa. Por fim, reforço o convite para me seguir nas redes sociais @carlosheitorcampani, pois compartilho bastante conteúdo de educação financeira, investimentos e previdência. Forte e respeitoso abraço a cada um de vocês.

* Carlos Heitor Campani é PhD em Finanças, Professor do Coppead/UFRJ, Pesquisador da Cátedra Brasilprev em Previdência e da ENS – Escola de Negócios e Seguros e sócio-fundador da CHC Treinamento e Consultoria. Ele pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani. Esta coluna sai a cada duas semanas, sempre na sexta-feira.