Quem me acompanha sabe que eu já a acompanho desde 2019. No início de 2019, eu comecei a dar uma olhada e só no 4T19 que eu resolvi escrever sobre ela. Após 4 trimestres olhando as melhoras que a companhia vinha apresentando.

Eu sei. Muitos irão bater na tecla que é uma empresa que não entregou o que prometeu no passado e que não vale a pena nem perder o tempo para olhar o case. Pois é, eu volto a dizer, vale a pena olhar de novo.

Para quem não conhece a companhia, basta ler a introdução do que eu escrevi no 4T19. Vou deixar o link aqui embaixo:

Sem mais delongas. Vamos ao que interessa!

Continua melhorando

Você pode achar o que for. Mas contra fatos, não há argumentos. E é um fato, a companhia continua buscando entregar resultado. Continua querendo crescer e melhorar. Afinal, ela é uma empresa e ficar para trás, persistindo em erros, é querer fechar as suas portas (e isso é algo que a maioria dos stakeholders não querem).

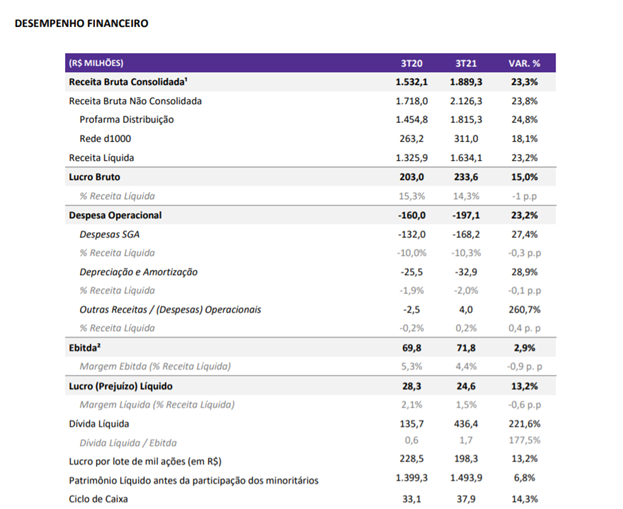

Sendo assim, começo o artigo com a imagem do desempenho financeiro que ela teve no 3T21:

Fonte: Release Profarma (SA:PFRM3) 3T21

Como vocês podem ver de cara. Na maioria das linhas que seguem a DRE, a companhia apresentou um crescimento. Começando pela receita bruta consolidada, que alcançou R$1,9 bilhão 3T21, com crescimento de 23,3% em relação ao mesmo trimestre do ano anterior (3T20).

Já a Profarma Distribuição teve evolução de 24,8%. Enquanto, a Rede d1000 (varejo) registrou crescimento de 18,1%. Vale ressaltar que nesse último trimestre, cerca de 95% do resultado da companhia veio do segmento de distribuição.

Sendo assim, vou comentar primeiro o consolidado. Mas ele quase que se refere na totalidade a distribuição. Então, quaisquer efeitos que eu venha a comentar, terão partido do segmento de distribuição, pois ele é o que acaba impactando o todo no fim do dia.

Voltando a resultado então. Se gente tirar o CSV (Custo do Serviço Vendido) de R$1,4 bilhão que a companhia teve no trimestre, a gente chega no Lucro Bruto de R$233,6 milhões, que cresceu 15% vs 3T20.

Foi um CSV um pouco maior que no mesmo período anterior e que acabou diminuindo a Margem Bruta em 0,4p.p. no período. Porém, esse efeito é explicado pelo aumento de preços adiado de março para junho de 2020, com impacto maior no 3T20, ao contrário deste ano de 2021, quando a maior parte desse impacto ocorreu no 2T, como acontece normalmente no setor.

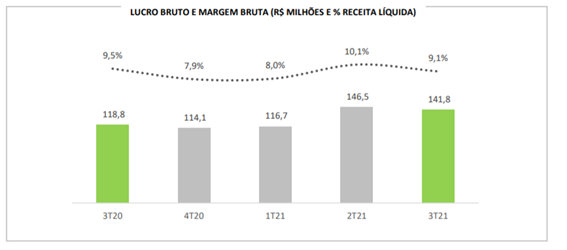

Fonte: Release Profarma 3T21

Para quem não entendeu, a companhia sempre tem um aumento de preços dos seus produtos (entenda-se por reajustes) no final de abril e que entra no 2T da empresa. Acontece que, no ano passado, essa alta que geralmente ocorre no final de março e início de abril, foi suspensa por 60 dias pela Medida Provisória 933/2020.

Agora nesse último trimestre, era de se esperar uma comparação mais dura (tough comp), devido a esse evento. Outro ponto, é quando olhamos para o SG&A para chegar no EBITDA. O SG&A (Despesas Gerais e Administrativas), ficou em R$168,2 milhões, alta de 27,4% frente ao mesmo período anterior.

O aumento está relacionado às despesas adicionais relativas à abertura do CD DF, expansão do CD RJ e ao aumento de custos acima da inflação como, por exemplo, embalagens, aluguéis e despesas pré-operacionais da abertura de lojas na Rede d1000, assim como os efeitos da MP936.

Mesmo com esses impactos, a companhia conseguiu entregar um EBITDA de R$71,8 milhões, praticamente em linha com o 3T20 (que foi o trimestre que teve alta dos preços dos medicamentos e tende a ser um trimestre melhor).

No acumulado dos últimos 12 meses, o EBITDA ficou em R$255,4 milhões, um crescimento de 16% frente ao LTM 3T20. Vale ressaltar, que o crescimento médio anual desde 2019 do EBITDA foi de 17,3%, o que não é nada mal.

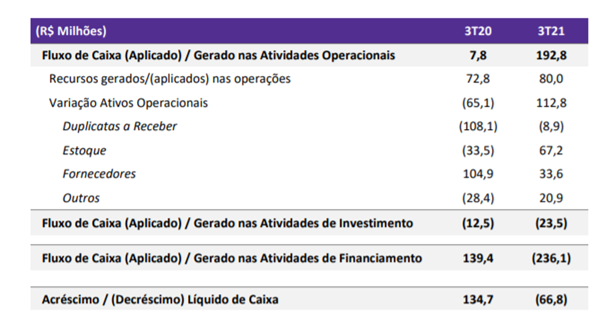

Eu prefiro olhar o Fluxo de Caixa Operacional na maioria das vezes. Que no caso da Profarma, melhorou e vem melhorando bastante deste o turnaround. Só no último trimestre, o caixa operacional gerado foi de R$192,8 milhões, sendo R$80 milhões gerados das operações da empresa, somados à variação positiva nos ativos operacionais de R$112,8 milhões, principalmente relacionada à redução nos estoques e ao aumento do saldo de fornecedores.

Fonte: Release Profarma 3T21

Sendo assim, a companhia vem recuperando forte frente ao cenário de 2020 e detalhe, 40% do FCO veio das operações findos da companhia, o que é muito bom. Seguindo em frente, o Fluxo de Caixa de Investimentos foi maior em relação ao 3T20 e em relação ao 3T19, o que também mostra que a companhia está disposta a investir mais e não apenas a fazer CAPEX de manutenção.

Para finalizar essa parte, os R$236,1 milhões consumidos nas atividades de financiamento foram, em grande parte, relacionados à amortização líquida de empréstimos no valor de R$206,7 milhões.

E falando em amortização de empréstimos: o Endividamento dela ficou em R$436,4 milhões. Tendo em vista que o EBITDA LTM ficou em R$255,4 milhões, chegamos a um índice de alavancagem de 1,7x. Um patamar saudável na minha opinião.

Virando o varejo

Não poderia finalizar o artigo sem comentar sobre o segmento de varejo. Como eu disse no início, a receita bruta apresentou uma evolução de 18,1% em comparação com o 3T20.

Além disso, as vendas em shoppings continuam em recuperação e apresentaram um crescimento de 39% em relação ao mesmo período observado. Sendo que as lojas de rua tiveram aumento de vendas de 16% quando comparamos o 3T21 vs 3T20.

É de se esperar que com esse aumento e as aberturas de lojas, as despesas com vendas ficassem pressionadas e foi o que aconteceu. A despesas com vendas ficaram em R$56,1 milhões frente ao 3T20.

Isso se deve ao número de inaugurações neste trimestre, além dos impactos pré-operacionais com lojas abertas. Temos 26 lojas recém-inauguradas que ainda estão em ramp-up e é natural essa pressão nas vendas e nas margens.

No total, a companhia conta com 214 lojas em operação, 8 lojas a mais que o trimestre imediatamente anterior. Sendo que, durante o 3T21 foram abertas 11 novas lojas, ampliadas 4, reformaram 1 e encerram 3 lojas.

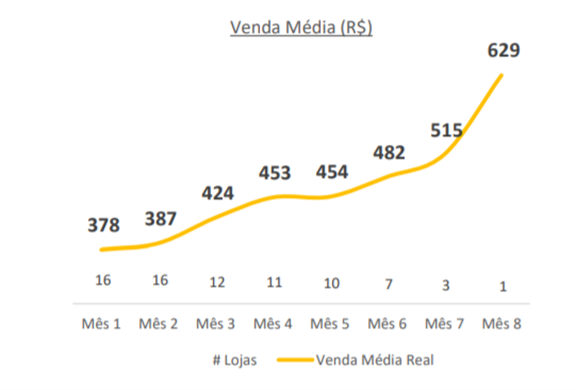

No guidance da companhia, a meta é abrir 30 lojas ao longo de 2021. Neste último trimestre, eles chegaram a 26 novas lojas em operação. Dado que o foco de expansão é o Estado do Rio de Janeiro, vou colocar abaixo as Vendas Médias das lojas abertas nesta região em 2021 e que tiveram pelo menos um mês completo de faturamento.

Fonte: Release Profarma 3T21

Conclusão e Valuation

Aqui é um ponto delicado. Por que eu digo isso? Porque eu sei que vai ter gente que vai falar, “ah, mas essa é aquela empresa que prometeu e nunca cumpriu!”, “mas essa empresa não vale nada”, “case antigo e que nunca entregou”.

Vou repetir o que eu escrevi no meu primeiro texto. Eu estou ciente do histórico da companhia, além de ter acompanhado o turnaround, ficou cerca de 7 anos sem entregar bons resultados, teve 3 chamadas de aumento de capital nos últimos anos e está bem atrás dos demais players do setor quando olhamos para o segmento de varejo.

Todavia, volto a frisar, eu vejo bastante valor no modelo distribuição/varejo. É um diferencial que as outras do setor não tem e quando tem é pouco. Estamos falando da 2º maior distribuidora do país.

Outro ponto, é que desde 2019, eu tenho visto o time da companhia muito inclinado a fazer mudanças para melhor. A tentar acertar e querer crescer. Em 2019, a companhia já estava voltando a entregar rentabilidade, tinha apresentado lucro, diminuindo alavancagem e melhorando o ciclo de caixa.

Aí veio o Covid e o isolamento social, o que acabou atrapalhando um pouco os planos da empresa. Mas que olhando agora, não pareceu desanimar nem um pouco a turma de lá. Neste trimestre teve abertura, estão para entregar o guidance e continuam crescendo.

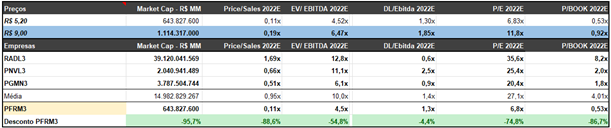

Sendo assim, o meu primeiro ponto, é que existe um desconto considerável entre os demais players. Esses mesmos peers que tem margens e ROE bem parecidos. Isso fica mais claro na imagem abaixo:

Um desconto de mais de 70% em vários múltiplos frente a alguns pares que temos na bolsa. Tem que existir desconto? Sim. Mas dado a melhora operacional dos últimos anos, será que tem que ser tanto assim? Já penso que não.

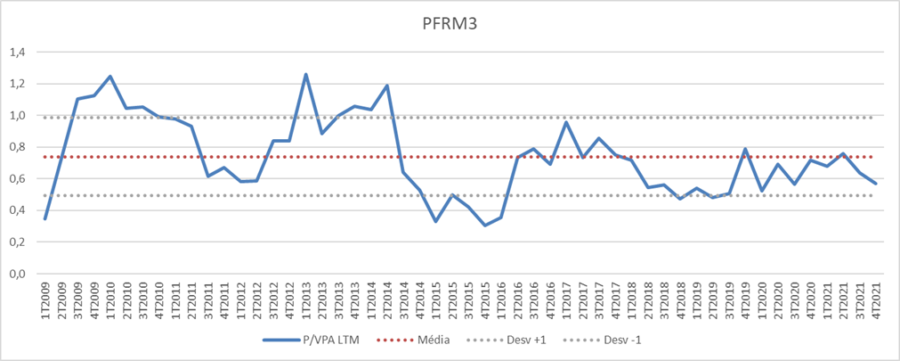

Principalmente, olhando para o P/VPA e o EV/EBITDA frente aos pares. Mas falando do P/VPA, a companhia rodou historicamente a uma média de 0,7-0,8x. Sempre houve um desconto, foram poucas as vezes que ela negociou em linha com seu valor patrimonial.

Mas como é possível ver na imagem abaixo, a Profarma é uma empresa que tem bastante imobilizado. Isso se deve ao fato dela ter diversos CDs, Lojas, Benfeitorias, dentre outros.

Fonte: Economatica

Logo, seria razoável ela negociar em linha com a média histórica ou um pouco acima, dado as melhoras que ela vem apresentando. Por fim, eu considero como um fair value R$9,00 para a companhia (que ainda estaria negociando com um desconto de 50% na média ainda).