Apesar das evidências cada vez maiores que respaldam as previsões de uma recessão, o mercado acionário continua contestando essa perspectiva. Isso faz com que os investidores queiram evitar uma nova queda nas ações, sem, contudo, deixar passar uma possível recuperação.

É difícil ir de encontro com as previsões de recessão que estão se proliferando nas manchetes. Simon White, da Bloomberg, por exemplo, faz uma observação importante:

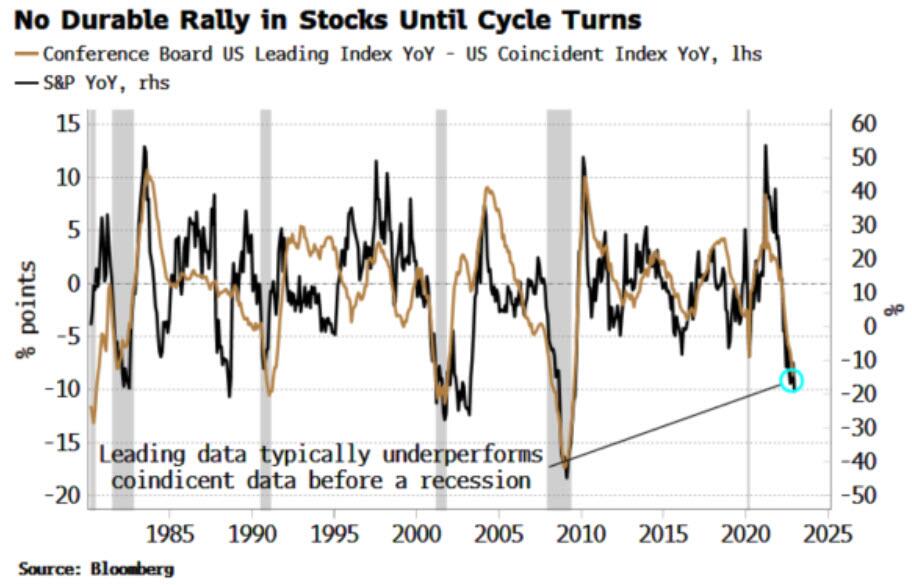

“As ações continuarão incapazes de registrar um rali duradouro e de sair do bear market até que haja uma virada de ciclo. Como mostra o gráfico abaixo, somente quando os dados adiantados começam a superar os dados coincidentes é que as ações revertem para cima.

Infelizmente, quando os dados adiantados estão tão deprimidos, como atualmente, em relação aos dados coincidentes, não há uma virada de ciclo sem que ocorra uma recessão. Com base nos dados históricos, as ações têm mais 15% mais ou menos de potencial de baixa, se os EUA entrarem em recessão”.

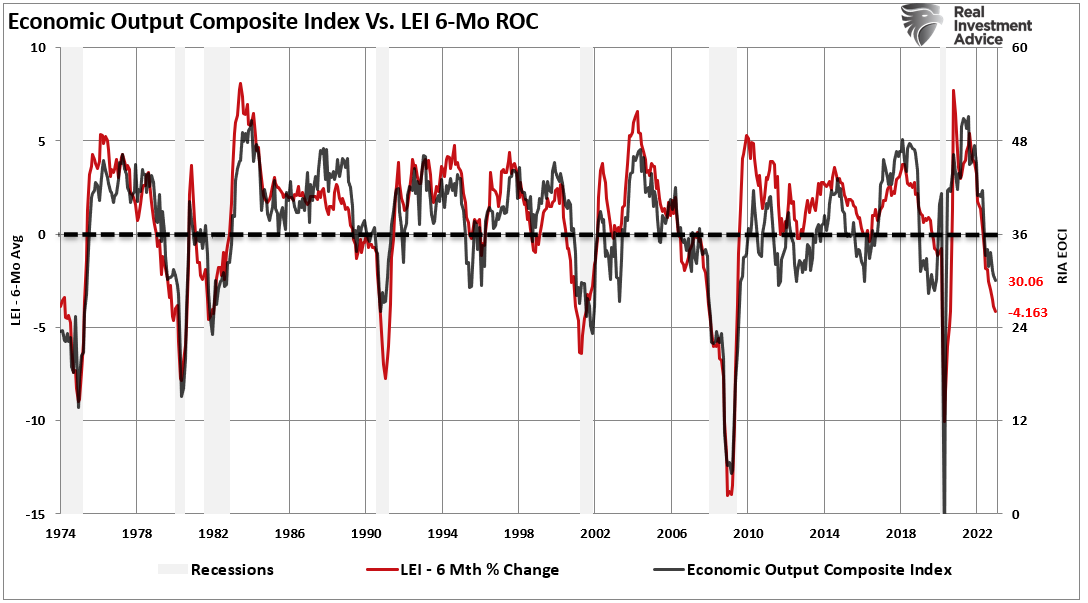

O Índice Econômico Adiantado é um importante indicador. Em particular, monitoramos o retorno sobre o capital (ROC, na sigla em inglês) de seis meses no índice, em vista da sua alta correlação com os resultados corporativos e perfeito histórico quando o assunto é prever recessões. Tanto o ROC de 6 meses quanto nosso índice econômico composto amplo (mais de 100 dados individuais) sugerem que uma recessão é iminente.

No último relatório, o Conference Board emitiu uma previsão de recessão, considerando a forte queda no índice adiantado.

“Houve fraqueza generalizada entre os principais indicadores em dezembro, indicando uma deterioração das condições para os mercados de trabalho, manufatura, construção de moradias e mercados financeiros nos próximos meses. Como resultado, o Índice Econômico Coincidente do Conference Board não enfraqueceu da mesma forma que o LEI, porque os indicadores relacionados ao mercado de trabalho (emprego e renda pessoal) permaneceram robustos. No entanto, a produção industrial, que também é um componente do CEI, recuou pelo terceiro mês consecutivo. A atividade econômica geral provavelmente ficará negativa nos próximos trimestres, antes de retomar novamente no último trimestre de 2023”.

No entanto, apesar dos dados prevendo uma recessão, o mercado continua ignorando esses alertas.

Formações altistas

O mercado continuou subindo, apesar da queda dos resultados corporativos e das projeções mais fracas. É importante notar que diversas formações altistas estão ocorrendo, o que historicamente denota preços mais altos no curto e médio prazo. A compressão dos preços entre a linha de tendência de baixa desde o pico de janeiro de 2022 e as mínimas ascendentes desde outubro, por exemplo, foi um importante ponto focal para os investidores. O gráfico abaixo mostra essa dinâmica. Essa compressão atua como uma “mola” e, quando os preços fazem um rompimento, o movimento subsequente tende a ser bastante forte.

Como é possível notar, desde o pico do mercado em janeiro, cada tentativa de romper para cima da linha de tendência de baixa falhou, provocando a queda dos preços. O rompimento dessa linha de tendência de baixa sugere que está se formando um caminho para a alta dos preços. Embora não tenhamos uma evidência clara de um rompimento sustentado acima da linha de tendência de baixa, o risco de um movimento falso permanece elevado.

Mas, como mostramos abaixo, é preciso considerar diversas outras melhorias técnicas no mercado mais amplo, o que também vai de encontro com as previsões de recessão.

Desde as mínimas de outubro, o mercado vem formando uma base de preços considerável. O padrão de ombro-cabeça-ombro invertido já sugere a formação de um fundo de mercado. Um sólido rompimento para cima da linha de tendência de baixa com um reteste do padrão confirmaria sua conclusão.

Além disso, a média móvel de 50 dias está prestes a cruzar para cima a média móvel de 200 dias em declínio. Esse movimento é conhecido como “cruz de ouro” e historicamente sugere uma configuração mais altista para o avanço dos mercados.

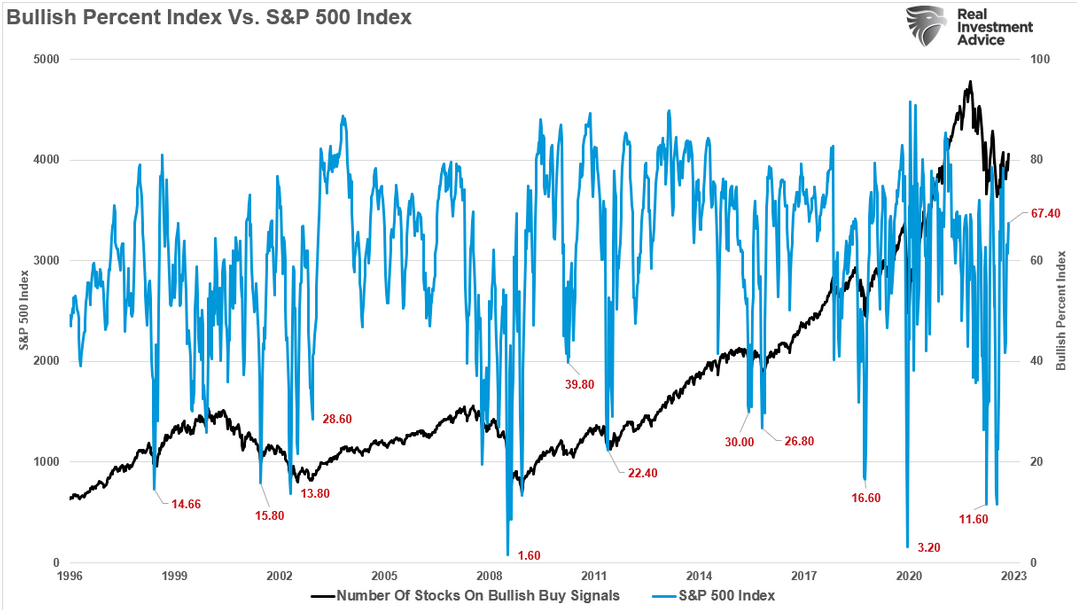

Por fim, o sentimento geral altista também está melhorando consideravelmente, com o número de ações com sinais de compra atingindo seus níveis mais altos desde março de 2022.

Devemos ignorar as previsões de recessão?

A história ainda recomenda cautela

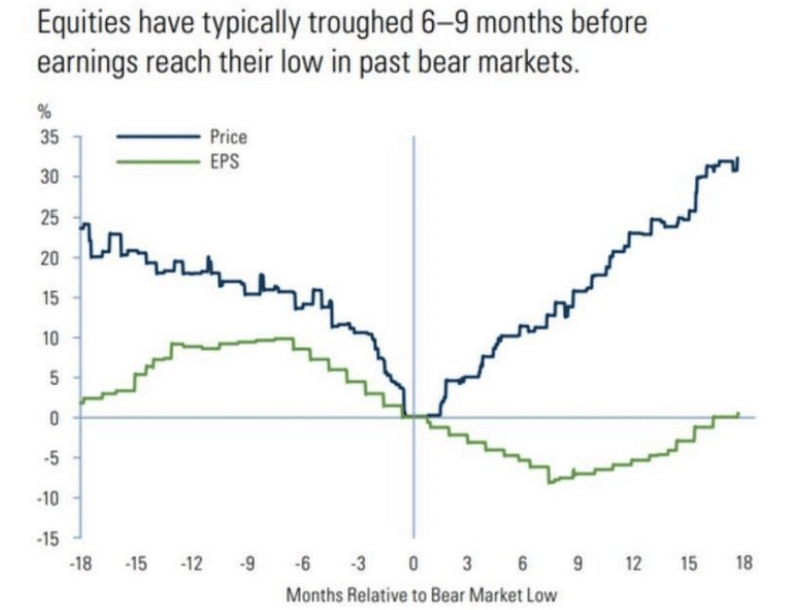

Embora ainda seja possível que algumas notícias ruins ou mesmo uma agressividade excessiva do Fed possam causar uma reversão nessas formações altistas, por enquanto, elas continuam respaldando preços mais altos. Isso parece ser um contrassenso, devido ao grande volume de previsões de recessão e da deterioração dos resultados corporativos. No entanto, do ponto de vista histórico, os preços do mercado tendem a atingir o fundo em 6-9 meses antes que o fundo dos resultados. Isso porque o mercado costuma se antecipar a eventos futuros.

“Como um investidor contra a tendência, acredito que os excessos ocorrem quando todos se posicionando do mesmo lado. O pessimismo é tão grande que o mercado pode responder de forma inesperada. Essa é a razão pela qual as ações historicamente formam fundo entre 6 a 9 meses antes do fundo dos resultados corporativos”.

Há muitas razões para ficar preocupado com o mercado nos próximos meses. Como o mercado se adianta à economia, devemos respeitar sua ação hoje em relação ao que pode ocorrer amanhã.

Contudo, ainda que não devamos descontar a melhora nos aspectos técnicos, não podemos descartar de todo as previsões de recessão.

A história é bastante clara em relação ao impacto dos juros no crescimento econômico, emprego e renda pessoal. Como discutimos em artigos recentes, essa coisa de “pouso suave” nunca existiu.

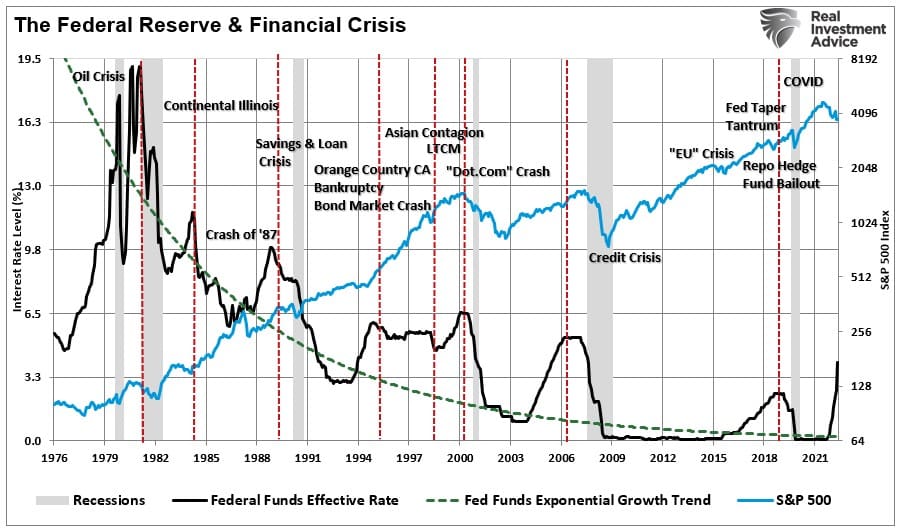

“Houve três períodos em que o Federal Reserve elevou os juros e conseguiu fazer um pouso suave, economicamente falando. No entanto, a realidade foi que esses períodos não constituíram eventos isentos de dor para os mercados financeiros. O gráfico abaixo adiciona os “eventos de crise” que ocorreram durante as altas de juros do Fed.”

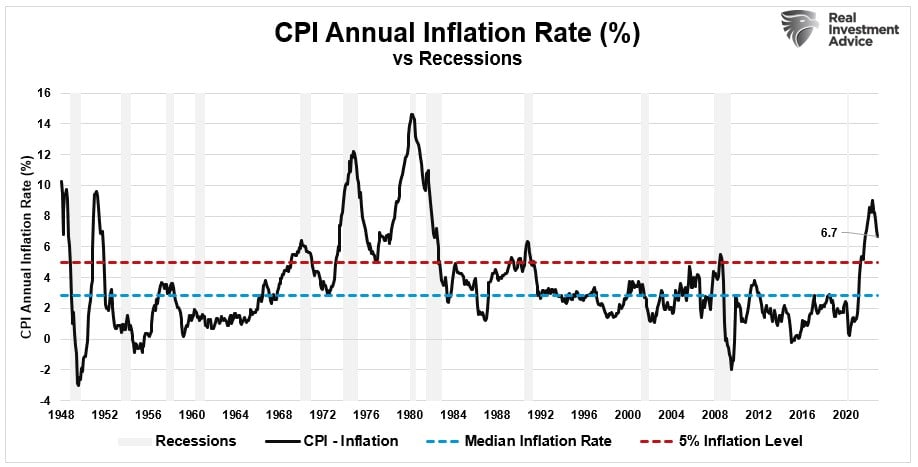

Uma recessão, ou pouso forçado, ocorreu nas últimas cinco vezes em que a inflação registrou pico acima de 5%. Esses períodos foram 1948, 1951, 1970, 1974, 1980, 1990 e 2008. Vale lembrar que a inflação ficou bem acima de 5% ao longo de 2022.

Será que desta vez pode ser diferente? De forma alguma.

As formações altistas no mercado, de fato, mostram que os investidores estão esperançosos com o que está por vir.

Infelizmente, há muitos casos históricos que apontam em sentido contrário.