Todos os anos, milhares de pessoas perdem o prazo de aporte no PGBL (Plano Gerador de Benefício Livre) e acabam pagando mais imposto de renda do que deveriam por puro descuido.

Quem investe em previdência privada, além de poupar para o futuro reduzindo a dependência do INSS, pode também deduzir da base de cálculo do imposto de renda até 12% da renda bruta anual. Dessa forma, é possível deixar o dinheiro rendendo e só pagar o imposto lá na frente no resgate do investimento. Parece um bicho de 7 cabeças, mas não é.

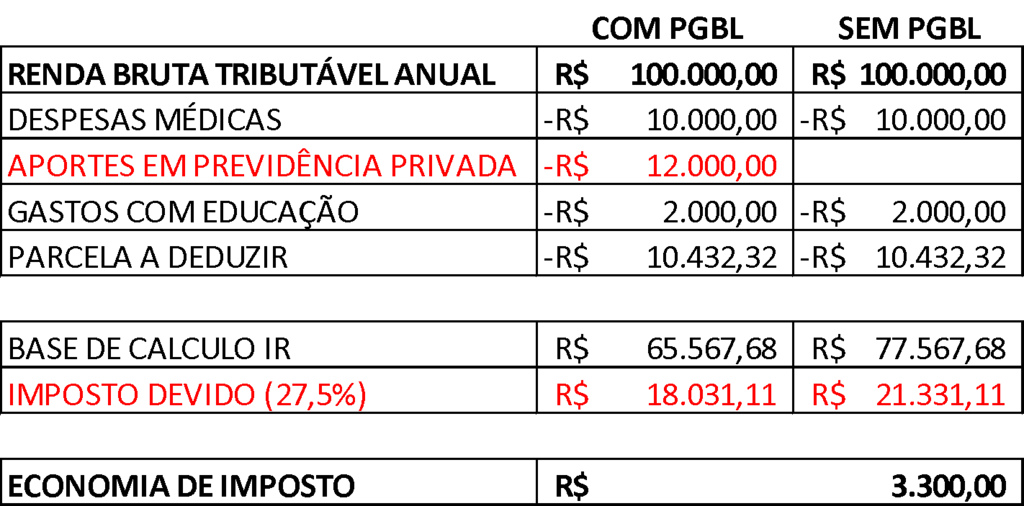

Eu preparei abaixo uma tabela bem simplificada do que seria uma declaração de imposto de renda com PGBL e sem PGBL para ajudar você a visualizar os benefícios deste tipo de investimento.

|

Note que o efeito direto do investimento no PGBL é pagar menos imposto de renda.

Mas atenção ao prazo, pois, para ter direito a esse desconto já no próximo ano, você precisa aplicar até o dia 26/12/21.

Renúncia Fiscal

Isso tudo é muito bom, mas não para por aí, a grande vantagem do PGBL na verdade é a renúncia fiscal proporcionada pela adesão ao modelo regressivo de tributação.

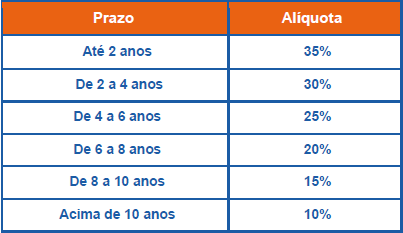

Se você não investir em PGBL, os 12% da sua renda bruta anual, que no exemplo acima são os R$12 mil em vermelho, eles seriam tributados em 27,5%, segundo a tabela progressiva do imposto de renda. Porém, os planos PGBL possuem um modelo de tributação diferenciado, chamado TABELA REGRESSIVA, em que a menor alíquota é 10% para quem fica no plano por no mínimo 10 anos.

Ou seja, os 12 mil que seriam tributados hoje em 27,5% podem ser investidos em fundos de previdência com retorno financeiro muito bom, e só tributados no momento do resgate por uma alíquota de 10% em vez de 27,5%.

Tabela regressiva

Muita gente se assusta com os 10 anos da tabela regressiva, mas na verdade ela já é mais vantajosa a partir do 4º ano, em que a alíquota é 25%.

Veja abaixo as faixas de tributação por tempo de permanência no plano.

|

Os fundos de previdência privada, além de serem isentos de come-cotas, ou seja, não há a antecipação semestral de imposto de renda, como ocorre em fundos tradicionais, têm fácil portabilidade podendo ser transferidos entre instituições ou entre fundos da mesma instituição sem que haja pagamento de impostos por ocasião de resgates.

Outra vantagem é que, no momento da contratação dos planos, é possível indicar os beneficiários para quem o recurso seria destinado no caso de falecimento do investidor, sendo o recurso pago ao herdeiro sem necessidade de inventário.

* Artigo escrito por Leandro Vasconcellos, CFP®️, Head da mesa de alocação Alta Renda e sócio da BRA