Os investidores do grupo de gestão de ativos BlackRock (NYSE:BLK) (SA:BLAK34) tiveram ganhos robustos até agora em 2021. As ações da BLK, cotadas em torno de US$926,80 por unidade atualmente, acumulam alta de quase 30% no ano.

As ações atingiram a máxima recorde de US$973,16 em 12 de novembro. No período de 52 semanas, a BLK variou entre US$670,28 - 973,16. O atual preço oferece um retorno com dividendos de 1,78%, e a capitalização de mercado da empresa supera US$141,05 bilhões.

A BlackRock é a maior gestora de ativos do mundo, de acordo com a Fund Brand 50 (FB50), pesquisa anual realizada pela Broadridge Financial Solutions (NYSE:BR) (SA:B1RF34). A gigante do setor de gestão financeira divulgou resultados robustos para o 3º tri em meados de outubro.

Os investidores ficaram satisfeitos em ver o significativo crescimento do volume de ativos sob gestão, graças ao influxo líquido total de US$75 bilhões. Ao final do trimestre, o patrimônio líquido do fundo era de US$9,46 trilhões.

A receita de US$5,05 bilhões subiu cerca de 16% ano a ano. O lucro ajustado de US$10,95 por ação refletiu um aumento de 18,8% em relação a um ano atrás.

Ao falar sobre os resultados, o CEO Laurence D. Fink afirmou o seguinte:

“O crescimento orgânico foi bastante extenso, abrangendo nossa plataforma ativa, bem como cada uma das nossas categorias de ETFs. Entregamos nosso décimo trimestre consecutivo de influxos ativos de ações”.

Antes da divulgação das métricas trimestrais, a BLK estava cotada em torno de US$860. Um mês depois, em 12 de novembro, já havia atingido a máxima histórica de US$973,16. Desde então, começou a ocorrer uma realização de lucros, e as ações da BlackRock se desvalorizaram cerca de 5%.

Próximo movimento nas ações da BLK?

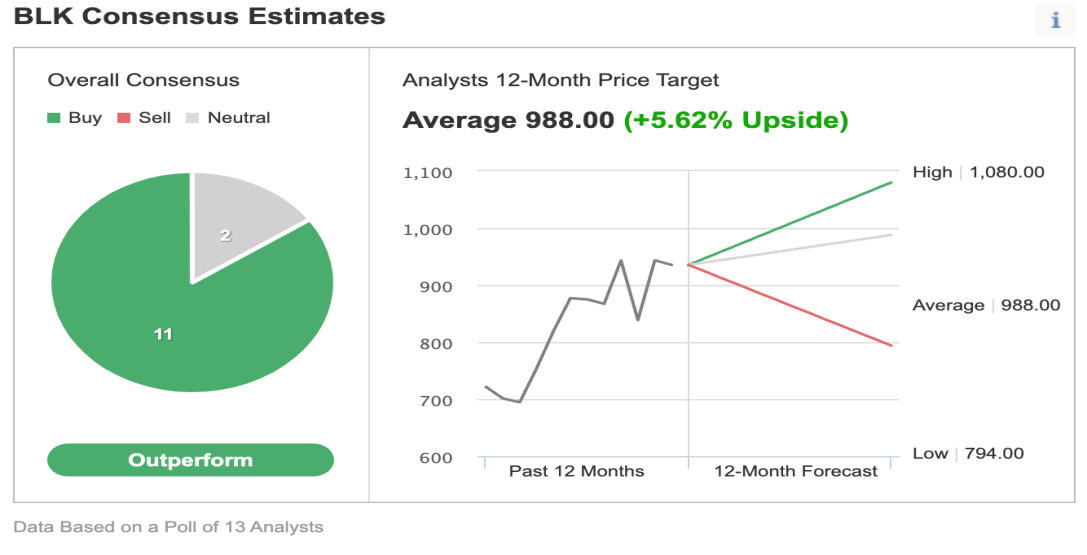

Entre os 13 analistas pesquisados pelo Investing.com, as ações da BlackRock têm classificação de “outperform” (acima da média), com um preço-alvo de 12 meses de US$988. Tal movimento representaria uma alta de cerca de 7,5% em relação ao nível atual do papel. A faixa-alvo de preços está entre US$794 e US$1.080.

Em outras palavras, apesar da recente corrida de alta, Wall Street está otimista com as ações da gestora de ativos no longo prazo. Como parte da análise do sentimento no curto prazo, seria importante analisar os níveis de volatilidade implícita das opções da BLK, que geralmente mostra a opinião do mercado quanto a possíveis movimentos em um ativo. Entretanto, não faz uma previsão da direção dos preços.

A volatilidade implícita atual da BLK é de 23,7, ou seja, está cerca de 24% acima da média móvel de 20 dias de 19,1. Em outras palavras, a volatilidade implícita (VI) está em tendência de alta, o que pode indicar que o mercado de opções esteja esperando um aumento das oscilações.

Nossa expectativa é que as ações da BLK caiam para US$900 ou até mesmo um pouco abaixo disso. Nesse caso, o nível de US$880 deve atuar como suporte. Após esse declínio potencial, as ações da BlackRock devem se consolidar por várias semanas, até que estabeleça uma base, possivelmente entre US$890-910, a partir da qual possa iniciar uma nova pernada de alta.

Por isso, os investidores da BlackRock com um horizonte de dois a três anos que não estão preocupados com a volatilidade de curto prazo podem considerar a compra do papel em torno dos níveis atuais para portfólios de longo prazo.

Outros, que têm experiência com estratégias de opções e acreditam que possa haver declínios maiores nas ações da BLK, podem preferir uma estratégia com opções chamada “trava de baixa com opções de venda”, ou “bear put spread”.

Grande parte das estratégias com opções não é ideal para a maioria dos investidores de varejo. Por isso, a seguinte discussão deve ser considerada unicamente para fins educacionais, e não como uma estratégia concreta a ser seguida pelo investidor de varejo médio.

Trava de baixa com opções de venda em BLK

Preço: US$926,80

Em uma trava de baixa com opções de venda (put), o operador compra uma put com preço de exercício (strike) mais alto e simultaneamente vende outra put mais curta com strike menor. Ambas as pontas da operação têm a mesma ação-objeto e a mesma data de expiração.

O operador deseja que as ações de BLK se desvalorizem. Mas, em uma trava de baixa com put, tanto o potencial de lucro quanto de perda são limitados. Essa trava com opções de venda é estabelecida para um custo líquido (ou débito líquido), que representa a perda máxima.

Apresentamos a seguir um exemplo:

Para a primeira parte desta estratégia, o trader pode comprar uma opção de venda no dinheiro ou levemente fora do dinheiro, como a BLK para 21 de janeiro de 2022 com strike de 920. Essa opção é atualmente oferecida a US$37,40. Com isso, o custo para o trader seria de US$3,740 para ter essa opção de venda, que expira em um pouco menos de dois meses.

Para a segunda parte dessa estratégia, o trader vende uma put fora do dinheiro, como a BLK para 21 de janeiro de 2022 com strike de 900. O prêmio atual dessa opção é de US$29,50. O vendedor da opção recebe US$2.950, excluindo corretagem.

Risco máximo

Em nosso exemplo, o risco máximo será igual ao custo da trava mais corretagem. Aqui, o custo líquido da trava é de US$7,90 (37,40 – 29,50 = 7,90).

Cada contrato de opção representa 100 ações de BLK, precisamos multiplicar US$7,90 por 100, o que dá US$790 como risco máximo.

O operador pode facilmente perder essa quantia se a posição for mantida até a expiração e ambas as pontas expirarem, ou seja, se o preço da BLK no vencimento estiver acima do strike da put comprada (US$920 em nosso exemplo).

Máximo potencial de lucro

Em uma trava de baixa com opções de venda, o lucro potencial é limitado à diferença entre os dois strikes, menos o custo líquido da trava, mais a corretagem.

Portanto, em nosso exemplo, a diferença entre os strikes é de US$20,00 (920 – 900 = 20). Como vimos acima, o custo líquido da trava é de US$7,90.

O lucro máximo, portanto, é de US$12,10 (20 – 7,90 = 12,10) por ação menos corretagem. Ao multiplicar US$12,10 por 100 ações, o lucro máximo para essa estratégia com opções é de US$1.210.

O trader realizará esse lucro máximo se o preço da BLK ficar ao mesmo nível ou abaixo do strike da put comprada (strike menor) no vencimento (US$900 em nosso exemplo).

Os leitores que já fizeram operações com opções sabem que as posições em puts curtas são geralmente exercidas no vencimento, se o preço da ação estiver abaixo do strike (ou seja, US$900 aqui). No entanto, também existe a possibilidade de exercício antes do vencimento. Por isso, a posição teria que ser monitorada até a expiração.

Preço de equilíbrio de BLK no vencimento

Por fim, devemos também calcular o ponto de equilíbrio (break-even) para essa operação. No preço de equilíbrio, a operação não gera ganho nem perda de capital.

No vencimento, o strike da put comprada (i.e., US$920 em nosso exemplo), menos o prêmio líquido pago (i.e., US$7,90 aqui) nos daria o preço de equilíbrio em BLK.

Em nosso exemplo: 920 – 7,90 = 912,10 (menos corretagem)

Conclusão para ações de BlackRock

Consideramos que a BlackRock é uma sólida ação para o longo prazo, ideal para a maioria das carteiras de pequenos investidores.

No entanto, pode ser que o papel passe por uma realização de lucros maior, principalmente se o mercado mais amplo ficar sob pressão no curto prazo. Por isso, uma estratégia de negociação, como a ilustrada acima, pode ser apropriada para alguns traders que têm uma perspectiva baixista para o papel.