O mercado imobiliário brasileiro apresenta potencial de crescimento significativo, impulsionado pela demanda por moradias populares, especialmente nos segmentos de baixa e média renda, com o apoio de programas governamentais. E a Plano & Plano Desenvolvimento Imobiliário (BVMF:PLPL3) se destaca neste contexto como uma das maiores incorporadoras do país, com foco na construção de empreendimentos residenciais de alta qualidade e preços acessíveis na região metropolitana de São Paulo.

Fundada em 1997, a empresa tem forte presença no setor de habitação de interesse social. A Plano & Plano foca no desenvolvimento de empreendimentos residenciais, buscando atender principalmente as demandas dos programas habitacionais do governo, como o Casa Verde e Amarela e o Minha Casa Minha Vida. Com sede na capital paulista, atua majoritariamente no estado e foca na construção e comercialização de unidades habitacionais voltadas para a classe média e média-baixa.

Mas por que a Plano & Plano pode ser considerada uma das melhores empresas da B3 (BVMF:B3SA3) no momento? Através do desempenho financeiro positivo nos últimos trimestres, o InvestingPro ajuda a explicar.

Modelo de Negócio e Estratégias

A Plano & Plano concentra suas operações nos segmentos de baixa e média renda, atendendo a uma demanda crescente por moradias populares na região metropolitana de São Paulo. Essa estratégia se baseia na oferta de produtos de qualidade a preços acessíveis, financiados por meio de programas governamentais e linhas de crédito imobiliário.Um dos pilares da estratégia da Plano & Plano é o programa "Pode Entrar", que oferece aos moradores da cidade de São Paulo a oportunidade de adquirir um imóvel com condições de pagamento facilitadas e entrada parcelada. Em 2023, as vendas do programa representaram 22,5% do total da empresa, demonstrando sua relevância estratégica.No entanto, é importante destacar que a margem bruta ajustada do "Pode Entrar" é inferior à margem do mercado privado. No segundo trimestre de 2024, a margem bruta ajustada do "Pode Entrar" foi de 21%, enquanto a do mercado privado atingiu 35,2%. Essa diferença se deve a fatores como o menor valor dos imóveis, as condições de pagamento mais flexíveis e os incentivos fiscais atrelados ao programa. Apesar da menor rentabilidade, o programa contribui significativamente para o impacto social positivo da empresa, por facilitar o acesso à moradia própria para famílias de baixa renda e promovendo a inclusão social.

A Plano & Plano também adota uma estratégia agressiva de aquisição de terrenos para garantir um estoque robusto e sustentar o crescimento futuro. No primeiro trimestre de 2024, o potencial de vendas (VGV) do estoque de terrenos da empresa era de R$ 13,3 bilhões, dos quais 93,3% se concentravam na região metropolitana de São Paulo.Um dos diferenciais da empresa é a utilização da "permuta financeira" como instrumento de aquisição de terrenos. Nesse modelo, é realizado o pagamento do terreno a prazo, proporcionalmente ao recebimento das vendas dos imóveis construídos no local. Essa modalidade se difere da permuta física, na qual se entrega unidades imobiliárias como forma de pagamento. A permuta financeira oferece à Plano & Plano maior flexibilidade e reduz o desembolso inicial de caixa, otimizando sua estrutura de capital.

Por outro lado, a concentração do estoque de terrenos em uma única região expõe a empresa a riscos específicos, como a volatilidade do mercado imobiliário local, a dependência de aprovações governamentais e a concorrência acirrada. Para mitigar esses riscos, a Plano & Plano vem diversificando seu portfólio de produtos, investindo em projetos de diferentes portes e buscando oportunidades em outras regiões do país.

Desempenho Financeiro Impulsiona Ações

A Plano & Plano tem apresentado bons resultados financeiros recentes, impulsionada pelo crescimento das vendas e pela gestão eficiente de seus custos e despesas. No primeiro trimestre de 2024, a empresa registrou um crescimento de 8,6% nas vendas líquidas em relação ao mesmo período do ano anterior, totalizando R$ 594 milhões. A receita líquida no período atingiu R$ 500,5 milhões, um aumento de 28,3% em relação ao primeiro trimestre de 2023.A Margem Bruta ajustada da Plano & Plano tem se mantido em patamares saudáveis, refletindo a estratégia da empresa de oferecer produtos de qualidade a preços competitivos. No 1T24 foi de 34,6%, demonstrando a eficiência operacional da empresa.

A Plano & Plano utiliza diversas fontes de financiamento para suportar suas operações e investimentos, incluindo empréstimos, financiamentos, debêntures e adiantamentos de clientes. No 2T24, os empréstimos e financiamentos totalizaram R$ 103,4 milhões, enquanto os adiantamentos de clientes atingiram R$ 130 milhões. A gestão do endividamento é um fator crítico para a sustentabilidade do negócio. A empresa monitora de perto seus indicadores de endividamento, buscando manter um equilíbrio entre a captação de recursos e a geração de caixa operacional. Atualmente, a relação Dívida Líquida/Patrimônio Líquido é de 57,2%, valor considerado saudável, além de ter um Fluxo de Caixa Livre Alavancado de R$ 340,9 milhões.

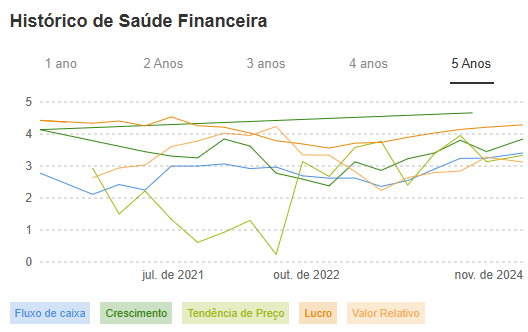

Por esses motivos, a empresa tem uma das melhores notas gerais de Saúde Financeira do InvestingPro no Brasil atualmente: 3,60 (B). Com R$ 136,8 milhões de lucro em 2024 até agora, a categoria que mais se destaca é a de Lucratividade, com uma nota 4,29. Entre os destaques dela estão indicadores como o Retorno sobre o Capital Investido em Caixa (CROIC) de 30,2%, o Giro do Ativo Imobilizado de 75,5x, o Retorno sobre o Capital (ROC) de 31,8% e o Retorno sobre Ativos (ROA) de 16,0% atuais. Além disso, a rentabilidade vem sendo alta nos últimos anos, como mostram o Retorno sobre Patrimônio Líquido médio dos últimos 5 anos de 71,5% e o Retorno sobre Capital Investido (ROIC) médio dos últimos 5 anos de 23,8%.

Os indicadores financeiros acima indicam que a empresa possui uma sólida capacidade de gerar lucros de maneira eficaz e sustentável a partir de seus ativos e capital investido. A demonstração de retornos elevados mostra como utiliza seus recursos de forma eficiente, convertendo investimentos em fluxos de caixa significativos e maximizando a utilização de seus ativos para impulsionar as receitas. Além disso, um retorno consistente ao longo dos anos sugere que a empresa é capaz de operar acima do custo de capital, assegurando a criação de valor contínua para os acionistas. A habilidade para gerar um alto retorno sobre o patrimônio evidencia uma atratividade significativa para investidores, destacando-se no mercado como uma entidade financeiramente robusta. Coletivamente, esses indicadores sinalizam não apenas uma rentabilidade excepcional no presente, mas também um potencial promissor de lucros futuros, refletindo uma gestão estratégica eficiente em alavancar recursos para otimizar resultados.

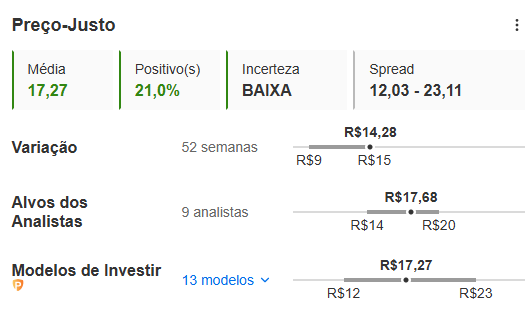

Desempenho Refletido em Potencial de Valorização

Desafios no Futuro

A Plano & Plano vislumbra um futuro promissor, com oportunidades de crescimento no mercado imobiliário brasileiro. A demanda por moradias populares continua em alta, impulsionada pelo crescimento populacional, pela urbanização e pelos programas governamentais de incentivo à habitação. Para garantir seu crescimento sustentável, a empresa investe em iniciativas de ESG, buscando conciliar seus objetivos de rentabilidade com o impacto social e ambiental de suas atividades. O programa "Pode Entrar" é um exemplo do compromisso da empresa com a inclusão social e a sustentabilidade.

A diversificação geográfica é outro desafio estratégico para a Plano & Plano. A empresa estuda oportunidades de expansão para outras regiões do Brasil, visando reduzir sua dependência do mercado imobiliário da região metropolitana de São Paulo. A diversificação geográfica pode contribuir para a diminuição dos riscos da empresa e para a conquista de novos mercados.

A Plano & Plano também está exposta a uma série de riscos inerentes ao modelo de negócio e ao cenário macroeconômico. As flutuações nas taxas de juros, a inflação e as condições do mercado imobiliário podem impactar negativamente o desempenho da empresa. Para mitigar esses riscos, a empresa adota estratégias como hedge de taxas de juros, diversificação de fontes de financiamento e ajuste nos preços de venda.