A Ativa Investimentos reduziu sua perspectiva do IPCA para 4,7%, vindo de 4,9%. O alívio foi produto de uma melhor perspectiva sobre as bandeiras tarifárias de energia elétrica.

Não que a precisão sobre a projeção seja grande, mas os sinais de curto prazo acabaram sendo replicados para o final desse ano por hipótese. De todo modo, seja 4,9% ou o recém projetado 4,7%, trata-se de uma projeção de IPCA bem aquém do que o projetado por diversos agentes do mercado, vide que o Boletim Focus traz mediana das expectativas dos agentes em 5,38% para 2022.

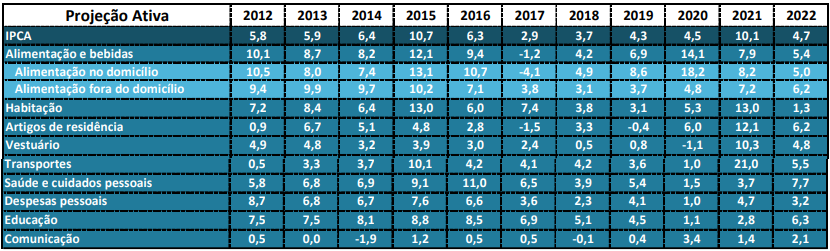

Olhando a tabela abaixo é possível identificar que o 4,7% têm como fatores de descompressão alguns grupos, são eles: Habitação; Vestuário; Despesas pessoais e Comunicação.

|

Em habitação temos a deflação da já supracitada energia elétrica. Comunicação, por sua vez, tem um alto fato de concorrência e tecnologia inerente, tornando as variações desse grupo muito baixas.

Contudo, o esperado para as variações vestuário e despesas pessoais trazem o grande gancho para a segunda etapa da nossa análise: o péssimo rendimento da economia esse ano. Tanto vestuários quanto despesas pessoais estão muito associados a renda e crédito, sendo ótimos exemplos de grupos sensíveis à política monetária.

O avanço da Selic torna o crédito mais caro, desincentivando o consumo através da modalidade. Vale pontuar que a restrição de política monetária e o avanço da inadimplência/endividamento também torna o crédito mais seleto pelo lado da oferta. Além disso, a remuneração maior dos mecanismos de popança também torna a utilização da renda no momento de alta de juros menos atraente.

Por fim, vale pontuar que ambos os mecanismos mexem não só na situação corrente da atividade, mas também com as expectativas sobre a mesma, elevando o desemprego e piorando o acesso à renda e ao crédito.

Com isso em mente, trazemos à mesa a péssima perspectiva para o PIB esse ano. Projetamos que o Brasil cresça esse ano apenas 0,3%, o que frente a um potencial entre 1,5% e 2,0%, significa uma volta ao dilaceramento do hiato do produto, e uma resistência ao avanço dos preços supracitados.

Assim, mesmo com uma nova pressão de alimentos encomendada para 2022 (5,0%) após ter subido quase 25% no último biênio, uma grande inércia refletida em administrados, principalmente planos de saúde e produtos farmacêuticos, a âncora da atividade não permitirá, por tanto, maiores avanços do IPCA.

Diga-se de passagem, grande parte da inércia que se observava no passado associada ao preço de combustíveis por represamento vem sendo corrigida quase que instantaneamente. Mas isso não significa que essas táticas não muito ortodoxas de represamento de reajustes não estejam sendo feitas e contempladas em nossas projeções, como, por exemplo, em ônibus urbano, cuja perspectiva é de avanço de apenas 7,5% esse ano, mesmo com o IPCA subindo mais de 10% no ano passado.

Deste modo, concluímos que os preços deverão ceder, ficar em patamar relativamente mais baixo, mas tudo isso pelo desempenho ruim da atividade econômica. Isso sem enaltecer as postergações de investimentos associadas ao período eleitoral, que também mitigam a perspectiva de crescimento.