O seriado “That 70s Show” fez sucesso entre 1998 e 2006 nos EUA, ao mostrar as aventuras de seis amigos adolescentes em Wisconsin no final dos anos 70. A graça era que os atores que faziam os jovens não tinham vivido naquela época e não conheciam a realidade sem internet, TV a cabo, celular e redes sociais. Que horror, não é?

Mas, quase 50 anos depois, muitos analistas financeiros, que também não viveram nos anos 70, estão dizendo que a inflação e os juros vão voltar a ser como no “That 70s Show”. Eles estão preocupados com o aumento da inflação e dos juros depois de um período de mínimas históricas. Como disse James Bullard, “a inflação é um problema sorrateiro”, e por isso o Federal Reserve agiu rápido.

“Quando o banco central americano começou uma campanha forte para combater a inflação no ano passado, queria evitar uma repetição dolorosa dos anos 70, quando a inflação ficou fora de controle e a economia entrou em crise.” - CNN

A “inflação fora de controle” continua sendo a principal preocupação do Federal Reserve nas suas decisões atuais de política monetária. Isso também levou muitos economistas a olharem para o passado e usarem os anos 70 como referência para justificar seus temores de uma nova onda de inflação.

"O presidente do Federal Reserve na época, Arthur Burns, aumentou drasticamente as taxas de juros entre 1972 e 1974. Depois que a economia se contraiu, ele mudou de rumo e começou a reduzir os juros.

A inflação voltou mais tarde, forçando uma ação vigorosa de Paul Volcker, que assumiu o Fed em 1979", disse Richardson. Volcker conseguiu controlar a inflação de dois dígitos, mas elevando o custo do crédito a ponto de desencadear recessões consecutivas no início dos anos 1980, que em um ponto elevou o desemprego acima de 10%.

"Se eles não pararem a inflação agora, a analogia histórica indica que ela não vai parar e vai piorar", afirmou Richardson, professor de economia da Universidade da Califórnia, Irvine."

Mas dizer que Burns estava errado e Volcker estava certo pode ser simplificar demais. A razão é que a economia de hoje é muito diferente da época do ‘That 70s Show’.”

Hoje a situação é muito diferente dos anos 70

Naquela década, o Federal Reserve estava enfrentando a inflação. O fim do sistema de Bretton Woods, o fracasso dos controles de preços e salários e um embargo de petróleo levaram à alta da inflação. Essa alta fez com que os mercados desabassem sob o peso dos juros crescentes. Choques constantes nos preços do petróleo, aumento dos custos de alimentos, salários e gastos públicos levaram à estagflação até o final da década.

A luta do Federal Reserve contra a inflação foi um dos aspectos mais marcantes daquela época, assim como é hoje. Assim como agora, o Fed está elevando os juros para conter as pressões inflacionárias causadas por fatores externos. No final dos anos 70, a crise do petróleo causou pressões inflacionárias à medida que os preços do petróleo afetavam uma economia baseada na indústria. Hoje, a inflação resultou de intervenções monetárias que criaram demanda em uma economia com oferta limitada.

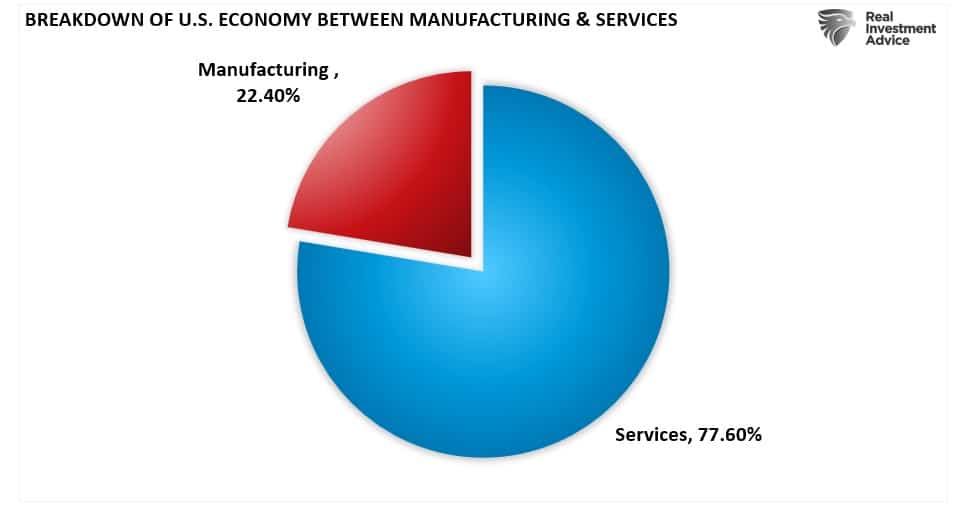

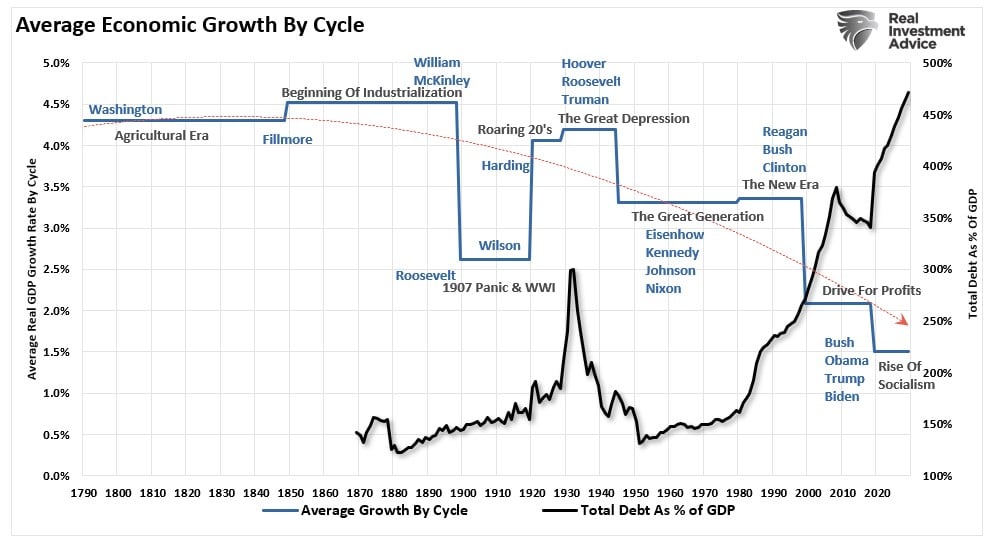

Isso é um ponto importante. Durante o “That 70s Show”, a economia era principalmente industrial, o que gerava um alto efeito multiplicador no crescimento econômico. Hoje, a situação se inverteu, com os serviços representando a maior parte da atividade econômica. Embora os serviços sejam essenciais, eles têm um efeito multiplicador muito menor na atividade econômica.

Os serviços exigem um aumento salarial menor do que a indústria.

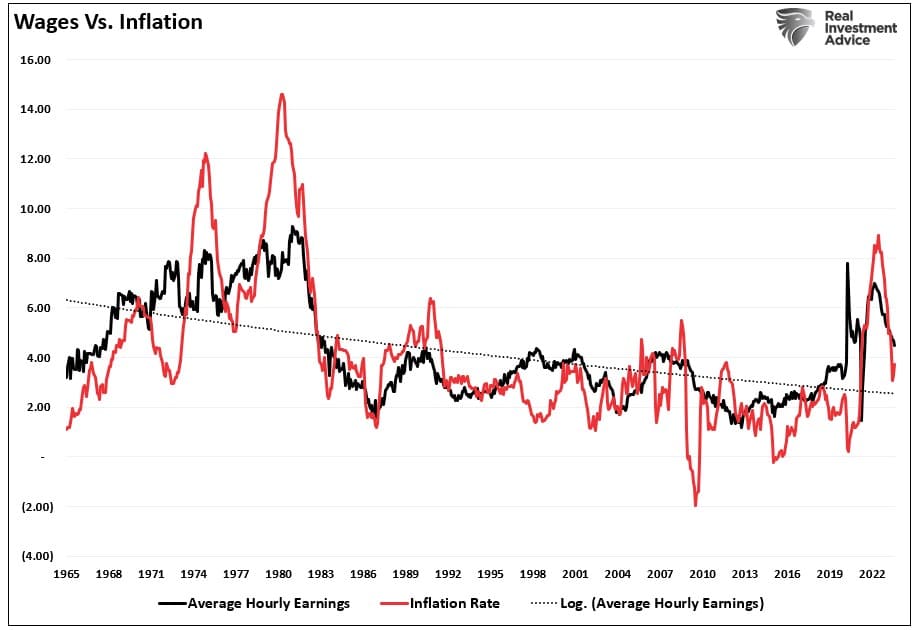

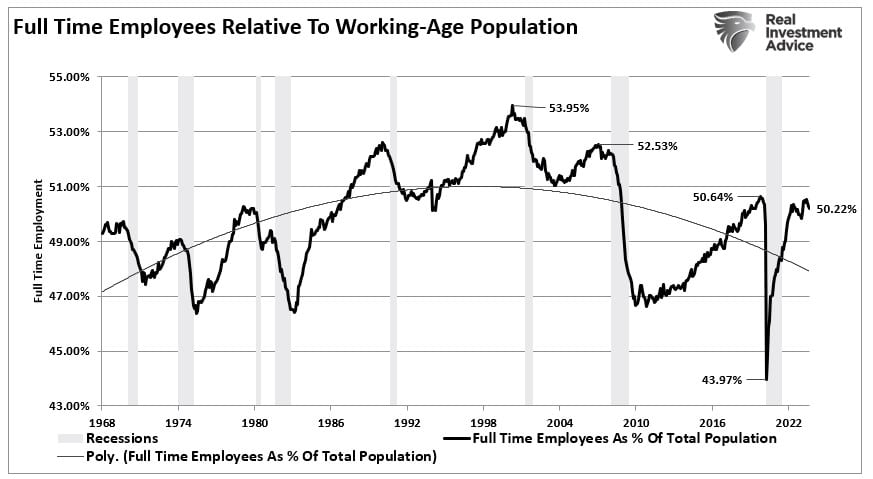

O aumento dos salários nos últimos anos foi causado pelo fechamento da economia, que desequilibrou a oferta e a demanda de empregos. O gráfico mostra que o emprego em tempo integral caiu muito durante a pandemia. Mas com o pleno emprego voltando aos níveis de antes da pandemia, os salários crescem menos porque os empregadores têm mais controle sobre a força de trabalho.

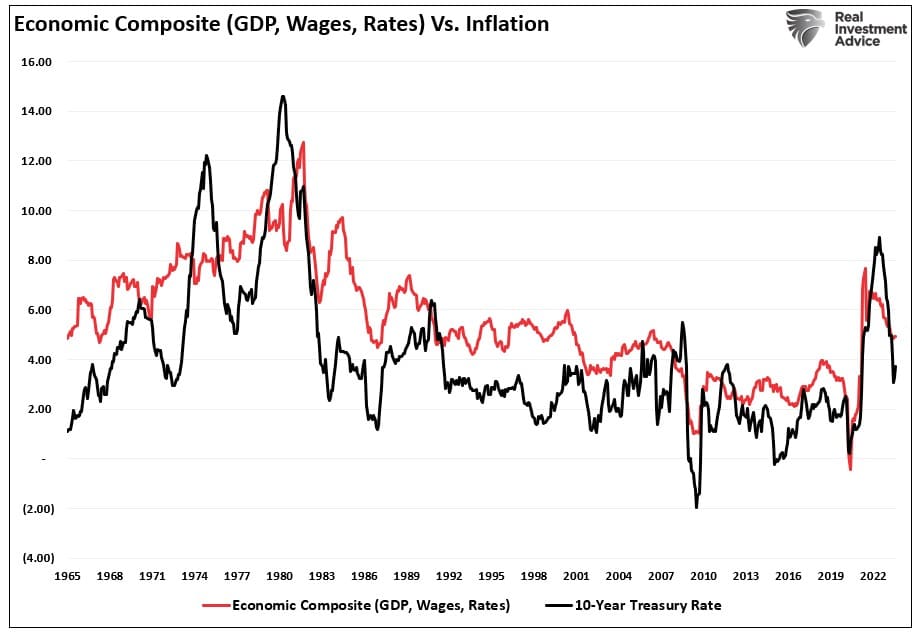

Além disso, a relação entre salários, juros e crescimento econômico continua parecida com a dos anos 70. Isso indica que, apesar da inflação ter subido por causa do desequilíbrio causado pelo lockdown, a inflação vai cair quando a economia voltar ao normal.

Com uma correlação de 85%, a queda da inflação vai acontecer junto com o crescimento econômico, os juros e os salários.

Diferente do “That 70s Show”, onde o crescimento econômico e os salários subiam sempre, permitindo juros e inflação mais altos, hoje há motivos fundamentais para que uma repetição daquele período seja quase impossível.

A Dívida e a Fragilidade Econômica

O que chama a atenção no “That 70s Show” é que ele foi o resultado de eventos depois da Segunda Guerra Mundial.

Depois da Segunda Guerra Mundial, os Estados Unidos ficaram por cima. França, Inglaterra, Rússia, Alemanha, Polônia, Japão e outros estavam arrasados, com pouca capacidade de produzir. Os Estados Unidos tiveram seu maior crescimento econômico quando os “soldados da guerra” voltaram para casa para reconstruir um mundo destruído pela guerra.

Mas isso foi só o começo.

No final dos anos 50, os Estados Unidos entraram no espaço. A corrida espacial, que durou quase 20 anos, trouxe avanços na inovação e na tecnologia que abriram o caminho para o futuro dos Estados Unidos.

Esses avanços, junto com o cenário industrial e de manufatura, estimularam altos níveis de crescimento econômico, aumento da poupança e investimentos em capital, que sustentaram juros mais altos.

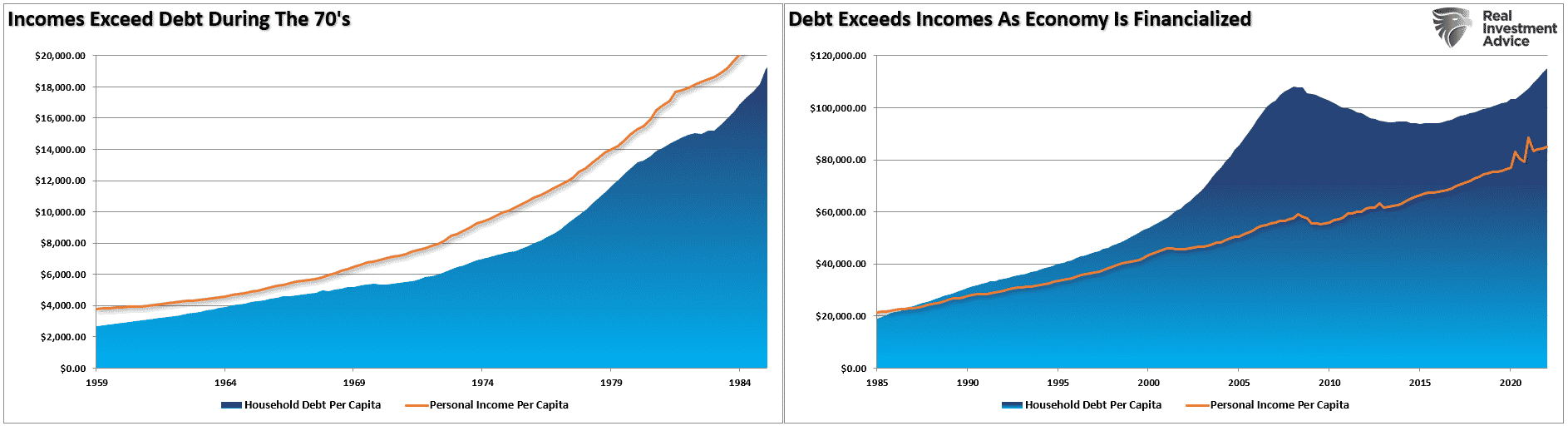

Além disso, o governo não tinha déficit, e a dívida das famílias era cerca de 60% do patrimônio líquido. Por isso, mesmo com a inflação e os juros subindo, a família média conseguia manter seu padrão de vida. O gráfico mostra a diferença entre a dívida das famílias em relação à renda nas épocas antes e depois da financeirização.

Com o governo acumulando um grande déficit e uma dívida de mais de US$32 trilhões, a dívida do consumidor em níveis recordes e um crescimento econômico fraco, os consumidores têm pouca capacidade de aguentar inflação e juros mais altos.

Como já foi dito antes, o “buraco” entre a renda e as economias para manter o padrão de vida está em níveis recordes. O gráfico mostra o “buraco” entre o custo de vida ajustado pela inflação e a diferença entre a renda e as economias. Atualmente, são necessários mais de US$6.500 de dívida por ano para preencher esse “buraco”.

Não é Igual

O Federal Reserve está tentando controlar a inflação, mas a economia de hoje é muito diferente. Por causa da dívida alta, a economia precisa de juros baixos para manter um crescimento econômico modesto de 2%. Esses níveis eram vistos como “próximos da recessão”, mas hoje são algo que os economistas querem manter.

Essa é uma das principais razões pelas quais o crescimento econômico vai continuar baixo. Isso indica que vamos ver uma economia:

-

Com episódios frequentes de recessão,

-

Com retornos menores no mercado de ações e

-

Com estagflação, já que os salários ficam baixos enquanto o custo de vida sobe.

Mudanças no emprego, na demografia e nas pressões deflacionárias causadas pelas mudanças na produtividade vão piorar esses problemas.

Embora muitos queiram dizer que o Federal Reserve está com medo do “That 70s Show”, seria bom ter a força econômica para ter essa preocupação.

A maior preocupação do Fed deve ser quando os juros mais altos causarem uma crise financeira em um sistema financeiro dependente da dívida.