A atividade econômica dos EUA deve registrar seu segundo trimestre de expansão, com base na mediana de um conjunto de estimativas compiladas pelo CapitalSpectator.com. Ao mesmo tempo, o risco de recessão segue elevado, segundo várias estimativas de atividade de ciclo de negócios. Os sinais conflitantes sugerem a possibilidade de grandes surpresas tanto para a alta quanto para a baixa nas atualizações econômicas das próximas semanas.

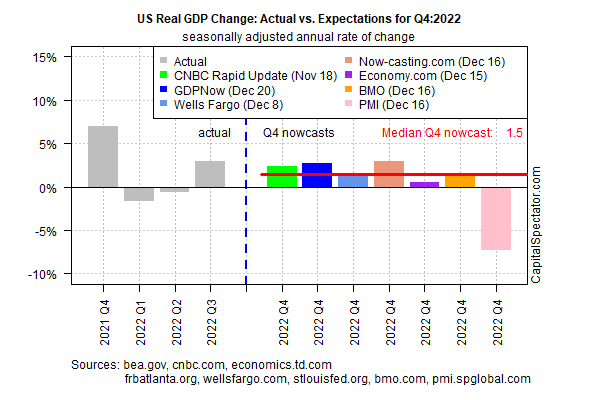

Os últimos números forneceram um perfil levemente otimista para a atividade econômica no 4º tri. A mediana da projeção atual indica um crescimento de 1,5% no PIB (taxa anual com ajuste sazonal) para o trimestre final de 2022.

As atuais previsões marcam uma queda em relação ao aumento de 3,2% (recentemente atualizado) do 3º tri. Os dados oficiais do 4º tri fornecidos pelo Escritório de Pesquisa Econômica devem ser divulgados em 26 de janeiro.

Embora haja indicativos de desaceleração, o crescimento de 1,5% no 3º tri está inalterado em relação à última atualização de 6 de dezembro. A previsão estável indica que os dados recentes ainda respaldam a visão de crescimento modesto no trimestre atual.

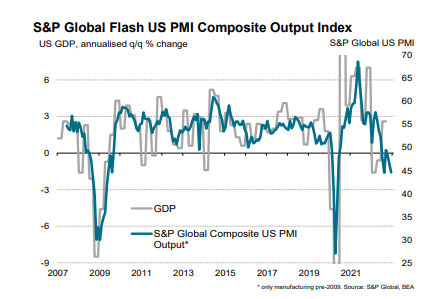

Existem várias ressalvas, inclusive a previsão de um PIB atípico, com base nos dados da pesquisa por meio de um modelo de regressão que analisa o histórico. O S&P US Composite PMI, que serve de indicador para o PIB, continua refletindo uma forte desaceleração na atividade empresarial até dezembro.

A queda do PMI neste mês (combinando com a queda de agosto) marca o declínio mais profundo desde maio de 2020. Como se mostra no gráfico abaixo, o método alternativo citado pela S&P para estimar o PIB via PMI mostra uma imagem mais promissora: um avanço anualizado de 1,5% para o PIB.

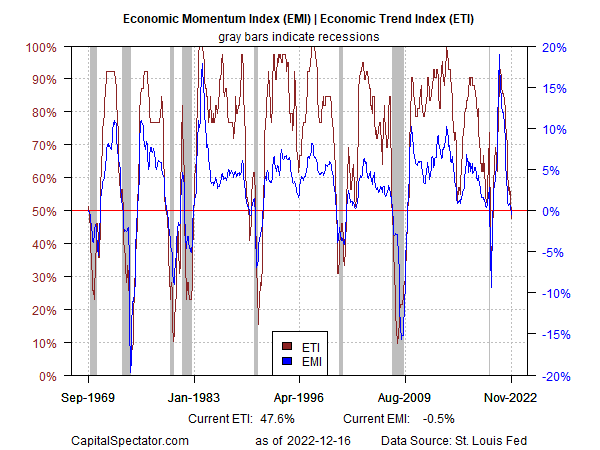

Ao mesmo tempo, a edição desta semana do Relatório de Risco do Ciclo de Negócios dos EUA continua mostrando que uma leve recessão começou em novembro, conforme definição do NBER, com base nas estimativas atuais do Índice de Tendências Econômicas (ETI) e do Índice de Momento Econômico (EMI). Ambos os indicadores ficaram levemente abaixo dos seus respectivos pontos de inflexão, sinalizando uma queda na atividade econômica.

Os principais contrapontos para a perspectiva de recessão são: Os gastos dos consumidores e a geração de empregos mantiveram-se relativamente firmes. É verdade, apesar da queda das vendas no varejo em novembro, registrando um forte e surpreendente declínio. Não está claro se se trata de um ruído ou do começo de uma nova onda de gastos fracos dos consumidores.

A geração de empregos, entretanto, continuou registrando um sólido crescimento no mês passado. O principal fator de risco a ser monitorado nas próximas semanas são os efeitos retardados das altas de juros, que devem afetar cada vez mais o crescimento.

Christian Lundblad, professor de Finanças da Universidade da Carolina do Norte, declarou:

“Há um consenso muito bom entre os economistas, participantes do mercado e outros agentes de que o Fed manterá os juros elevados para reduzir as pressões inflacionárias que estamos vendo, o que deve acabar provocando uma recessão”.