|

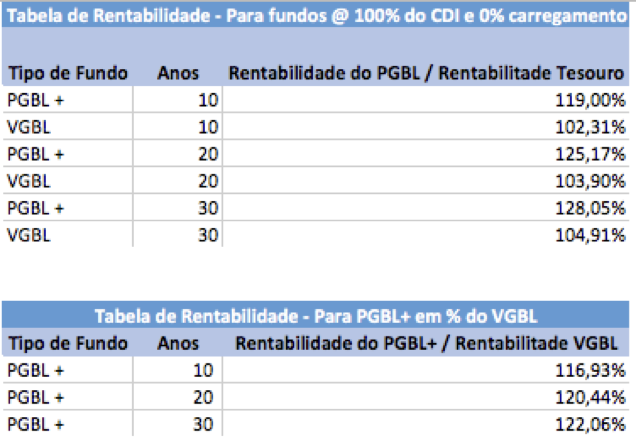

Você sabia que os planos de previdência têm um grande benefício tributário em relação a investimentos de renda fixa tradicionais? Enquanto na tabela regressiva o imposto mínimo que se paga é 15% (após 2 anos), nos planos de previdência, o mínimo que se paga é 10% (após 10 anos). Ou seja, se você realmente quer pensar no longo prazo e não quer ficar trocando de investimentos o tempo todo, essa estratégia é uma das mais interessantes para se pensar. Qual a diferença entre PGBL e VGBL?A diferença entre o PGBL e o VGBL é que a incidência de imposto do VGBL é apenas sobre os rendimentos, igual ao Tesouro, enquanto no PGBL o imposto é sobre o montante total investido. Isso poderia ser um ponto contra o PGBL, porém, por outro lado, ele te permite reduzir a base de cálculo do imposto de renda em até 12% do seu salário bruto. Vamos ver um exemplo de como o PGBL funciona na prática? Suponha um salário de R$ 5.000,00. Depois de 1 ano, eu teria um salário total bruto de R$ 67.000,00 aproximadamente. R$ 5.000 x 12 + 13º + férias Separando 12% desse meu total, eu teria: R$ 67.000 x 12% = 8.040,00 Assim, a base de cálculo do meu IR cairia de R$ 67.000 para R$ 58.960,00 R$ 67.000 - R$ 8.040 = R$ 58.960 O imposto de renda que eu pagaria iria de R$ 18.425,00 (R$ 67.000 * 0,275%) para R$ 16.214,00 (R$ 58.960 * 0,275%), ou seja, uma economia de R$ 2.211,00. O valor economizado poderia ter um novo destino nos seus investimentos, por exemplo, um título de renda fixa tradicional. Se você consegue descontar esses valores do IR, o PGBL acaba se sobressaindo aos outros investimentos. Mas lembre-se: se você é autônomo, ou recebe via dividendos, e não paga IR, o PGBL não terá um benefício maior que o VGBL. Dessa forma, a decisão seria a seguinte: |

|

|

|

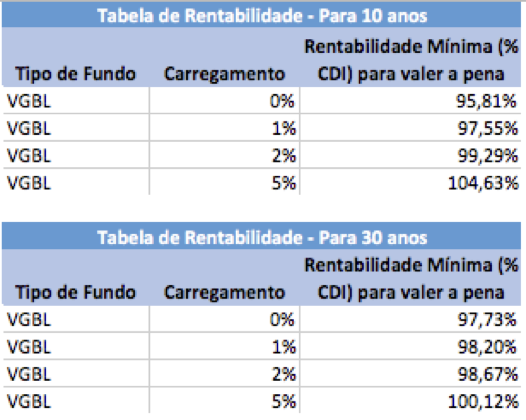

Por que "PGBL +”? Coloquei o “+” para sabermos que a estratégia depende do benefício da dedução no IR ser reinvestido. Caso contrário, o PGBL não seria melhor em relação ao VGBL. Tabela progressiva ou regressiva?Também podemos escolher entre a tabela progressiva e regressiva do IR, mas para fazer essa escolha assertivamente, precisaríamos saber qual o nosso salário ao longo da nossa vida, o que é impossível. Como é razoável imaginar que ao longo do tempo ganharemos mais, e não menos, eu gosto sempre de escolher a tabela regressiva. Depois de escolher a forma do bolo, teremos que escolher a massa. Ou seja, qual fundo de previdência vamos investir. Essa decisão tem que ser baseada em consistência de performance: a rentabilidade do fundo escolhido é consistentemente maior do que a do benchmark? Se for um fundo de renda fixa, ou multimercado, o retorno teria que ser maior que o CDI. Para calcular qual seria o melhor investimento, utilizamos uma taxa nominal média do período de 11%, ou seja, abaixo dos 13,75% atuais da Selic. Implicitamente, estou imaginando que para os próximos anos nossos juros nominais cairiam e se estabilizariam depois nessa média. O que percebemos alterando os valores da tabela é que, no caso do VGBL, para que ele seja mais rentável que o Tesouro Direto, ele teria que ter as seguintes rentabilidades (dadas as taxas de carregamento cobradas): |

|

|

|

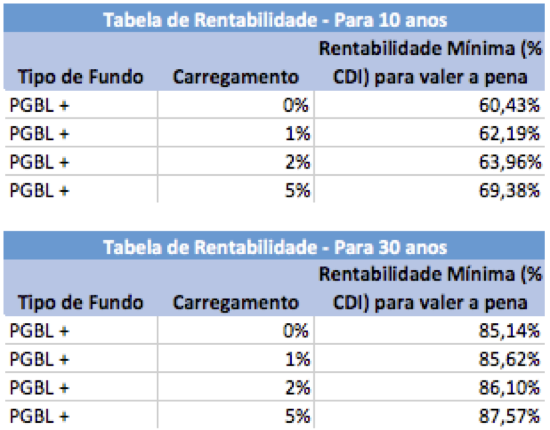

Ou seja, se seu prazo para a aposentadoria for de 10 anos a partir de hoje e se seu fundo cobrasse uma taxa de carregamento de 1%, a rentabilidade mínima que ele teria que apresentar no período seria de 97,55% do CDI de acordo com a primeira tabela. Já se você só estivesse planejando se aposentar daqui a 30 anos, a rentabilidade mínima para um fundo que cobra um carregamento de 0% seria 97,73% do CDI. Para os fundos da estratégia PGBL +, os valores seriam diferentes, ficando da seguinte forma: |

|

|

|

Ou seja, para a aposentadoria em 10 anos, seu fundo com carregamento de 1% teria que render acima de 62,19% do CDI do período para ser melhor que o Tesouro Direto. É um valor bem mais baixo que o VGBL por conta do benefício da restituição do IR.

|