A invasão da Ucrânia por Vladimir Putin acendeu um barril de pólvora no mercado mundial de petróleo. A incursão impulsionou os preços do produto até novas máximas recordes. E, sem uma resolução relativamente rápida, podemos ver ganhos ainda mais explosivos pela frente:

Apesar da complexidade da situação geopolítica e de que os preços recuaram um pouco por enquanto, o impacto da guerra e de outros distúrbios globais nos mercados petrolíferos afeta os fundamentos da oferta e demanda. Antes mesmo do conflito ucraniano, o mundo já enfrentava a escassez de petróleo, evidenciada na disparada de preços acima de US$90 por barril no início de 2022.

Agora, o mercado corre o risco de perder milhões de barris de oferta no pior momento possível.

Abaixo, explicaremos por que uma interrupção prolongada das exportações da Rússia poderia fazer com que os preços atuais do Brent e WTI – que continuam ao redor de US$100 – pareçam baratos. Sem uma rápida resolução, não seria demais dizer que o barril pode atingir a marca de US$200 ou até mais.

Distúrbios sem precedentes na oferta

A Rússia é o terceiro maior país produtor de petróleo do mundo, com uma oferta diária de 11,3 milhões de barris. O país consome cerca de 3,5 milhões desse volume internamente e exporta mais de 7 milhões de barris por dia (mbpd) de óleo bruto e derivados (o termo “petróleo” se referirá tanto ao óleo bruto quanto aos derivados neste artigo). Isso faz com que a Rússia seja a maior exportadora individual de petróleo do mundo.

Antes da atual invasão na Ucrânia, o volume de 4,8 mbpd de petróleo russo era exportado para países que agora estão apoiando as sanções dos EUA e aliados. Isso envolve principalmente países da Europa Ocidental que integram a União Europeia (UE), além dos próprios EUA e alguns outros. Além disso, outros 2,3 mbpd vão para países que não estão respaldando as sanções, como China e países do Leste Europeu (confira aqui quem compra as exportações petrolíferas da Rússia).

Ainda que a China e o Leste Europeu continuem comprando o petróleo russo, a exportação de 4,8 mbpd permaneceria sob o risco de escalada das tensões entre Rússia e o Ocidente.

Fora das ações coordenadas da Opep, que geralmente ocorre em mercados de baixa, o mundo jamais sofreu uma ruptura da oferta dessa magnitude. Evidentemente, os líderes ocidentais levaram em consideração a natureza crítica das exportações russas no balanceamento do mercado petrolífero mundial. Foi por isso que os políticos inicialmente evitaram sancionar diretamente o setor de energia da Rússia no início da invasão.

No entanto, as sanções financeiras aplicadas à Rússia tiveram um alcance maior do que outras do tipo já implementadas. Portanto, a despeito dessas intenções, a comercialização do petróleo russo acabou sendo pega no fogo cruzado, como dano colateral.

No fogo cruzado das sanções

O comércio físico de petróleo é complexo e envolve múltiplas camadas de transações e contrapartes. Portanto, ainda que a comercialização do petróleo russo seja tecnicamente legal, o pacote de sanções, em muitos casos, prejudicou a dinâmica interna de funcionamento do comércio, ao ponto de aniquilar o mercado.

Exemplo disso é que os comerciantes de petróleo físico usam cartas de crédito bancário para financiar a aquisição dos carregamentos de óleo bruto. Mas o Wall Street Journal noticiou o seguinte:

“Os bancos que azeitam as engrenagens do comércio internacional estão se recusando a financiar acordos envolvendo a commodity da Rússia”.

Sem essa fonte crítica de financiamento, os comerciantes não conseguem comprar petróleo russo e entregá-lo ao mercado global. Ao mesmo tempo, estamos vendo outras notícias de que refinarias, seguradoras e outros participantes importantes do mercado físico estão se afastando de negócios envolvendo o petróleo da Rússia. Muito embora as transações não sejam tecnicamente ilegais, o fato é que esses participantes simplesmente não querem se arriscar ou ter qualquer dor de cabeça.

Como um trader de uma grande corretora de commodities explicou: “o mercado está começando a colapsar”.

Inclusive empresas ocidentais não estão dispostas a correr o risco legal/financeiro de comprar petróleo da Rússia, já que isso poderia causar danos à sua reputação. Exemplo claro disso é que a superpetrolífera Shell (NYSE:SHEL) adquiriu 100.000 barris de petróleo russo com um desconto recorde na última sexta-feira. A revolta foi tamanha que obrigou a empresa a fazer um pedido público de desculpas na terça-feira, comprometendo-se a “interromper todas as aquisições físicas de petróleo bruto da Rússia”.

A situação piorou ainda mais na semana passada, quando o governo Biden dirigiu ataques diretos ao setor energético da Rússia, ao anunciar que proibiria importações do seu petróleo em território americano. O Reino Unido seguiu seu exemplo e decidiu aplicar uma proibição similar às importações de petróleo russo.

A Rússia rapidamente respondeu às sanções ocidentais, dizendo que poderia restringir as exportações de commodities do país.

Portanto, o que estamos vendo é que uma parcela substancial dos 4,8 mbpd de petróleo exportados pela Rússia para economias do Ocidente já foi afetada pelo impacto indireto das sanções e da pressão popular. Agora, o acirramento das tensões ameaça prejudicar diretamente todo esse volume exportado.

Em tempos normais, esse já seria um transtorno enorme. Porém, torna-se um problema ainda maior no atual mercado, que já enfrentava um grande déficit de oferta antes mesmo da ameaça de perder milhões de barris russos.

Estoques mundiais de petróleo em alerta

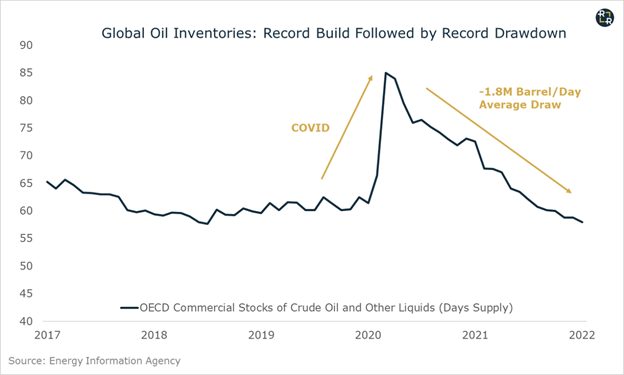

Durante a fase inicial da pandemia de Covid-19, os bloqueios econômicos em todo o planeta brevemente eliminaram 20 mbpd da demanda. Isso gerou um acúmulo histórico de estoques de petróleo. No entanto, o mercado rapidamente saiu de uma situação de excesso para um déficit, à medida que a oferta caiu e a demanda se recuperou. No 3º tri de 2020, o mercado entrou em um déficit estrutural, com os estoques de petróleo caindo para uma média de 1,8 mbpd no 4º tri de 2021:

À primeira vista, um déficit de 1,8 mbpd pode parecer pouco no contexto de um mercado global que consome 90-100 mbpd. Mas isso mostra por que o preço do petróleo (e de todas as commodities) é definido pela quantidade marginal. Foi necessário apenas um déficit de cerca de 2% na oferta diária, acumulado ao longo de 18 meses, para eliminar o excesso recorde de petróleo em tempo igualmente recorde.

Portanto, é de se imaginar o impacto catastrófico de um déficit de oferta de 5% por causa dos distúrbios causados às exportações petrolíferas da Rússia. Especialmente considerando os atuais níveis de estoques, que se aproximam da extremidade inferior da sua faixa histórica.

Nesse sentido, a situação dos estoques atuais poderia ser ainda pior do que o quadro anterior. Permitam-me explicar melhor...

As grandes agências públicas de previsão que cobrem os estoques globais de petróleo não estão medindo os níveis nos tanques. O que elas fazem é estimar a oferta e a demanda, tomando o resultado líquido como uma mudança implícita nos estoques. Trata-se de uma leitura equivocada sobre a oferta ou demanda que pode ensejar uma estimativa falha dos estoques. E é justamente isso o que está acontecendo nos últimos anos.

Erro de 200 milhões de barris de petróleo

A Agência Internacional de Energia (EIA) é uma importante fonte de informações sobre a oferta e demanda mundial de petróleo. Quando a organização admitiu que havia subestimado a demanda global de petróleo nos últimos anos, fez soar os alarmes de todo o mercado. Depois de revisar para cima os números de demanda, a agência informou que os estoques mundiais de petróleo estavam cerca de 200 milhões de barris abaixo do que sua estimativa anterior.

Isso significa que o mercado petrolífero mundial pode estar muito mais “apertado” do que os números reportados por agências como a AIE.

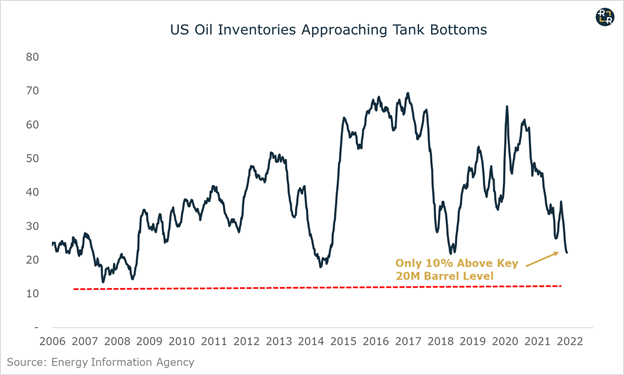

Para uma medição mais precisa dos estoques, podemos acompanhar os níveis semanais em Cushing, Oklahoma, principal centro de distribuição que define os preços do barril de WTI. Ao contrário dos dados globais de estoques provenientes de estimativas de oferta/demanda, os tanques de armazenagem de Cushing são diretamente medidos toda semana.

Os últimos dados mostram que os estoques de Cushing caíram para apenas 22,2 milhões de barris. Esse volume está apenas 10% acima do nível mínimo operacional de cerca de 20 milhões de barris, e não para de cair a cada semana:

O fato é o seguinte: a margem de erro é muito pequena no mercado atual de petróleo.

No próximo artigo, irei atualizar as tendências de oferta e demanda que nos fizeram chegar até aqui, fornecendo um roteiro do que esperar dos mercados petrolíferos daqui para frente.

Nota para o editor: este conteúdo foi originalmente publicado no Ross Report.