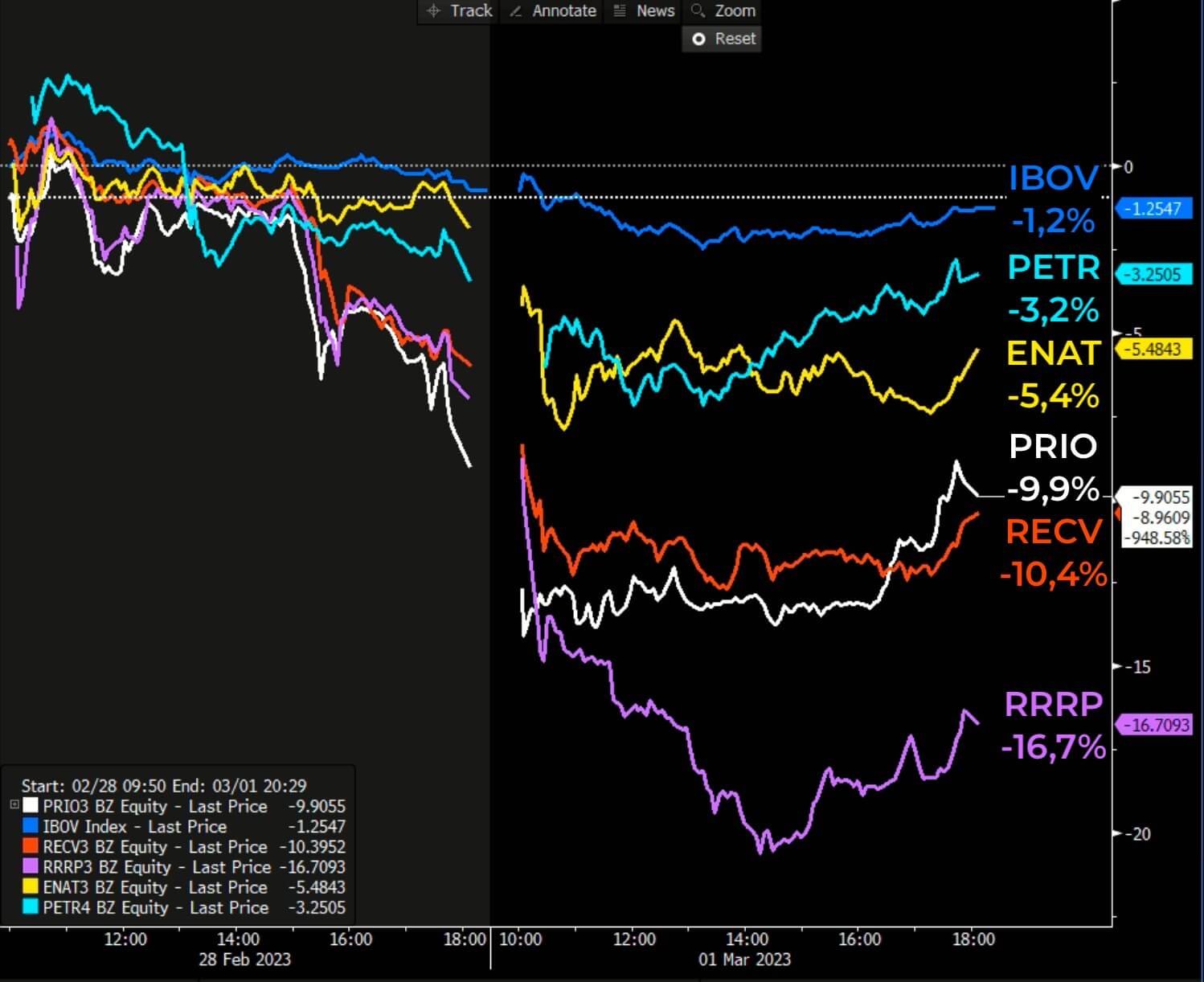

As petroleiras enfrentaram um segundo pregão consecutivo de forte queda na quarta-feira, 1º, repercutindo a taxação sobre exportação de óleo cru, com alíquota de 9,2%.

A 3R liderou as perdas do setor com queda de -10,46%, cotada a R$ 32,60. Prio (ex-PetroRio) recuou -0,95%, com o papel em R$ 33,38, e a Enauta (BVMF:ENAT3) cedeu -3,70%, com a ação em R$ 13,27. Já PetroReconcavo (BVMF:RECV3) caiu -4,66%, cotada a R$ 26,98, e Petrobras (BVMF:PETR4) passou a subir na reta final do pregão, fechando em leve alta de +0,24%, a R$ 25,30.

Além da nova política de tributação, o Ministério de Minas e Energia (MME) solicitou uma pausa das vendas de ativos da Petrobras por cerca de três meses para a possível mudança na política de preços vigente.

O que está acontecendo?

Como os impostos não foram totalmente restabelecidos, o governo federal criou novas fontes de receita: reonerar parcialmente os tributos federais (PIS/Cofins) dos combustíveis e recompor por quatro meses o imposto sobre exportação de petróleo bruto do país.

A alíquota de PIS/Cofins subiu R$ 0,47/litro (gasolina) e R$ 0,02/litro (etanol). Diesel, GLP e querosene de aviação permanecem com zero impostos federais até o final de 2023.

A oneração tem o intuito de equilibrar as contas públicas, reduzindo o déficit fiscal, porém a nova tributação não leva a ganhos para a economia a longo prazo.

A tributação da exportação impacta a competitividade das petroleiras brasileiras em relação às petroleiras do exterior, afetando assim o aumento de produção do petróleo no país (maior oneração, menor lucro, menor investimento). Também diminui a atratividade para novas empresas investirem no país, já que (1) a nova tributação diminui possíveis ganhos com novos investimentos e (2) reduz a credibilidade nacional no que tange à estabilidade de regras.

O mercado vê muitas incertezas no setor de petróleo e gás no Brasil, porém resumimos as principais conclusões para te ajudar.

Petrobras

Vemos um menor impacto para a Petrobras, visto que a estatal tem presença no mercado interno e não é 100% exportadora. Os cálculos do Ministério da Fazenda indicam que o Imposto de Exportação representará um impacto de 1% sobre o lucro da Petrobras.

Sob pressão com dividendos e polêmica sobre combustíveis, a estatal divulgou ontem os números do quarto trimestre de 2022, que ficaram em linha com o consenso de mercado.

Como principais destaques do resultado, destacamos:

Receita líquida: R$ 165,5 bilhões (alta de 18,2% ante o 4T21; queda de 6,8% ante o 3T22).

Ebitda: R$ 73 bilhões (aumento de 16,1% ante o 4T21, queda de 20,1% ante o 3T22).

Lucro líquido: R$ 43 bilhões (avanço de 37,6% ante o 4T21; queda de 6% ante o 3T22).

No 4T22, a receita caiu 7% em relação ao 3T22 principalmente devido à desvalorização de 12% do Brent. As vendas de derivados no mercado interno caíram 11% na comparação com o 3T22, influenciada pela redução dos preços de derivados, que ficaram mais aderentes aos preços internacionais. O grande motivador para a queda foi a linha de petróleo, tanto pelo menor volume vendido para a Acelen (antiga RLAM) quanto pela queda do Brent.

As receitas de exportações, apesar da queda do Brent, aumentaram 21% no 4T22 em comparação com o 3T22. A China continua sendo o principal destino das exportações de petróleo, com 45%, ficando a Europa na segunda posição (29%).

No 4T22, os custos dos produtos vendidos caíram 2% em comparação com o 3T22, devido à desvalorização do Brent, que contribuiu para a queda nos custos com participações governamentais.

As despesas operacionais, por sua vez, cresceram 47% em relação ao 3T22, impactadas principalmente por maiores despesas com impairment, despesas exploratórias e contingências judiciais.

Já o Ebitda Ajustado, principal indicador do caixa operacional da Petrobras, atingiu R$ 73,1 bilhões no trimestre, uma queda de 20% em relação ao 3T22.

Com melhor resultado financeiro, o lucro líquido foi de R$ 43,3 bilhões no 4T22, uma queda de 6% em relação ao 3T22.

Distribuição de dividendos

O Conselho de Administração aprovou dividendos de R$ 2,75 por ação ON e PN, relativos ao resultado do 4T22. A data de corte é no dia 27/04/24.

A primeira parcela é no valor de R$ 1,37 por ação PN e ON em circulação e será paga em 19/05/23.

A segunda parcela é no valor de R$ 1,37 por ação PN e ON e será paga em 16/06/23.

Apesar de ter sido uma sólida remuneração aos acionistas com dividendos, continuamos entendendo que não devemos observar uma distribuição tão vultosa quanto às que observamos no passado recente, a julgar pelas últimas sinalizações do novo governo.

Afinal, não é novidade que a nova gestão federal defende uma distribuição menor de proventos a favor de mais gastos em pesquisa e desenvolvimento.

Mesmo sendo uma ação muito barata e com um elevado Dividend Yield, não acreditamos que o risco de ingerência política valha a pena.

Além disso, existem outras empresas no setor com um crescimento de produção mais interessante, como a Prio (BVMF:PRIO3).

Prio é a mais impactada

Dentre as petroleiras, a Prio (PRIO3) é a empresa mais afetada pelas medidas, pois exporta 100% de sua produção.

Conforme dito anteriormente, a taxação reduz o preço de venda de Prio, o equivalente à companhia vender petróleo -9,2% mais barato, porém a petroleira apresenta um belo crescimento contratado para os próximos meses.

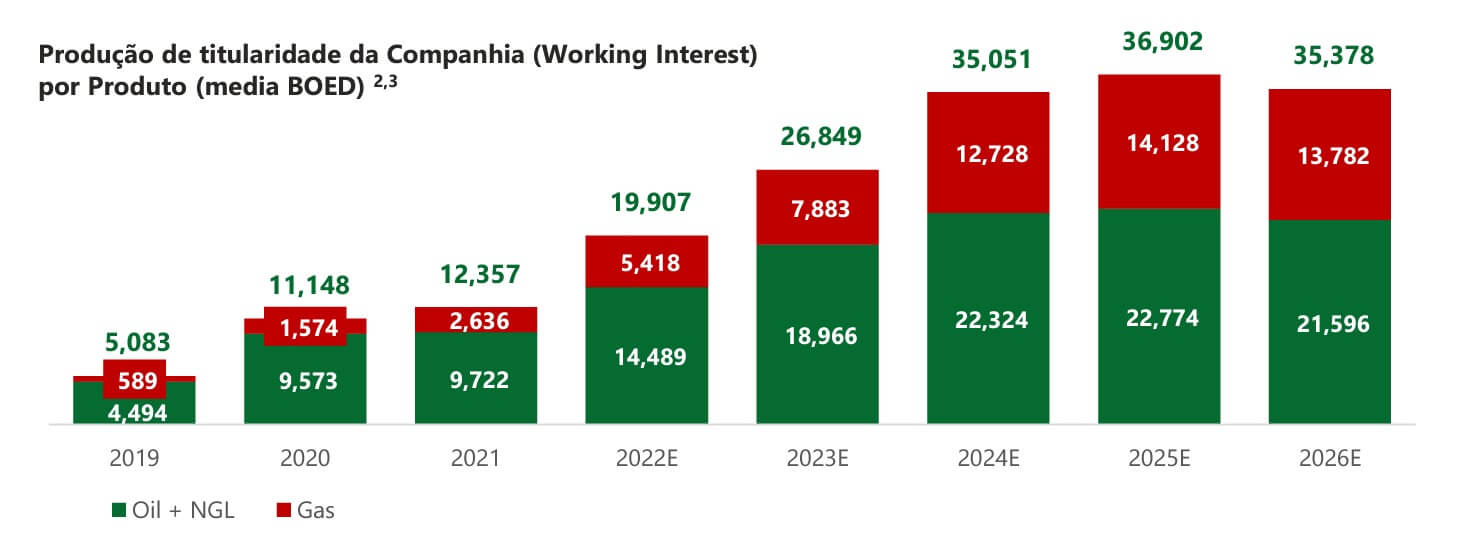

A produção da empresa deve saltar dos atuais 51 mil barris (janeiro/2023) para 100 mil barris até o fim do ano, um incremento de 108% na produção com a segunda campanha de revitalização de Frade e entrada de Albacora Leste nos resultados.

Para o final de 2024, com a entrada do campo de Wahoo, a produção deverá ter um incremento de 40 mil barris (+40% de produção em 2024).

Ontem, a companhia também reportou os resultados do 4T22 e mais uma vez apresentou números robustos. No acumulado de 2022, vimos uma alta de +54% da receita, +81% do Ebitda e +193% do lucro. Já no trimestre, a receita caiu -42%, o Ebitda -23% e o lucro cresceu +19% na comparação com o 4T21.

No 4T22, tivemos um impacto nos números da companhia por conta da menor venda (-40%) de barris de petróleo no trimestre, mesmo com um aumento de +47% na produção.

Com a Rússia desovando petróleo no mundo e os barris sendo negociados com descontos grandes em relação ao Brent, a companhia preferiu não ter pressa e esperar para efetuar as suas vendas, deixando essa produção em sua reserva.

Sendo mais conservadora em suas vendas, a empresa teve uma receita menor no 4T22, mas que será refletida nos próximos trimestres conforme for vendendo a sua reserva de óleo.

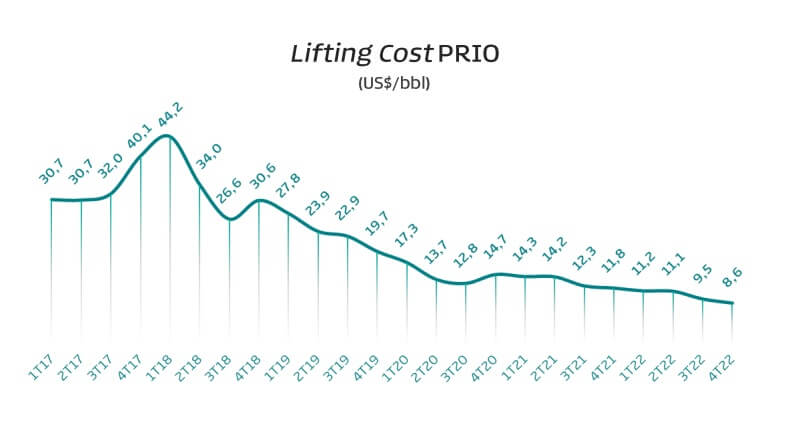

Outro destaque do balanço é o lifting cost (custos com a produção) de US$ 8,6 por barril no quarto trimestre – o menor já registrado na história da companhia.

Continuando com excelente visibilidade de resultados, Compre PRIO.

PetroReconcavo: uma das menos impactadas

A PetroReconcavo (RECV3) se apresenta com um dos menores riscos, uma vez que a companhia vende 100% do seu petróleo para a Petrobras.

Nossa sugestão é aproveitar as recentes quedas do ativo (-20,4% nos dois últimos pregões) para aumentar a alocação na empresa.

Nos últimos trimestres, a PetroReconcavo comprovou sua capacidade na revitalização dos seus campos, refletindo no forte crescimento orgânico da sua produção.

Para o futuro, a companhia possui negociações para a aquisição de 60% do Polo Bahia-Terra, que pertence à Petrobras, e fechou a compra dos ativos da Maha Energy. Os dois ativos juntos têm o potencial de adicionar cerca de 10 mil barris/dia, sem considerar a revitalização.

A recente solicitação do Ministério de Minas e Energia para a suspensão de 90 dias das vendas dos ativos da Petrobras a princípio pode atrasar ainda mais a conclusão de venda do Polo Bahia-Terra para a PetroReconcavo.

Existe a possibilidade de a venda do Bahia-Terra não avançar, no entanto, a empresa está otimista em relação à conclusão da aquisição. A expectativa da companhia é que a operação seja concluída até o final deste ano.

A empresa está negociando 5 vezes Ebitda e com ótima visibilidade. Mantemos nossa recomendação de Compra para RECV3.

O resultado do 4T22 da companhia será divulgado em 22 de março.