No último dia 6 de fevereiro, o Inter (NASDAQ:INTR) divulgou o balanço referente ao 4T24 e ao agregado de 2024. O resultado foi considerado positivo pelo mercado, com o banco apresentando lucro líquido de R$ 275 milhões no trimestre e R$ 907 milhões no ano, com altas de +13% e +82% na comparação com os mesmos períodos anteriores, respectivamente.

O valor do lucro anual também superou a soma de todos os lucros anuais desde o IPO em 2018. Já o Lucro por Ação (LPA) de R$0,63 também foi maior que o esperado. Para completar, o Inter anunciou dividendos de US$ 0,08 por ação, com Dividend Yield de cerca de 1,5% a serem pagos em 26 de fevereiro. Mas o que mudou na perspectiva futura do banco após a divulgação do balanço de acordo com as ferramentas avançadas do InvestingPro?

Valuation mais otimista

A classificação de preço-justo do InvestingPro subiu após o resultado de 2024. Antes, a ferramenta apontava um valor de US$ 6,52 para a ação, que fecho o pregão desta segunda-feira cotada a US$ 5,51. Agora, a projeção é de US$ 6,77 -- com potencial de valorização de 22,9% -- de acordo com a média de quatro modelos de valuation. Todos os quatro modelos apontaram para cima após a divulgação.

O modelo de P/VPA, que indica se a ação está sendo negociada acima ou abaixo do patrimônio líquido da empresa, segue como o mais otimista com avaliação de US$ 7,02 para o papel. O menos otimista agora é o de Desconto de Dividendos com Crescimento Estável, que se baseia no valor presente dos dividendos futuros previstos, com preço-justo de US$ 6,56. Antes era o de P/L, que mostra quanto os investidores estão dispostos a pagar por dólar de lucro gerado e apontava valor de US$ 6,26, mas agora calcula em US$ 6,68. Por fim, o de Preço/Vendas -- que divide o preço de mercado de suas ações pela receita por ação -- está avaliado em US$ 6,83.

A média do preço-alvo de nove analistas ainda não foi alterada, pois agrega diferentes análises do mercado, e segue mais otimista que o InvestingPro, com avaliação para o Inter em US$ 7,12. O BDR do Inter (BVMF:INBR32) fechou o último pregão cotado a R$ 31,64 e tem preço-justo avaliado em R$ 38,16 -- com upside potencial de 20,6%. O preço-alvo médio de sete analistas é de R$ 42,68.

Saúde financeira um pouco abaixo

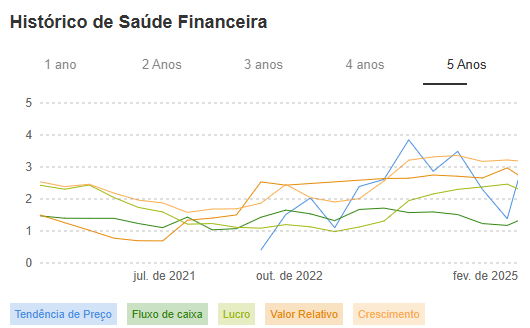

A classificação de saúe financeira do InvestingPro para o Inter era de 2,52 (C) antes do balanço de 2024 ser divulgado. Agora, porém, está um pouco abaixo, com nota de 2,43 (também C). Mas o que mudou para o banco cair assim?

Das cinco categorias, três viram suas notas aumentarem e apenas duas tiveram queda. Mas uma delas, a de Tendência de Preço, caiu bastante: foi de 3,07 para 2,58, o que afetou a nota final. A categoria de Lucro também caiu de 2,47 para 2,32 por conta de métricas baixas como o CROIC de -24,0% e o ROIC de 3,8%.

Já as categorias positivas, que apontam para uma perspectiva mais favorável ao banco mesmo com a queda da nota geral, o maior destaque foi para a de Fluxo de Caixa -- que subiu de 1,18 para 1,32. A nota ainda é muito baixa, mas já há melhora graças à receita de R$ 4,6 bilhões em 2024, com crescimento de 43% em relação a 2023. A relação Caixa/Capital Total também subiu para 8,9% e contribuiu.

A categoria de Valor Relativo aumentou de 2,64 para 2,75. Isso porque o P/L da empresa está mais baixo, agora em 15,5x e negociado a apenas 33,5% da média do P/L nos últimos 3 anos. Já o PEG Ratio está em 0,09x e mostra que a ação negocia a apenas 9% do crescimento esperado nos lucros. Por fim, a categoria de Crescimento subiu de 3,22 para 3,27 -- mostrando mais otimismo nos indicadores de crescimento.

Lembramos que tanto o preço-justo como a nota de saúde financeira são dinâmicos, pois utilizam métricas que dependem de cotação e podem variar diariamente.

O que você acha das perspectivas futuras do Banco Inter?

OBS: Dados coletados na segunda-feira, 10 de fevereiro de 2025