Os mercados de títulos dos EUA vêm enfrentando turbulências nas últimas semanas: as taxas das treasuries de 30 anos subiram rapidamente de menos de 4% para quase 4,50%, surpreendendo muitos investidores.

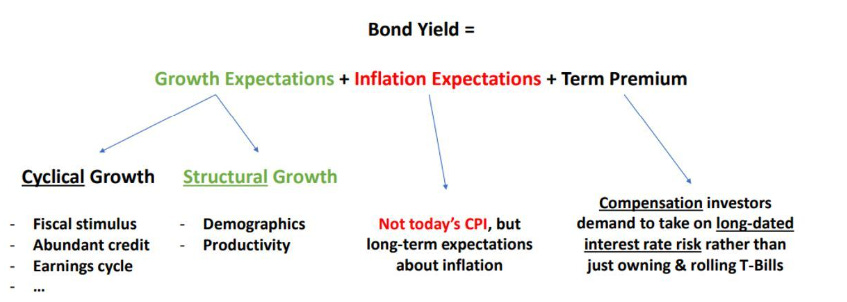

Para entender o que está por trás dessa movimentação e como ela afeta a macroeconomia, precisamos analisar três fatores principais que determinam as taxas nominais dos títulos:

O retorno nominal das treasuries envolve uma interação entre:

- Expectativas de crescimento;

- Expectativas de inflação;

- Risco de prazo.

1. Expectativas de crescimento

O crescimento econômico pode ser visto sob duas óticas: estrutural e cíclica.

O crescimento estrutural depende do aumento da força de trabalho (demografia favorável) e/ou da melhoria da eficiência dos recursos (produtividade sólida).

O potencial de uma economia gerar crescimento estrutural influencia as taxas dos títulos de longo prazo (crescimento estrutural forte = rendimentos de longo prazo mais altos e vice-versa).

O crescimento cíclico está relacionado aos ciclos econômicos de curto prazo,

que são influenciados pelo ciclo de crédito, política fiscal, crescimento dos lucros, tendências no mercado de trabalho, entre outros.Quanto mais fortes esses fatores, maior a pressão sobre os rendimentos dos títulos de curto prazo, pois o banco central pode elevar as taxas de juros para evitar a inflação em um cenário de aquecimento econômico.

O que mudou nas expectativas de crescimento recentemente?

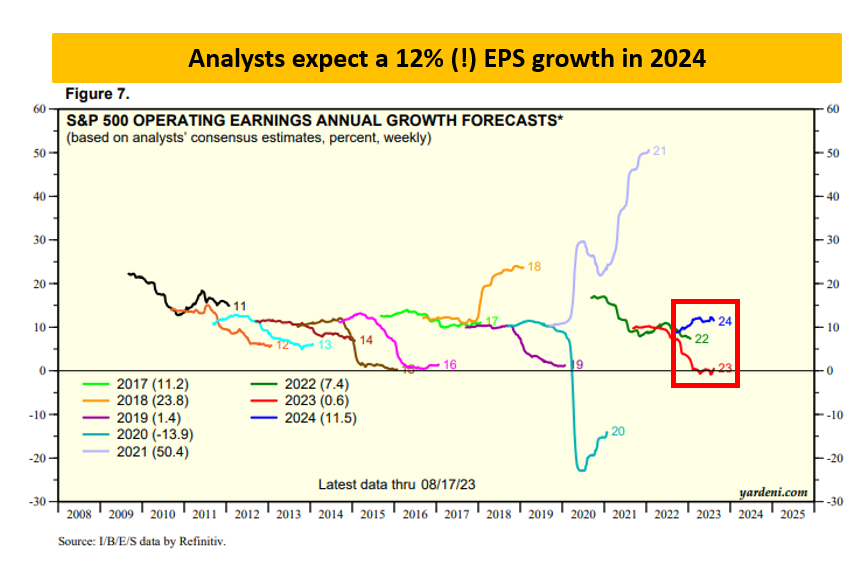

Os analistas deixaram de revisar para baixo as estimativas de lucro por ação (LPA) para 2023 e passaram a revisar para cima as projeções para 2024, prevendo um robusto crescimento de 12% para o próximo ano.

Além disso, fatores como o otimismo com a IA e a resiliência da economia dos EUA contribuíram para a narrativa de “crescimento estrutural mais alto”. Essas expectativas de crescimento de longo prazo elevaram as taxas de 30 anos dos títulos do Tesouro americano.

2. Expectativas de inflação

O segundo fator que determina os retornos nominais dos títulos é a inflação, mas não a inflação atual - estamos falando das expectativas de inflação de longo prazo.

Os bancos centrais podem reagir pontualmente a surtos inflacionários, aumentando as taxas de juros de curto prazo. No entanto, quando se trata de títulos de longo prazo, os investidores se baseiam nas expectativas de inflação, pois consumidores e tomadores de empréstimos tendem a considerar tais expectativas, em vez de em tendências de curto prazo.

O que aconteceu com o componente de inflação?

Ao contrário do que se poderia pensar, os investidores geralmente não temem a inflação persistente. A expectativa de inflação de 5 anos nos EUA tem se mantido entre 2,45% e 2,75% nos últimos 12 meses, o que significa que os investidores esperam que a inflação medida pelo IPC permaneça nesses níveis entre 2028 e 2033.

Portanto, os rendimentos dos títulos do Tesouro americanos de 30 anos aumentaram não por causa do medo da inflação persistente, mas por causa de:

- Reavaliação positiva do ciclo de crescimento (expectativas de aumento do LPA);

- Algumas reavaliações positivas do crescimento estrutura, com base em IA, r* mais alto.

3. Risco de prazo

Um investidor que quer ter exposição a títulos pode escolher comprar T-Bills de 3 meses e renová-los a cada vencimento pelos próximos 10 anos.

Ou pode decidir comprar títulos de 10 anos hoje.

Qual é a diferença?

O risco da taxa de juros.

Comprar um título de 10 anos hoje, em vez de renovar T-Bills pelos próximos 10 anos, os investidores ficam expostos ao risco da taxa de juros, e o prêmio pelo prazo compensa esse risco.

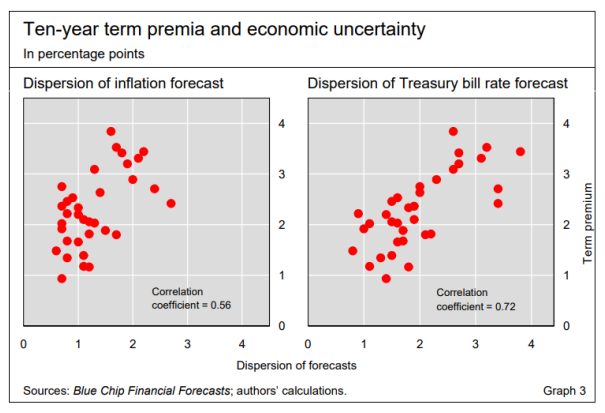

Quanto menor for a incerteza com o crescimento e a inflação, menor será o risco de prazo, e vice-versa.

O gráfico acima ilustra essa relação: quanto maior for a volatilidade (medida pelo desvio-padrão no eixo x) do crescimento e da inflação esperados, maior será o prêmio pelo prazo (expresso pela inclinação da curva no eixo y).

Segundo a equação anterior, um risco de prazo mais alto eleva as taxas de juros nominais de longo prazo.

Agora, o que aconteceu com o risco de prazo?

As estimativas do risco de prazo dos Estados Unidos subiram e estão próximas dos níveis máximos dos intervalos recentes. Em outras palavras, há mais incerteza sendo precificada sobre a trajetória futura do crescimento econômico e da inflação.

Os investidores estão menos confiantes em um futuro de inflação e crescimento estáveis e moderados e, em vez disso, antecipam mais oscilações e surpresas adiante.

No entanto, é importante notar que o risco de prazo ainda está bem abaixo dos padrões históricos. Há uma década, estava acima de 1%, enquanto hoje mal ultrapassa 0%.

Conclusões

A recente alta expressiva nas taxas de juros dos títulos do Tesouro de 30 anos NÃO é motivada pelo receio de uma inflação cronicamente elevada. Em vez disso, são influenciadas por:

- Uma revisão positiva do crescimento cíclico (com projeções de LPA para 2024 em alta) e alguma especulação baseada em narrativas sobre um crescimento estrutural mais forte, como o impacto da inteligência artificial na produtividade.

- Um risco de prazo levemente mais alto, refletindo a expectativa dos investidores de maior imprevisibilidade no futuro em relação ao crescimento econômico e à inflação, incluindo períodos de expansão e recessão.