O cenário desenhado

Contextualizando um pouco a respeito das diversas variáveis e eventos que temos no mundo hoje jogando contra o universo dos investimentos, temos: guerra, crise energética, inflação, juros, reversão da globalização e, localmente, as eleições.

Não, o mundo não está nada tranquilo. Nós mal saímos de um evento caótico em escala global (pandemia) e já nos deparamos com todos os ocorridos acima.

Será que acabou o rali?

Estamos a menos de uma semana das eleições em nosso país. Os eventos do último final de semana alteraram o que parecia ser um cenário “tranquilo” para investidores.

O Ibovespa caiu -3,3% logo na segunda-feira, 24, com destaque para as estatais Banco do Brasil (BVMF:BBAS3) ({18604|BBAS3}}) e Petrobras (PETR3); PETR4) caindo -10%.

China se fechando para o mundo?

Do outro lado do mundo, na China, tivemos no final de semana uma imagem de Hu Jintao (ex-presidente da China) sendo escoltado para fora da reunião do Partido Comunista da China, imagem que reforça a centralização do poder nas mãos de Xi Jinping.

A reunião do Partido Comunista Chinês também teve o fim do limite de idade para o líder nacional, o que pode significar que teremos mais alguns bons anos com Xi no poder.

Os eventos culminaram em um derretimento dos ativos chineses ontem, com investidores globais fugindo do país. O Xi não parece ser muito pró-mercado e com isso o medo dos investidores.

Um cenário para lá de complicado

Além dos eventos recentes, tanto aqui quanto na China, temos a inflação no mundo e o aumento dos juros.

Os juros, especialmente nos EUA, ainda seguem sendo a principal pauta econômica global e eles devem continuar subindo, como já comentamos em diversos outros artigos.

“A história não se repete, mas muitas vezes ela rima.” – Mark Twain

Eu gosto dessa frase (meio clichê). O passado pode ser, por muitas vezes, o melhor professor para tentarmos compreender um pouco sobre o presente e o que podemos esperar do futuro.

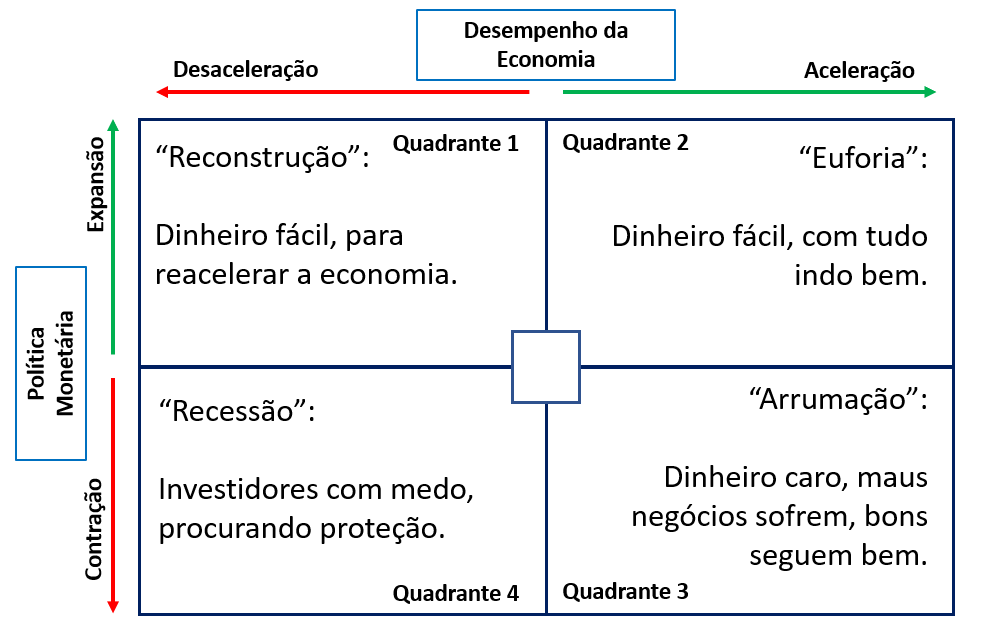

Olhando por uma perspectiva econômica, acho que é muito interessante pensarmos em um diagrama para nos localizarmos dentro de um contexto de ciclos econômicos:

Ao que tudo indica, estamos hoje no terceiro quadrante. Ou seja, com a economia (brasileira) ainda crescendo, mesmo diante de um forte aumento dos juros.

Enquanto isso, o resto do mundo também parece estar no terceiro quadrante, mas com o medo pairando sobre os investidores de irem para o quarto.

Claro, é uma simplificação (existem outros possíveis cenários), mas acho que é boa para nortearmos a nossa visão em termos de investimentos e buscarmos paralelos na história.

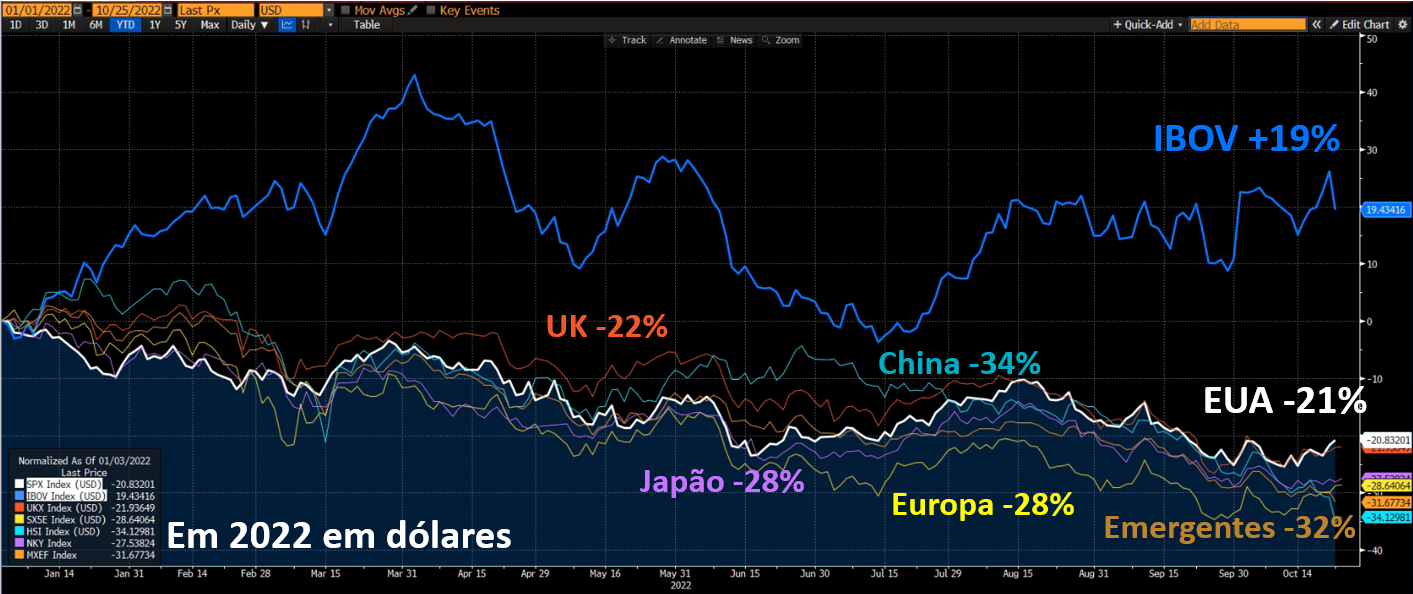

Olhando para o desempenho dos mercados no mundo, parece que é mesmo o quarto cenário que investidores estão imaginando:

Neste ano, temos praticamente todos os mercados do mundo em queda. Menos o Brasil.

Isso quer dizer que estamos indo muito bem? Não, mas significa que estamos melhores que os demais.

Nossos juros subiram muito antes dos mercados desenvolvidos e provavelmente nossa inflação já teve seu pico.

Ou seja, estamos no terceiro quadrante, mas com a possibilidade de começarmos a reduzir os juros antes dos demais.

O custo de oportunidade

O grande trabalho e desafio do investidor é decidir onde alocar seus recursos. Em quais países, em quais tipos de ativos, em quais momentos.

No mundo dos países desenvolvidos, destino favorito dos investidores, temos a Europa passando por uma crise energética, a inflação segue alta e a economia desacelerando.

Nos EUA, a economia continua forte, mas como consequência, a inflação não parece ser “transitória” como era dito. Diante disso, será necessário um aperto monetário maior (ou seja, juros mais altos).

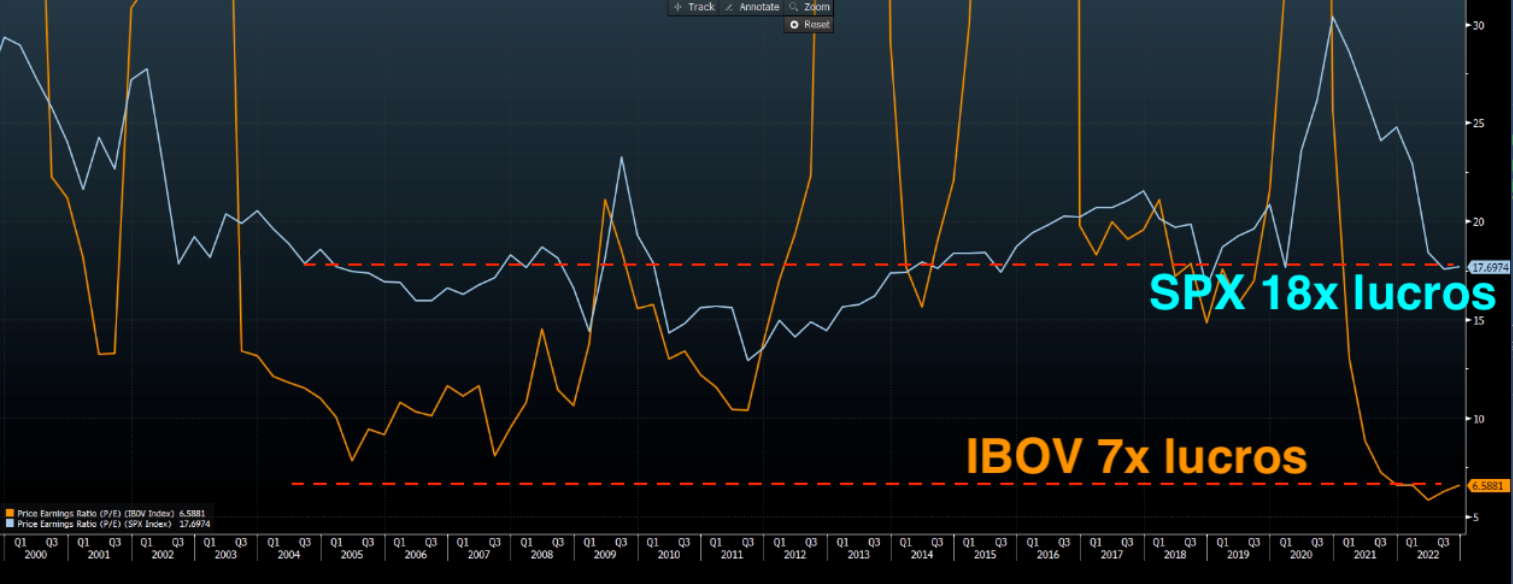

O maior aumento de juros nos últimos 50 anos dificulta a vida do investidor nos EUA. Especialmente quando, mesmo tendo caído -21% no ano, o S&P ainda negocia a 18x lucros, acima de suas médias históricas (16x).

Brasil: muito barato para ser ignorado

Vivemos em um país com um longo histórico de inflação. Soubemos responder rapidamente a ela, aumentando nossa taxa de juros de 2% em março de 2021 para 13,75% em setembro deste ano.

Diante desse movimento, vimos nossa bolsa ir dos 121 mil pontos em março de 2021 até atingir os 96 mil pontos em julho deste ano, e agora retomar os patamares dos 110/115 mil pontos.

Com os juros subindo e com as eleições já entrando no radar, o mercado precificou a bolsa brasileira a menos de 7x lucro. Isso significa que temos um Earnings Yield de 14,2% (acima do CDI).

O mercado precificou uma crise que não veio.

De fato, isso já foi parcialmente reconhecido. A bolsa brasileira é a melhor do ano (como vimos acima).

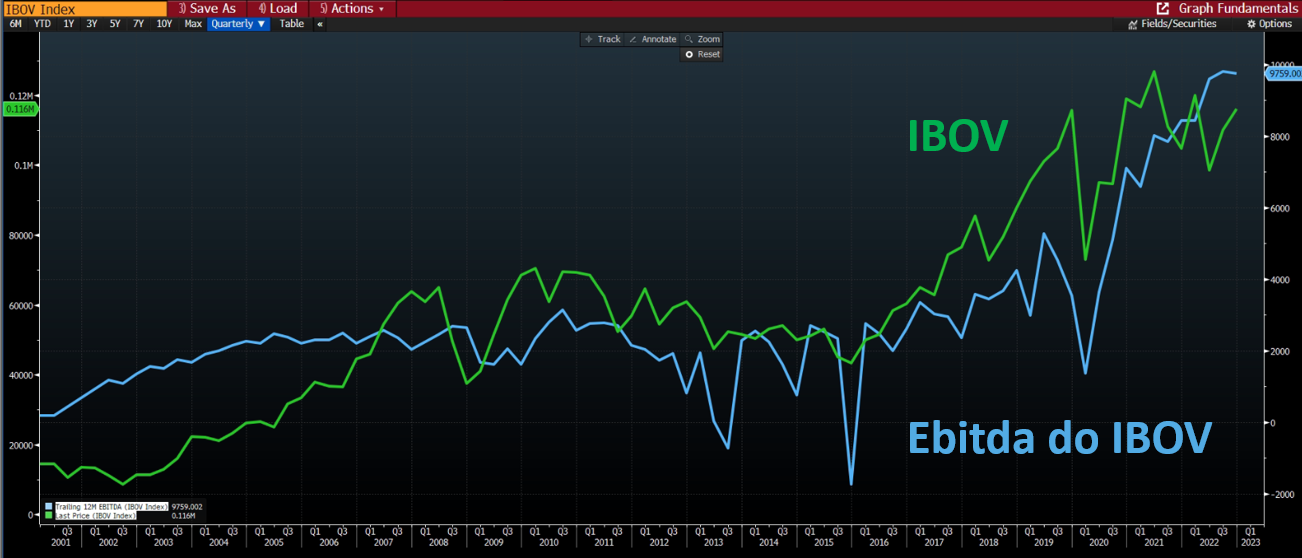

Mas sabemos que, a longo prazo, as cotações seguem resultados:.

Ou seja, enquanto as empresas do mercado seguirem entregando resultados crescentes, a longo prazo as cotações tendem a acompanhar.

Otimismo segue, mesmo com cenário global

Bolsa negociando aos mesmos múltiplos de 2002.

Coincidentemente, o cenário de eleição é parecido com o que tivemos em 2002 (temos o mesmo candidato de oposição).

O mercado brasileiro vinha sofrendo diante das incertezas que viriam com as eleições daquele ano. Ao mesmo tempo, o mundo passava por uma crise com ativos de bolsa.

Tínhamos acabado de passar pela bolha americana das empresas “dot com”, o que levou o S&P a andar de lado por quase uma década. Agora tivemos empresas de tecnologia despencando lá fora, com o novo mercado de criptoativos derretendo.

No mesmo contexto, as commodities estavam em alta no mundo (assim como hoje), o que beneficiou bastante os resultados das empresas aqui.

Uma vez passadas as eleições em 2002, tivemos uma alta em seis anos de +700%.

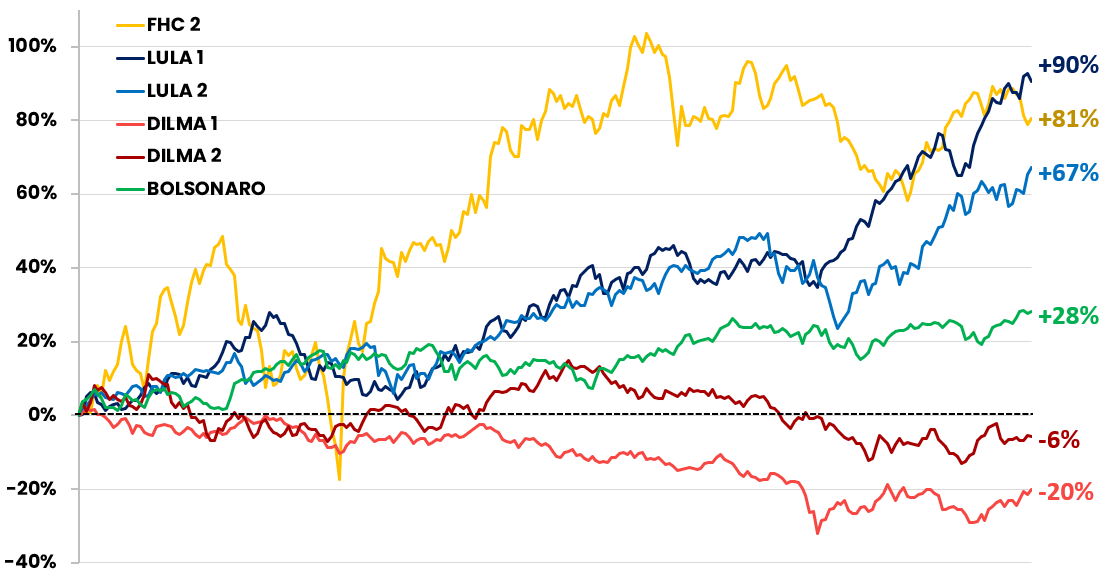

Por mais que alguns paralelos sejam parecidos, nada garante que o ciclo vai se repetir, contudo não é um padrão exclusivo às eleições de 2002.

Na verdade, quando olhamos para as seis últimas eleições que tivemos no Brasil, apenas durante as eleições da Dilma não tivemos uma sequência de 12 meses positivos:

Não existe um risco Dilma?

Sempre existe o risco de o governo tomar rumos que não sejam bons para os mercados.

Contudo, a composição do Congresso (mais de centro) nos leva a reduzir a probabilidade de um cenário catastrófico para a economia.

Basta não fazer muita besteira.

Outro vento a favor do mercado brasileiro é a comparação com nossos pares emergentes.

No evento anual da XP (BVMF:XPBR31) , a Expert, em um dos painéis que contava com a presença de Luis Stuhlberger (Fundo Verde), André Jakurski (JGP) e João Landau (Vista), uma das falas me chamou a atenção: “O Brasil está ganhando de W.O”.

Quando olhamos para os nossos comparáveis, a Rússia está fora do jogo porque não quis seguir as regras. A Ucrânia (exportadora, assim como nós) sofre com a guerra. A Argentina é um buraco que ainda procura fundo.

Por fim, a China, mencionada no início do texto, além de estar desacelerando, vem sofrendo com uma fuga de capital.

O Brasil pode ser um dos destinos.

Com commodities em alta, um risco político menor que o precificado, múltiplos historicamente baixos e as empresas ainda entregando bons resultados, o Brasil me parece um ponto fora da curva do cenário global, por isso continuo otimista.