Investir é essencial para construir patrimônio e realizar seus objetivos financeiros. Mas para alcançar um equilíbrio adequado entre risco e retorno é preciso ter uma carteira de investimentos diversificada. Nesse sentido, os fundos de índice (ETFs) podem ser bastante úteis. Eles são veículos de investimento com gestão passiva que visam replicar o desempenho de um índice de mercado.

Normalmente o portfólio do ETF é composto por diversos ativos, o que ajuda na diversificação. Contudo, também é possível utilizar outras estratégias para diversificar da maneira correta e aproveitar os benefícios dessa estratégia.

Como funciona a montagem de uma carteira de investimentos diversificada?

Quando uma pessoa começa a investir, é normal que ela tenha um ou poucos tipos de investimento na carteira. Com isso, o capital fica concentrado apenas nessas oportunidades. Contudo, conforme o patrimônio cresce, é essencial ter atenção com a diversificação. Essa estratégia consiste em distribuir os recursos entre diferentes alternativas do mercado financeiro. O objetivo é reduzir os riscos e ampliar o potencial de retorno de uma carteira de investimentos.

A diversificação é baseada no princípio de que a performance dos investimentos individuais pode ser afetada por diferentes questões econômicas, políticas e sociais. Logo, ao ter uma carteira com alternativas expostas a condições diferentes, você pode reduzir a volatilidade geral do portfólio e torná-lo mais equilibrado ao longo do tempo. Para tanto, a estratégia funciona por meio da escolha de investimentos com riscos distintos. Então o foco é alocar o patrimônio em diferentes alternativas que tenham correlação negativa ou sejam pouco correlacionadas ou até descorrelacionadas.

O conceito de correlação se refere a uma relação recíproca entre dois ou mais elementos. No mercado financeiro, um exemplo dessa relação é quando uma notícia afeta de forma similar o comportamento dos preços de ações de empresas de um mesmo setor; neste caso, chamamos de correlação positiva. Caso o efeito ocorresse no sentido inverso — quando um preço de uma ação cai e o de outra ação sobe, por exemplo — dizemos que os ativos são negativamente correlacionados, o que tende a compensar parte das perdas em um portfólio

Por sua vez, os investimentos descorrelacionados ou com correlação nula não possuem relação ou dependência. Dessa forma, o comportamento de ambos acontece de maneira aleatória, sem que exista uma efetiva ligação entre eles.

Diversificação x pulverização

Quando o assunto é diversificação, vale ter atenção para a sua carteira não ser pulverizada. A pulverização acontece quando o investidor divide os recursos em muitos investimentos diferentes, mas que possuem características semelhantes.

Em geral, isso ocorre quando não há uma estratégia clara ou um critério definido para as decisões, resultando na escolha de investimentos com correlação positiva. Então é como se o investidor apenas espalhasse o dinheiro de forma aleatória, sem considerar as particularidades de cada alternativa. Um dos principais problemas da pulverização é a ausência de um acompanhamento adequado da carteira de investimentos. Com um portfólio pulverizado, fica mais difícil monitorar o resultado de cada ativo individualmente e é mais provável que aconteça uma concentração de capital.

Como resultado, ter muitos investimentos escolhidos de maneira aleatória na carteira pode aumentar a exposição a riscos específicos e reduzir as chances de ganhos.

Como os ETFs podem ajudar a montar uma carteira diversificada?

Como você viu, a diversificação envolve alocar seus recursos em alternativas de diferentes mercados, setores e riscos. Nesse sentido, uma forma de investir de maneira estratégica e equilibrada é por meio dos ETFs. Como muitos deles permitem acessar diversos ativos em um único investimento, os fundos de índice podem ajudar na diversificação da carteira. Um ETF de ações, por exemplo, pode ter o portfólio composto por papéis de diferentes empresas e segmentos, reduzindo a exposição a uma única companhia ou setor.

Além disso, existem ETFs que replicam índices de setores específicos, como de games, agronegócio, criptomoedas e biotecnologia. Essa também é uma possibilidade para obter diversificação setorial, expondo seus recursos a áreas promissoras da economia. O segmento de tecnologia, por exemplo, ainda é pouco desenvolvido no Brasil.

Quais as vantagens de investir em ETFs?

Sabendo que os ETFs podem ser úteis para diversificar a carteira sem pulverizá-la, vale conhecer as vantagens de investir nesses fundos. Veja quais são os principais benefícios que eles podem apresentar para quem investe:

Diversificação

Como você viu, investir em ETFs é uma forma de se expor a um índice de mercado e, muitas vezes, a um portfólio completo. Por esse motivo, os fundos de índice são bastante úteis para diversificar a sua carteira de investimentos de maneira efetiva. Embora um único ETF composto por diversos ativos já contribua para a diversificação, é possível utilizar diferentes estratégias para ter melhores resultados. Por exemplo, você pode escolher um fundo de índice de renda fixa, composto por títulos com diferentes características.

Outra possibilidade é investir em ETFs setoriais, que utilizam índices focados em apenas uma parte da economia, em segmentos como agrícola, por exemplo. Isso significa que ele não está exposto ao desempenho do setor agrícola de um único país. Dependendo do ETF, também é possível participar de mercados alternativos, ainda pouco explorados e que apresentam maior potencial de retorno. Entre eles, estão os setores de jogos e e-sports, smart contracts e NFTs (non-fungible tokens).

Liquidez

Como os ETFs são negociados na bolsa de valores, eles tendem a ser alternativas de alta liquidez, principalmente se tiverem formador de mercado contratado. Segundo a definição da B3 (BVMF:B3SA3), “o formador de mercado é uma pessoa jurídica, devidamente cadastrada na B3, que se compromete a manter ofertas de compra e venda de forma regular e contínua durante a sessão de negociação, fomentando a liquidez dos valores mobiliários, facilitando os negócios e mitigando movimentos artificiais nos preços dos produtos”. Dessa forma, você pode comprar ou vender cotas dos fundos de índice durante o horário de funcionamento do mercado, o que proporciona mais flexibilidade para ajustar sua carteira conforme as suas necessidades.

Internacionalização

Agora você sabe que muitos ETFs disponíveis no mercado seguem índices de ações, de setores específicos e até de renda fixa. No entanto, eles não precisam se limitar ao ambiente nacional e podem usar índices de outros países como referência. Ao investir em um ETF internacional, você expõe parte do seu patrimônio a condições do exterior. Dessa forma, é mais fácil evitar a concentração de recursos apenas no mercado nacional e reduzir o risco Brasil do seu portfólio.

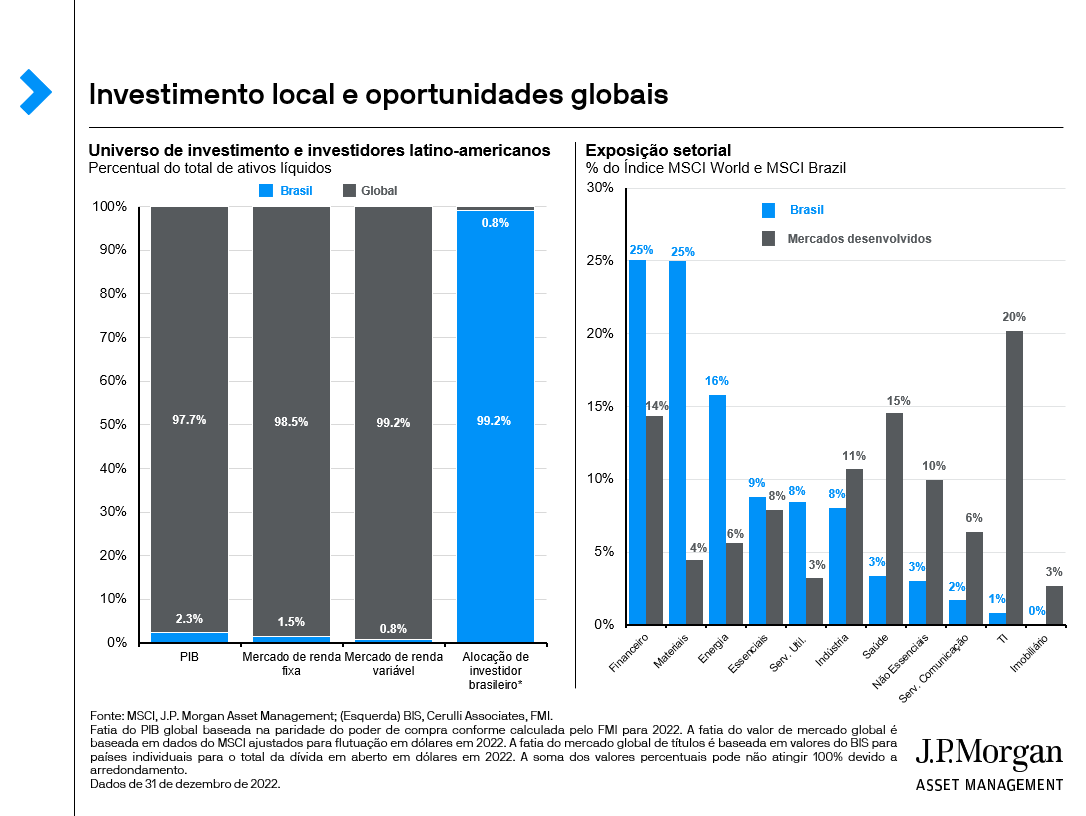

De acordo com uma análise da JP Morgan, embora o Brasil seja a maior economia da América Latina, o país responde por apenas 2% do PIB (Produto Interno Bruto) global. Ainda, o país corresponde a menos de 2% do mercado de capitais global. Contudo, as estatísticas mostram que os investidores brasileiros tendem a alocar 99% de seus investimentos em ativos no Brasil. Com isso, eles se tornam suscetíveis a concentrações setoriais específicas do mercado nacional.

Nesse sentido, investir globalmente pode ajudar a reduzir a concentração em determinados setores e aumentar a diversificação. Veja o gráfico que mostra as diferenças entre um investimento local diante das oportunidades globais:

Dolarização

Ainda em relação aos ETFs internacionais — principalmente, os norte-americanos —, o investimento nessas alternativas permite dolarizar parte da carteira. Nesse contexto, a exposição cambial permite que uma variação positiva do dólar se reflita no preço das suas cotas, trazendo resultados financeiros. Essa estratégia pode ajudá-lo a se proteger, mesmo que de modo parcial, da desvalorização do real frente ao dólar. Em períodos de queda da bolsa brasileira ou de desvalorização do real, ter ETFs internacionais no portfólio pode trazer mais equilíbrio para a sua carteira.

Baixos custos

É comum haver a cobrança de algumas taxas nos fundos de investimento. A principal delas é a taxa de administração, utilizada para remunerar o trabalho do gestor e da instituição que administra o fundo. Como os ETFs possuem gestão passiva, a taxa de administração é geralmente menor que em fundos de gestão ativa. Isso acontece porque os investimentos ocorrem acompanhando o índice de referência, já que o objetivo não é superá-lo.

Outra cobrança que pode haver nos fundos de investimento é a taxa de performance. Ela serve como remuneração para o gestor quando ele consegue superar o benchmark. No entanto, essa taxa não é cobrada nos ETFs. Ademais, o investimento mínimo exigido é de uma cota, que costuma ter preços acessíveis. Essa característica é especialmente notável em comparação à compra dos ativos que compõem a carteira do índice de referência de maneira separada.

Acessibilidade e praticidade

O investimento em ETFs é acessível e descomplicado, pois basta emitir uma ordem de compra na B3 para adquirir as cotas. Em relação ao investimento internacional, os fundos de índice se destacam ainda mais pela acessibilidade, afinal, fazer operações na bolsa brasileira é muito mais simples e rápido do que abrir uma conta internacional, já que as negociações ocorrem em reais. Investir diretamente no exterior também exige o envio dos recursos para outro país e a conversão da moeda, o que pode aumentar os custos.

Outro ponto de destaque é a praticidade. Como os ETFs são fundos de investimento, o portfólio acompanha a estratégia do veículo — nesse caso, os movimentos do benchmark. Desse modo, você não precisa analisar cada ativo, fazer os aportes individualmente ou rebalancear a carteira.

Como incluir os ETFs na estratégia de alocação de ativos?

Se você ficou interessado em aproveitar as vantagens dos ETFs e seu potencial de diversificação, é preciso saber como incluí-los na sua estratégia de investimentos. Veja algumas dicas abaixo:

Determine sua alocação de ativos

A sua alocação de ativos deve ser baseada no seu perfil de investidor, objetivos e horizonte de tempo. Com essas informações, você consegue definir o conjunto de ativos que farão parte da sua carteira de investimento. Ele pode incluir ETFs, ações, títulos de renda fixa, entre outras alternativas do mercado. A definição da alocação de ativos também envolve a parcela do capital direcionado para cada investimento escolhido.

Como esse processo pode ajudar a diversificar a carteira de maneira estratégica, você pode balancear entre alternativas de maior e menor risco. Assim, é possível ampliar o potencial de ganhos sem que o seu patrimônio fique totalmente exposto.

Selecione os ETFs mais adequados

Após determinar a sua alocação de ativos, é hora de selecionar os ETFs mais adequados para a sua carteira. Como você aprendeu, há como diversificar com diferentes fundos de índice, pois eles podem ter focos distintos. Nesse caso, você pode buscar ETFs que espelham índices setoriais ou que tenham exposição internacional e que se alinhem com seus objetivos de investimento. Para montar uma carteira mais conservadora, por exemplo, é possível investir em alternativas atreladas à renda fixa ou a mercados menos voláteis e mais consolidados. Outra opção é utilizar fundos de índice específicos em conjunto com outros ativos, como títulos de renda fixa e ações.

Rebalanceie a carteira ao longo do tempo

Mais uma dica relevante é rebalancear a sua carteira para que a alocação de ativos volte à definição determinada. Isso garante que a sua carteira esteja alinhada com os seus objetivos financeiros e mantenha a diversificação com o passar dos anos. O processo envolve monitorar o portfólio regularmente e fazer os ajustes necessários. Ao mesmo tempo, vale saber que uma carteira equilibrada varia para cada investidor.

Considere os cenários hipotéticos:

-

carteira conservadora: pode incluir 80% em renda fixa e 20% ligados a índices de renda variável;

-

carteira moderada: pode incluir 40% em ETFs de renda fixa, 50% em fundos de índice de ações e 10% em ETFs de ativos alternativos, como imóveis, private equity e smart contracts;

-

carteira arrojada: pode incluir 60% em fundos de índice de ações e 30% em ETFs de ativos alternativos e 10% em renda fixa.

Para manter essas proporções, você deve revisar a alocação de ativos periodicamente, avaliando as participações em ETFs e outros ativos, se for o caso. Além disso, é essencial se manter informado sobre as tendências do mercado e o surgimento de novos fundos de índice que podem ajudar a compor a sua carteira.

Você entendeu que os ETFs apresentam benefícios que desempenham um papel valioso na montagem de uma carteira de investimentos diversificada. Assim, eles são um componente relevante na busca por sucesso no mercado financeiro em diferentes estratégias de alocação.