Na coluna dessa semana, falarei sobre o mercado de derivativos de crédito, que consistem em instrumentos financeiros cujo objetivo é a proteção de uma das partes do risco de inadimplência de um determinado emissor de dívida, que pode ser uma empresa ou mesmo um país. Esse mercado possui um volume global bem expressivo, de dezenas de trilhões de dólares. Para se ter ideia, até a crise do subprime em 2008, esse mercado chegava a USD 50 trilhões. Após a crise, houve uma queda, porém ainda é um mercado com muitas operações no mercado financeiro global.

As modalidades mais conhecidas no mercado são apresentadas abaixo, com destaque para o mais popular deles, o Credit Default Swap (CDS).

-

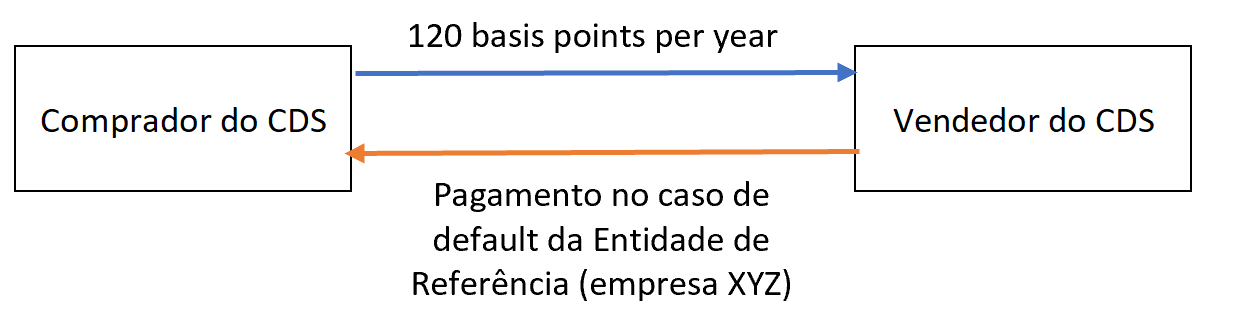

Swap de crédito (CDS): a contraparte transferidora do risco paga o spread de risco de crédito para a receptora do risco. Em caso de default, a receptora paga a proteção contratada.

-

Swap de taxa de retorno total (Total Rate of Return Swap): a transferidora transfere à receptora o rendimento do ativo mais a variação positiva de mercado. A receptora paga uma taxa de juros para a transferidora, além de eventual variação negativa no valor de mercado do título emitido.

Nosso foco nessa coluna e na próxima (onde falaremos sobre precificação) será no mercado de CDS. Algumas vantagens desse instrumento são: a) Permite negociar e diversificar o risco de crédito; b) Pode servir para hedgar posições; c) Não é necessário ter o título da empresa para comprar um CDS. Vamos imaginar um exemplo bem simples: suponha que você comprou títulos da empresa XYZ. Para se proteger de um possível default (calote), você procura uma seguradora e compra um CDS dessa empresa. Para isso, você paga um prêmio, chamado de spread de risco de crédito (ou simplesmente spread do CDS) e isso permanece até o vencimento do contrato ou até que ocorra o default. O emissor é chamado de Entidade de Referência e o possível default de evento de crédito. No exemplo abaixo, o spread pago anualmente é de 120 basis points (1,2% a.a.) sobre o valor do principal.

Em caso de default, a liquidação do CDS pode ocorrer de duas formas:

-

Fisicamente: o comprador entrega os títulos para o vendedor do CDS e recebe então o valor do principal.

-

Em forma de dinheiro: o comprador recebe a diferença entre o valor do principal e o valor de recuperação do título.

Sobre o valor de recuperação do título, este é calculado baseado na taxa de recuperação (que chamaremos de R). Vamos supor que a taxa de recuperação do nosso exemplo seja de 40% e o valor do principal de 200 milhões. Portanto, o valor a ser pago para o comprador do CDS será calculado como 200 milhões x (1 – R) = 120 milhões. Normalmente, a taxa de recuperação de um título é definida logo após o default através de um leilão, que é organizado por alguma entidade responsável pelo mercado de derivativos de balcão. No mercado global, por exemplo, é organizado principalmente pela International Swaps and Derivatives Association (ISDA).

Os pagamentos regulares podem ter diferentes periodicidades (trimestrais, semestrais ou mesmo anuais) e vencimentos distintos (um, dois ou dez anos, por exemplo) a depender das características de emissão do título. No exemplo citado acima, caso a periodicidade de pagamento seja semestral, o comprador do CDS deve pagar ao vendedor 60 basis points por unidade de valor monetário, ou seja, como o principal nesse caso é de 200 milhões, o desembolso semestral será de 1.2 milhão.

O CDS foi um instrumento bastante utilizado na crise de 2008. Alguns agentes de mercado perceberam que a taxa de inadimplência dos mutuários estava crescendo em um ritmo acelerado, porém a maior parte do mercado não imaginava que o mercado de títulos imobiliários norte-americano pudesse colapsar. Como não era possível a venda, a descoberta desses títulos, uma forma encontrada foi o CDS. No filme The Big Short, foi possível acompanhar de forma resumida a estratégia adotada por Michael Burry, gestor de um grande hedge fund nos EUA. Ele estudou diversos prospectos de títulos de hipoteca e percebeu que os bancos estavam emprestando dinheiro de forma desenfreada, inclusive para pessoas sem um trabalho formal, sem renda e sem bens (os chamados NINJAS – No Income, No Job and No Assets), e que dessa forma a inadimplência estava subindo e subiria ainda mais até o colapso do mercado imobiliário. Como não existia o CDS para o mercado imobiliário, o gestor procurou alguns grandes bancos e finalmente conseguiu operar nesse mercado com uma fatia considerável do patrimônio de seu fundo. O problema naquela época era justamente os desembolsos periódicos para o vendedor do CDS, a ponto de criar sérios entreveros com investidores que não conseguiam resgatar seus investimentos. No final, deu tudo certo e a “aposta “rendeu ao fundo um retorno de quase 500%.

Apesar da nítida relevância e oportunidades provenientes dos derivativos de crédito, no Brasil esse mercado apresenta-se ainda muito incipiente. Entretanto, há uma expectativa de crescimento desse mercado no país. Em abril do ano passado, o Banco Central brasileiro divulgou a Resolução CMN 5.070 que estabeleceu as novas regras para participação em derivativos de crédito no país, revogando a Resolução anterior no 2.933. Dentre as mudanças, a ampliação do leque de possíveis vendedores de CDS para instituições não financeiras, como seguradoras, fundos de investimentos e entidades de previdência e o aumento do valor do CDS (com limite inferior ao valor do contrato base) devem estimular esse mercado no país. Para se ter uma ideia, já em junho de 2023 (1 mês após a nova Resolução), o Itaú realizou uma operação de derivativos de crédito.

Caro leitor, na próxima coluna, abordarei como funciona a precificação desse mercado de derivativos de crédito, com exemplos numéricos de forma a consolidar o conhecimento no assunto. Caso tenha ficado alguma dúvida em relação ao tema, fico à disposição por e-mail. Até a próxima!

* Raphael Moses Roquete é Doutor e Mestre em Administração (ênfase em Finanças) pelo Instituto COPPEAD de Administração - UFRJ. Professor do Instituto COPPEAD de Administração, da UFRJ. Raphael pode ser encontrado em raphael.moses@coppead.ufrj.br