Na hora de investir em CDBs, você é daqueles que buscam a maior taxa, mas sem levar em consideração o risco? Pois saiba que esse é o maior erro do investidor de CDBs.

LEIA MAIS: Os Principais Erros do Investidor

Os créditos de bancos mais arriscados costumam pagar taxas maiores para os distribuidores e, dessa forma, atraem muito esforço de vendas. As taxas também acabam sendo bem atrativas para o investidor final e, com isso, fica bem fácil chamar a atenção.

Mas esses bancos só pagam taxas muito maiores porque o risco deles é também muito maior. Não se esqueça nunca de que retorno é igual a risco!

"Mas Marilia, o FGC não garante? Meu corretor disse que o FGC tem dinheiro para garantir 99% dos empréstimos.”

Nossa, tenho tanta raiva quando ouço isso. Pior que não mostrar os riscos é contar mentiras para enganar os clientes.

Vamos combater isso com informação e entender tudo sobre o funcionamento do FGC.

O FGC funciona de forma similar a uma empresa de seguros. Imagine que estamos falando de uma seguradora de automóveis, por exemplo. Você vai lá e faz um seguro do seu veículo cujo valor é R$ 70 mil , pagando R$ 2 mil. A seguradora vende a mesma apólice de seguro para mais 10 mil pessoas, de tal forma que o valor total que ela assegura é de R$ 700 milhões.

Essa seguradora não vai manter R$ 700 milhões em caixa. Se ela fizesse isso, o custo de levantar esse dinheiro tornaria o negócio inviável. Ela tem que manter em caixa o mínimo possível para pagar os sinistros. Então, ela vai calcular a taxa de sinistralidade, que digamos que seja 2,5%, e vai manter apenas isso em caixa.

Ou seja, ela levantou R$ 20 milhões com a venda de seguros, usou R$ 17,5 milhões para manter em caixa e pagar as eventuais sinistralidades, e lucrou R$ 2,5 milhões.

Note que, se a taxa de sinistralidade dobrar, a seguradora quebra! Ou seja, é muito importante que essa taxa seja relativamente estável ao longo do tempo.

O FGC funciona parecido! Ele não carrega 99% do dinheiro que ele garante, como dizem por aí. Isso não faria o menor sentido e seria altamente custoso para a instituição.

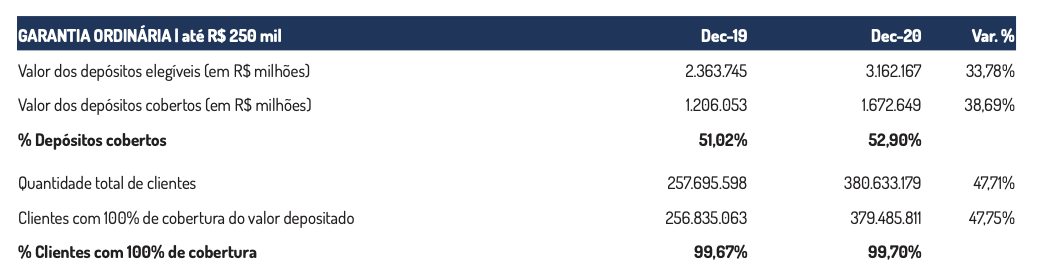

Essa falácia saiu desta tabela aqui, que podemos encontrar no balanço anual do FGC, no site deles:

A linha final diz que 99% dos clientes têm 100% de cobertura. Mas isso não quer dizer que o FGC tem dinheiro para todos esses clientes. Isso apenas quer dizer que 99% dos clientes têm até R$ 250 mil investidos.

Ou seja, menos de 1% dos clientes tem mais de R$ 250 mil investidos. Isso só mostra como temos uma concentração de renda enorme nos depósitos, afinal, menos de 1% dos depósitos representa quase 50% do valor dos depósitos (linha de cima). Só isso que essa tabela quer dizer e nada mais.

Desse modo, não acreditem em quem diz que o FGC tem dinheiro para cobrir 99% dos depósitos. Isso, além de não ser verdade, não faria o menor sentido! Seria como a seguradora de carros ter R$ 700 milhões em caixa.

Afinal, quanto o FGC tem de caixa?

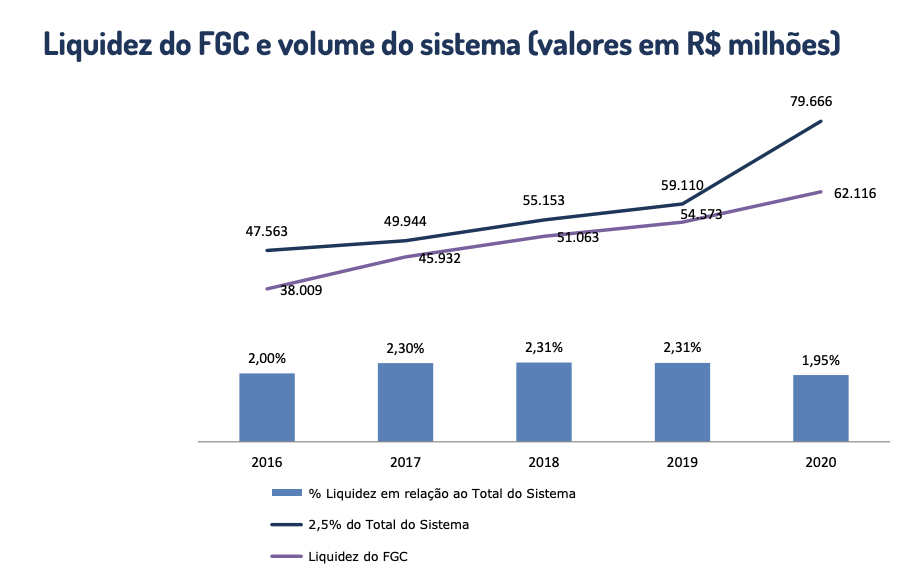

Pelo mesmo balanço de 2020, podemos ver que o FGC fechou 2020 com 1,95% em disponibilidades. Ou seja, ele tem em caixa (ou ativos líquidos) 1,95% do total que ele garante.

Portanto, se mais de 1,95% do sistema quebrar, ele não tem dinheiro para garantir os depósitos!

Ao contrário de uma seguradora, que quando ocorre o sinistro é obrigada a lhe pagar o valor acordado, o FGC só precisa pagar se ele tiver dinheiro disponível. Por isso esse percentual em disponibilidades é tão importante.

Ter 1,95% do sistema em disponibilidades é muito ou é pouco?

Essa pergunta é muito importante. Tem muita gente advogando que o sistema bancário brasileiro é muito concentrado, logo o FGC só "quebraria" se os cinco maiores bancos brasileiros quebrassem.

Essa é outra falácia!

O FGC não divulga o volume dos depósitos elegíveis por banco emissor ou conglomerado. Essa seria uma excelente informação e muito transparente. Mas ele não mostra.

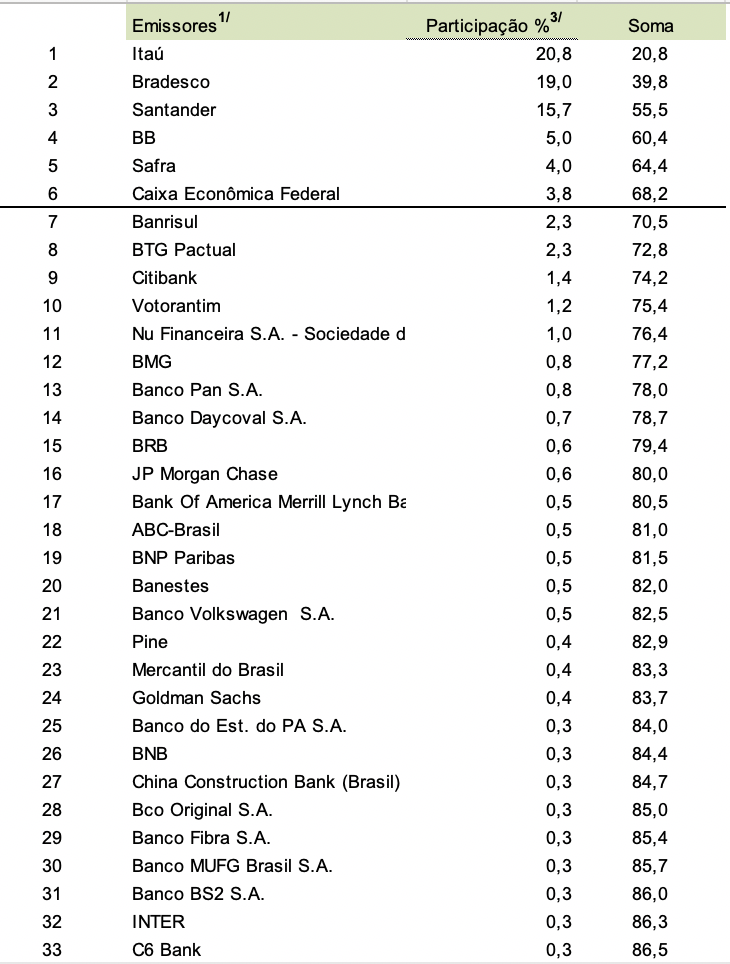

No entanto, se considerarmos que 45% das garantias vêm de depósitos a prazo, podemos estimar os seguintes números com uma tabela de 2020 do Banco Central:

Note que os seis maiores bancos em depósitos a prazo somam 68% do sistema, e não 98% como os distribuidores de CDB gostam de informar.

Para chegarmos ao percentual 98, temos que rolar até o banco número 260 dessa lista!

Lembre-se de que o FGC possui cerca de 1,95% do que ele garante em disponibilidades! Ou seja, se mais de 1,95% do sistema quebrar, ele não tem dinheiro para garantir.

O que eu estou mostrando para vocês aqui é que os seis maiores bancos somam apenas 68% o do sistema. Ainda sobram 32% dos mais arriscados. E só precisaríamos de 1,95% para bater no limite.

Veja, eu não quero assustar vocês. Quero apenas passar a informação correta! Nada mais do que isso. Por sermos totalmente isentos e independentes, temos esse benefício. Podemos falar as verdades inconvenientes.

O fato é que 1,95% têm sido mais do que o suficiente para lidar com a taxa histórica de liquidação dos bancos brasileiros. Em 2020, tivemos a liquidação da DaCasa. Em 2021, tivemos a liquidação da Cia Hipotecária Brasileira. Tudo isso foi tranquilamente coberto pelo FGC.

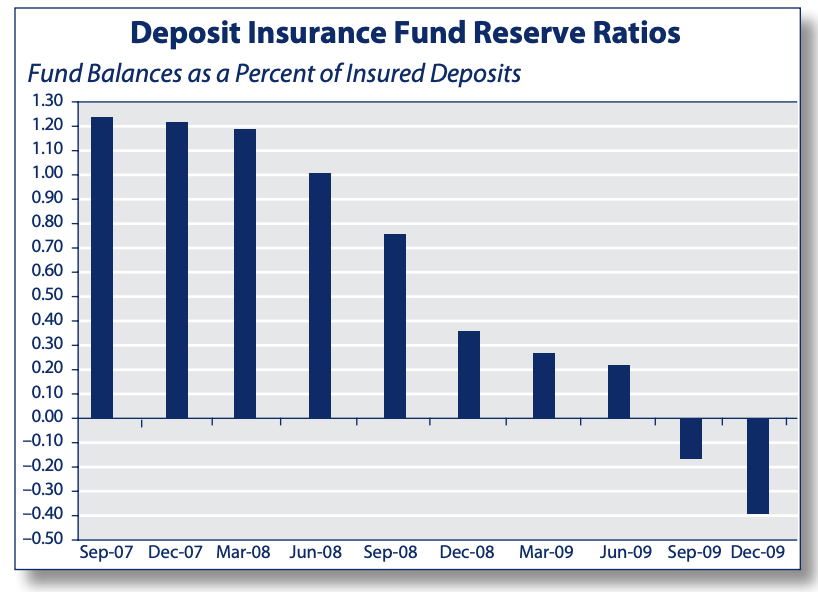

Porém, se por algum motivo tivermos no Brasil uma crise específica do setor bancário, como tivemos em 2008 nos EUA, o FGC certamente não daria conta.

Na crise da subprime americana, cerca de 6% dos bancos do sistema financeiro quebraram, dentre eles o Lehman Brothers. O FDIC (FGC americano) quebrou também, como podemos ver no seu balanço de 2009:

Como o FDIC americano é uma entidade pertencente ao governo, ele foi "resgatado" e seguiu funcionando. Contudo, no Brasil, o FGC é privado, então há sempre a dúvida do que aconteceria caso ocorresse a mesma situação por aqui.

Resumindo: o FGC é uma garantia a mais que o investidor de CDBs possui. Ele funciona muito bem para quebras específicas, em situações cotidianas do sistema bancário. Mas a garantia do FGC não deveria ser um fator decisivo para fazer você se aventurar a investir em qualquer banco quebrado que lhe pague taxas altas.

Faça uma análise de crédito e invista apenas em bancos minimamente seguros.

Você ficaria surpreso ao saber que há bancos médios muito seguros e que pagam taxas não muito distantes daquelas do banco arriscado que sua corretora não para de oferecer para você.

Investir em banco quebrado para ganhar 5% a mais do CDI e ficar torcendo para o banco não quebrar não é uma forma saudável de investimento. Faça uma análise de crédito.