A nossa bolsa está barata? Depois de quatro ótimos meses (alta de 29% entre março a junho, em dólar), o Ibovespa finalmente sofreu uma correção relevante. Nossa bolsa caiu 3,9% em Julho, ou 6,8% em dólar.

Em paralelo a essa queda, as empresas listadas em bolsa começam a divulgar seus balanços trimestrais, alterando assim sua fotografia perante os analistas. Esses movimentos começam a despertar a atenção, pois podem verificar novamente uma oportunidade de compra para nosso principal índice.

Mas será que nossa bolsa está mesmo barata? O cenário mostra-se favorável para a continuação de nossa retomada econômica? É o que vamos descobrir hoje!

O que mudou o humor dos investidores em julho?

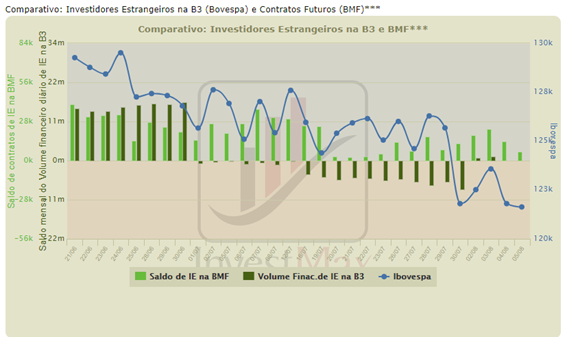

Como não poderia ser diferente, a queda do índice está diretamente ligada à saída de capital estrangeiro de nosso país, que foi constante durante o mês de Julho, sendo esse o segundo mês no ano no qual os investidores estrangeiros mais retiraram recursos, com uma saída líquida em torno de R$7 bilhões.

Essa saída reflete o renascimento do sentimento de aversão ao risco dos investidores estrangeiros com relação ao Brasil. Três foram os principais gatilhos para essa mudança de sentimento.

O primeiro deles é a queda de popularidade do Presidente da República e ascensão de candidatos de oposição nas pesquisas.

O segundo está na possibilidade de aprovação do novo fundo eleitoral, que poderia custar até R$ 5 bilhões nos cofres da União em caso de aprovação, ou então um atraso na agenda de privatizações devido a indisposições entre Executivo e Legislativo, em caso de veto.

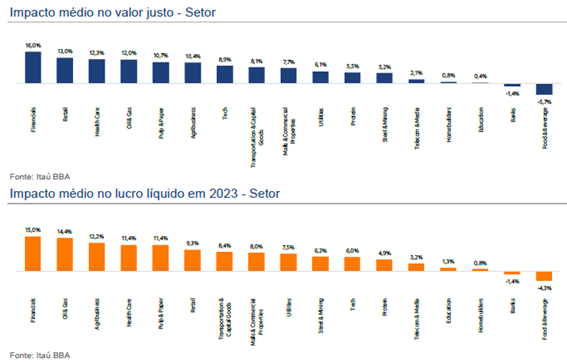

O terceiro gatilho é o descontentamento dos investidores com a proposta de reforma tributária que tramita pelo Congresso, que pode onerar mais os investidores em diversas modalidades de investimentos. De forma geral e no aspecto e corporativo, a proposta de reforma é negativa, principalmente para os setores de alimentação e bebidas, telecomunicações e bancos, devido ao possível fim do JCP. Já outros setores, como o de saúde, serviços financeiros e varejo podem sair beneficiados dessa reforma.

E as perspectivas?

As perspectivas econômicas vêm melhorado semana a semana devido a observação de uma recuperação econômica mais acelerada, e o motivo não poderia ser diferente.

A imunização contra o coronavírus segue avançando pelo país, o que contribui com as expectativas positivas de continuidade de recuperação e reabertura da economia. A vacinação conseguiu manter uma média boa de doses administradas diariamente e tem se mostrado eficaz mesmo com o surgimento da variante delta.

Por mais que Julho tenha sido um mês de turbulência, principalmente pelo retornos das incertezas políticas e fiscais (fundo eleitoral e reajuste no bolsa família), ainda se espera que a recuperação econômica seja o principal motor propulsor dos mercados até o final do ano.

O que dizem os indicadores? A bolsa está barata?

Conforme foi dito no início desse texto, a queda do Ibovespa, aliada a temporada de balanços com os resultados referentes ao 2º trimestre de 2021, mudou o panorama geral da precificação do Ibovespa e suas empresas.

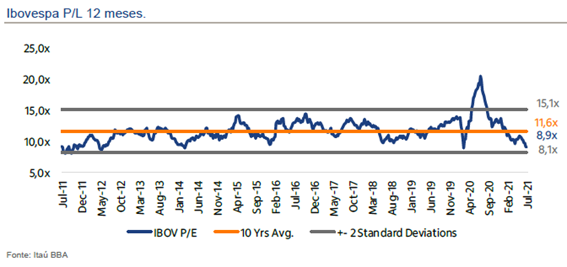

Um dos principais indicadores fundamentalistas utilizados para verificar se um ativo está barato é o chamado índice P/L, que é a relação do preço de uma ação com o seu lucro por ação.

Esse indicador mostra quantos anos seriam necessários para que o investidor obtivesse o retorno do seu investimento, considerando o preço que pagou e o lucro que o ativo gera. Quanto mais baixo esse indicador, melhor é essa relação e mais barato é o ativo.

Acontece que o índice P/L não é utilizado somente para analisar um ativo específico, mas sim para analisar também um mercado inteiro, através da média ponderada dos resultados dos ativos que compõem esse mercado.

O que chama a atenção é que o mercado de ações brasileiro terminou Julho sendo negociado a um P/L de 8,9x, bastante abaixo da média histórica dos últimos 10 anos, de 11,6x. Isso significa que nosso mercado não só está sendo negociado com desconto em relação aos seus pares (países emergentes), como está sendo negociado bastante abaixo da sua própria média.

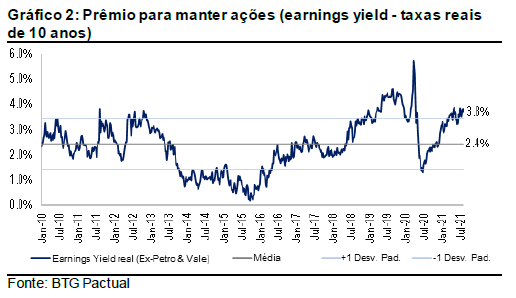

Outro indicador bastante é o Equity Risk Premium (ERP), que é medido pelo inverso do P/L (ou Earning Yield) menos as taxas de juros reais de 10 anos. Ou seja, o objetivo desse indicador é medir o prêmio adicional projetado recebido pelo investidor por se posicionar nesse ativo ou mercado. E o mais interessante é que, mesmo com o recente aumento da tax a SELIC para 5,25% a.a., o ERP está em mais de um desvio padrão acima da sua média histórica.

Esses são apenas um dos indicadores que começam a apontar que nossa bolsa se encontra em preços bem atrativos.

O próximo passo seria fazer um filtro dentre as ações do índice para entender quais as que de fato estão baratas (stock picking). Ou então, para o investidor que atua de forma mais simples e utiliza apenas ETFs, ele pode estudar aumentar sua exposição no índice.

Obviamente isso dependerá do perfil de cada investidor e do seu horizonte de tempo. Embora nosso índice esteja com indicadores em pontos bastante atípicos, é muito provável que tenhamos momentos de volatilidade até o ano que vem, por conta das eleições.

Por isso é sempre bom lembrar que ao investir no mercado de renda variável, o foco precisa ser no longo prazo e na construção de patrimônio e riqueza.

E você, também acha que a nossa bolsa está barata? Deixe sua opinião aqui nos comentários.

Te espero no próximo artigo! Abraços!