Este artigo foi escrito exclusivamente para o Investing.com. Publicado originalmente em inglês em 30/07/2021

Na quarta-feira, 28 de julho, o Federal Reserve resolveu não mexer em sua política monetária. O banco central americano indicou que a economia estava começando a progredir em direção aos objetivos que resultariam em uma mudança de política, mas ressaltou que muito mais ainda precisava acontecer. No entanto, acreditamos que, quando esse momento chegar, o Fed terá que agir de forma muito mais agressiva do que o esperado.

Durante a coletiva de imprensa, ficou muito patente que o que está segurando o Fed é o emprego. Os últimos dados econômicos permitem constatar que a inflação está ficando acima da tendência, e o presidente da instituição, Jerome Powell, sinalizou que ela estava acima da meta de 2% do banco central. O Fed já disse em diversas oportunidades que gostaria de ver uma série de relatórios de emprego sólidos. Pensando sobre essa implicação e dando um passo além, o Fed parece estar tão confiante em sua visão de que as taxas de inflação voltarão a cair para sua meta que está disposto a se arriscar com os preços enquanto espera uma evolução do mercado de trabalho.

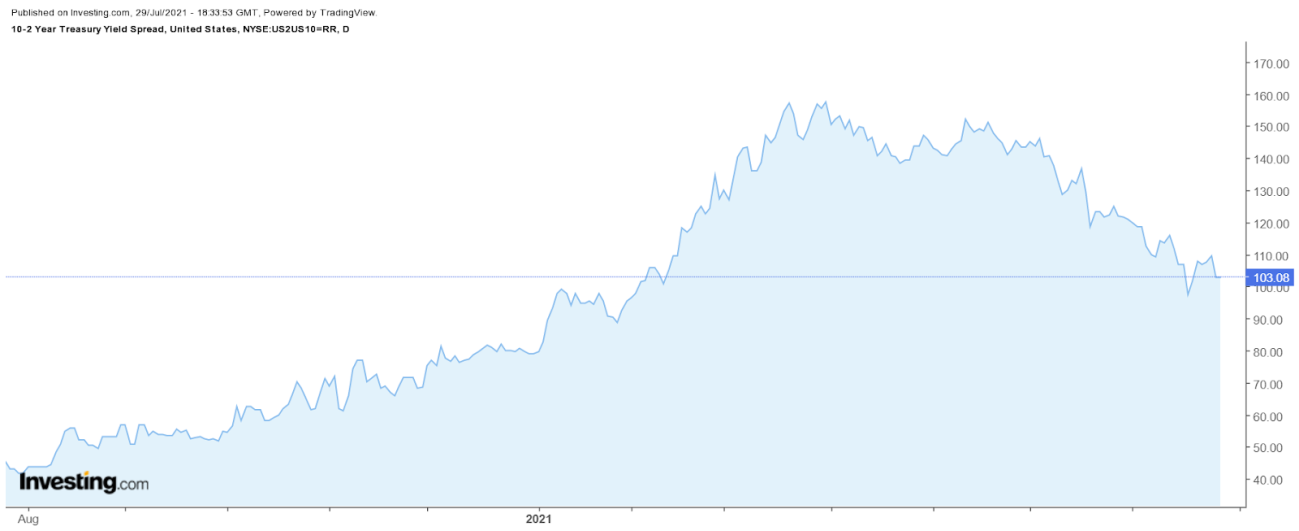

Desde a reunião de junho, o mercado de títulos demonstra nervosismo, que parece ter se reafirmado após a reunião de julho do Comitê Federal de Mercado Aberto (Fomc, na sigla em inglês). A reação de queda das taxas de longo prazo e de alta das taxas de curto prazo nas últimas semanas acabou achatando a curva de juros drasticamente. Como sabemos, esse achatamento da curva é um indicativo de que o mercado de títulos projeta um crescimento econômico mais lento no futuro.

O mais sintomático, contudo, é que essa espera do Fed pelo avanço do componente do emprego em seu duplo mandato pode fazer com que a inflação suba ainda mais. O mercado de títulos parece estar considerando que o Fed será obrigado a agir com mais veemência no encerramento da atual política monetária e fazer um aperto, diminuindo o crescimento econômico quando o ciclo começar.

Embora não esteja claro quando o Fed se convencerá de que já houve um progresso substancial, já que não parece haver uma meta concreta, é possível assumir que uma série de relatórios de emprego robustos seja suficiente para o Fed embarcar no ciclo de aperto. Se for isso o que o banco central americano está esperando, esse sinal pode acontecer em setembro ou outubro.

Muitos estados já começaram a encerrar seus benefícios extras de seguro-desempenho em julho. Em setembro, os estados restantes terão concluído os programas adicionais. Se esse for o caso, tudo indica que o forte relatório de junho pode ser transferido para o relatório de julho, seguido de um forte relatório em agosto e setembro. Isso ofereceria ao Fed três relatórios de emprego antes da reunião de setembro e quatro até outubro. Se essa é a série de relatórios de empregos que o Fed deseja, ela pode se concretizar já em setembro ou outubro.

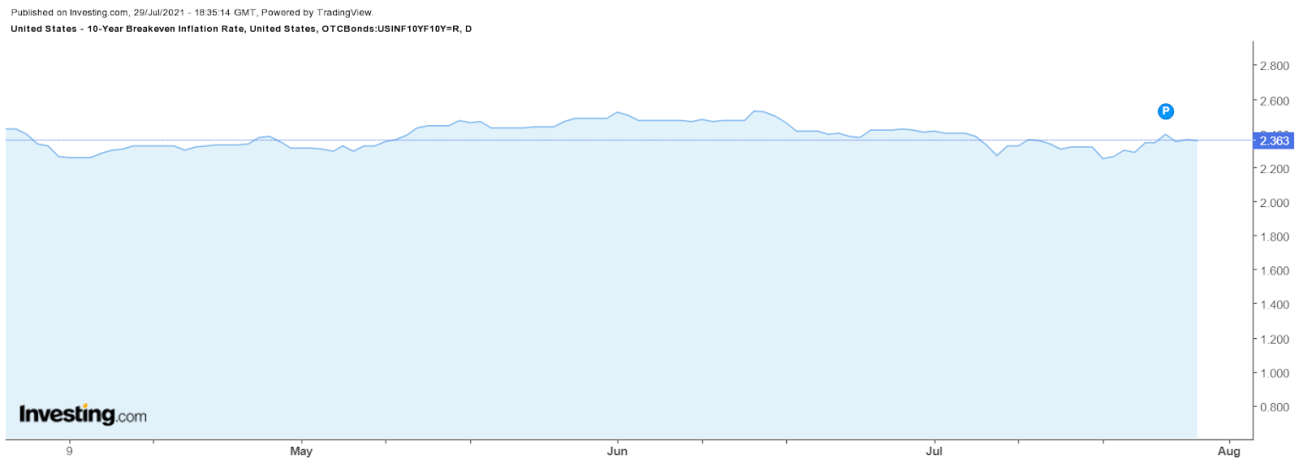

Mas, claramente, o risco aqui é que essa espera do Fed em ajustar sua política monetária e não começar a reduzir seu balanço um pouco pode fazer com que a inflação se distancie ainda mais da meta de 2%. Atualmente, as expectativas de inflação neutra de 10 anos estão em torno de 2,4% e têm estado muito acima de 2% por algum tempo, enquanto a taxa de inflação neutra de 5 anos está ainda mais alta, a quase 2,6%.

Se o mercado de títulos estiver correto, o crescimento econômico irá desacelerar no futuro e, ao que parece, isso acontecerá mais cedo do que muitos imaginam. Isso se dará porque o Fed está brincando de pega-pega e pode acabar tendo que agir de forma muito mais agressiva com sua política monetária, caso a redução do estímulo tivesse começado mais cedo.