O relatório de hoje tem como inspiração a pergunta de um assinante e a necessidade / vontade de deixar mais dinheiro no exterior por alguns clientes...

Aliás, muitos investidores aumentaram sua posição internacional, com a proximidade das últimas eleições no Brasil, e agora vem se questionando sobre os riscos de estar investindo nos EUA.

Boa parte destes questionamentos se dá pela imensa injeção de dinheiro que os EUA faz desde a pandemia na sua economia, o que hoje resulta em uma dívida trilionária.

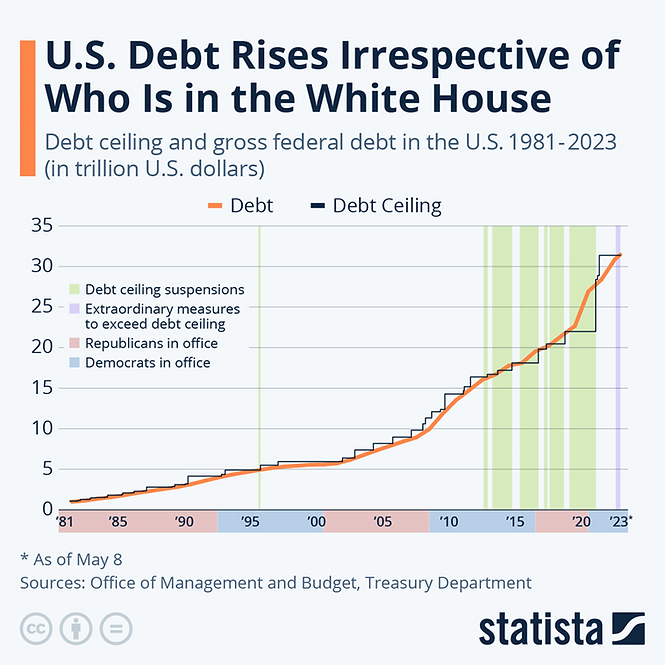

O teto de dívida americano aumentou em todos os últimos anos, como mostra o gráfico abaixo

Sim, é natural se preocupar diante deste dado, mesmo sabendo que os Eua possuem a moeda mais forte do mundo hoje e por isso conseguem “facilmente” financiar seus déficits ligando a impressora

Facilmente talvez não seja o termo mais adequado, dado que a inflação por lá está elevada, os juros também e alguns falam até em um cenário de possível dominância fiscal.

Em um quadro de dominância fiscal, a mudança de jutos já não é tão efetiva pelo domínio do fiscal sobre o monetário, como o nome já diz.

Além disso , temos visto algumas chamadas mais enfáticas sobre o risco de queda nos EUA como a que replico abaixo na qual o JP Morgan prevê uma queda de até 30% em 2024 nos EUA:

Os pontos levantados pelo JPMorgan e outros analistas e economias para uma queda nos EUA são:

- A curva de juros invertida, com juros de longo prazo nos EUA menores que de curto prazo, o que é um indicativo de possível recessão, já que o mercado está precificando uma necessidade futura de queda de juros para reanimar a economia.

-

As diferenças históricas entre Small Caps e Large Caps, com as small caps tendo ficado para traz e a alta concentrada apenas nas large techs e nas empresas de tecnologia (as conhecidas como FAANGS).

-

Aliás, há quem diga que o Value Investing, ou seja o investimento com base em empresas de valor morreu uma vez que o investimento por meio dos ETFs (fundos negociados em bolsa que replicam índices) já superaram o investimento fora de ETFs, e isto vem retroalimentando uma alta das large caps, que ganham mais peso nos ETFs e por isso mais aportes em um ciclo que se retroalimenta interruptamente.

-

Valuations esticados dos papéis de tecnologia lembranças do estouro da bolha da internet.

-

Spreads de juros baixos apesar das elevações agressivas de juros pelos bancos centrais

-

Risco político, em meio a um ano eleitoral, que será marcado pela primeira eleição grande com muita influência – nem sempre positiva – das plataforma de inteligência artificial , dificultando ainda mais separar fake news de realidade.

Minha opinião é que sempre teremos estes profetas do apocalipse e , de fato, eventualmente algum dia eles vão acertar, já que de tanto em tanto tempo temos crises e crashes nos mercados...

ALGUM DIA OS PROFETAS DO APOCALIPSE ACERTAM OS CRASH, MAS acertar o timing DO CRASH já são “outros 500”...

Veja que no ano passado quase todos estavam pessimistas, pela alta de juros dos EUA e risco que isso jogasse o país em recessão, mas no fim a recessão não veio e as bolsas foram fortes apesar da alta de juros americana.

Aqui no Brasil, estavam pessimistas com a volta do PT, e a bolsa igualmente foi forte...

Da mesma maneira quando a bolsa estava nas máximas e otimista, o COVID derrubou a todos inesperadamente.

O meu ponto é que acho extremamente difícil acertar o macro e O TIMING de forma que ficar de fora da bolsa em 2023 quando o pessimismo imperava foi um erro...

Conclusão: Não tente acertar timing

Prefiro me apegar aos resultados e fundamentos das empresas , e acompanhar o macro, do que tentar adivinhar a tendência do mercado em um ano específico, pq isso não se mostra útil na maioria das vezes.

Como está posicionada nossa carteira internacional?

Por fim, não estamos posicionados na bolsa americana na carteira internacional de forma intensa.

Estamos mais em juros americanos e em alguns ETFs pontuais de tecnologia e energia limpa, carros elétricos, como o LIT, para pegar tendências mais específicas de mercado.

Claro que em um eventual crash nos Eua todos os mercados mundiais seriam impactados, afinal , esta é a maior economia do mundo.

Mas temos a segunda maior economia também para investir...

ESTOU MAIS OTIMISTA COM O POTENCIAL DE VALORIZAÇÃO DA CHINA.

Estou mais otimista para comprar China, que está, está sim, extremamente descontada na minha opinião. Por isso minha última recomendação internacional foi em XINA11.

Veja a diferença entre o mercado chines e o americano nos últimos tempos:

Nova recomendação para a carteira internacional

A valorização do S&P 500 e do Nasdaq se concentrou em poucas ações de tecnologia, e o restante das empresas “não andou”.

Assim, as Small Caps, aparentam ser hoje uma oportunidade de investimento mais interessante em comparação com grandes empresas, ainda mais em um cenário de queda de juros esperada.

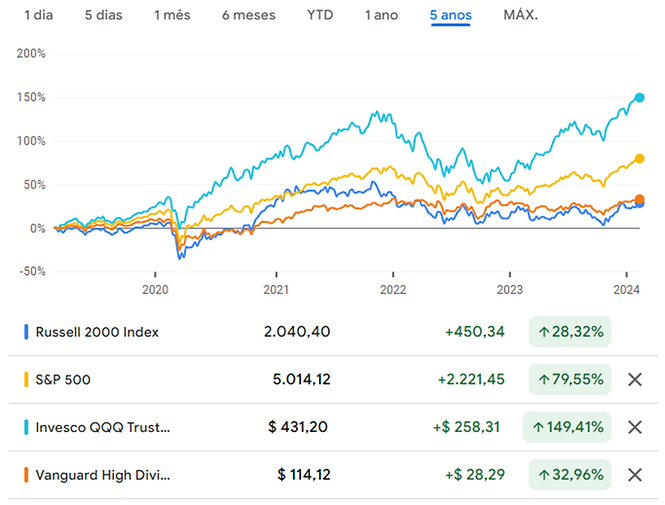

Veja no gráfico acima Como o ETF QQQ, que investe principalmente nas big techs fica Na primeira colocação com alta de 149% em 5 anos

O S&P 500, principal índice da bolsa americana, sobe 79% em 5 anos, também muito devido às big techs na sua composição.

Em terceiro lugar temos as ações de dividendos, representadas pelo ETF Vanguard High dividend (IWM) yield subindo 33% em 5 anos

Já o índice Russell 2000 , composto por empresas de menor capitalização (mid e small caps), na faixa de US$ 250 milhões a US$ 2 bilhões de valor de mercado subiu apenas 28% nos últimos 5 anos.

O desempenho pior das small caps, ocorreu em parte pelo medo de que os EUA entrassem em recessão com a alta de juros já que assim como no Brasil.

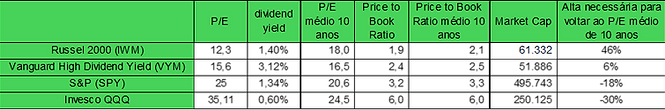

Quando analisamos os múltiplos , vemos que as small caps estão muito mais baratas do que as demais classes de ativos, em Preço/Lucros (P/L) e Preço sobre Valor Patrimonial (Price to Book)

A tabela abaixo mostra uma comparação e quanto os ETFs teriam de subir para o P/E voltar para a média histórica

Conclusão: Compra de IWM ou BIWM39 com 1,5% do patrimônio total do cliente

Recomendo a compra do ETF o Ishares Russell 2000 da BlackRock (NYSE:BLK) (IWM) em uma plataforma global (Nomad, Avenue, Inter XP (BVMF:XPBR31)...).

O IWM é o maior ETF de small caps nos EUA , com um valor de mercado de mais de US$ 50 bilhões e tem uma taxa de administração baixa, de 0,19%. a.a.

Se preferir, a exposição pode ser feita comprando na B3 (BVMF:B3SA3) o BDR de ETF iShares Russell 2000 ETF (BIWM39), que segue o mesmo índice de small caps americano e tem a mesma taxa de administração.

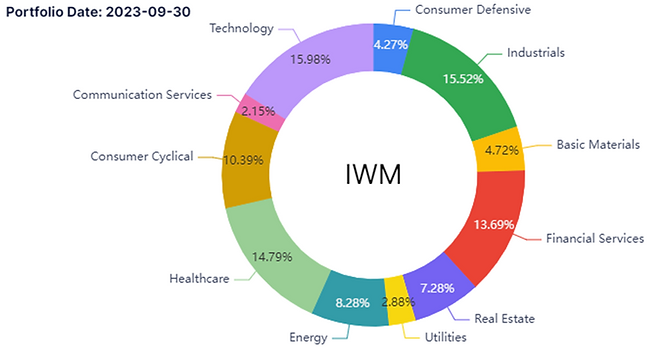

Russell 2000 investe em 1959 empresas é bem diversificado por setores como mostra a pizza abaixo

As small caps por serem menores, são mais sensíveis à incerteza e às mudanças no cenário econômico, ampliando a sua volatilidade.

Com uma possível queda de juros após junho nos EUA os small caps podem avançar e buscar estes anos que ficaram pra trás.