-

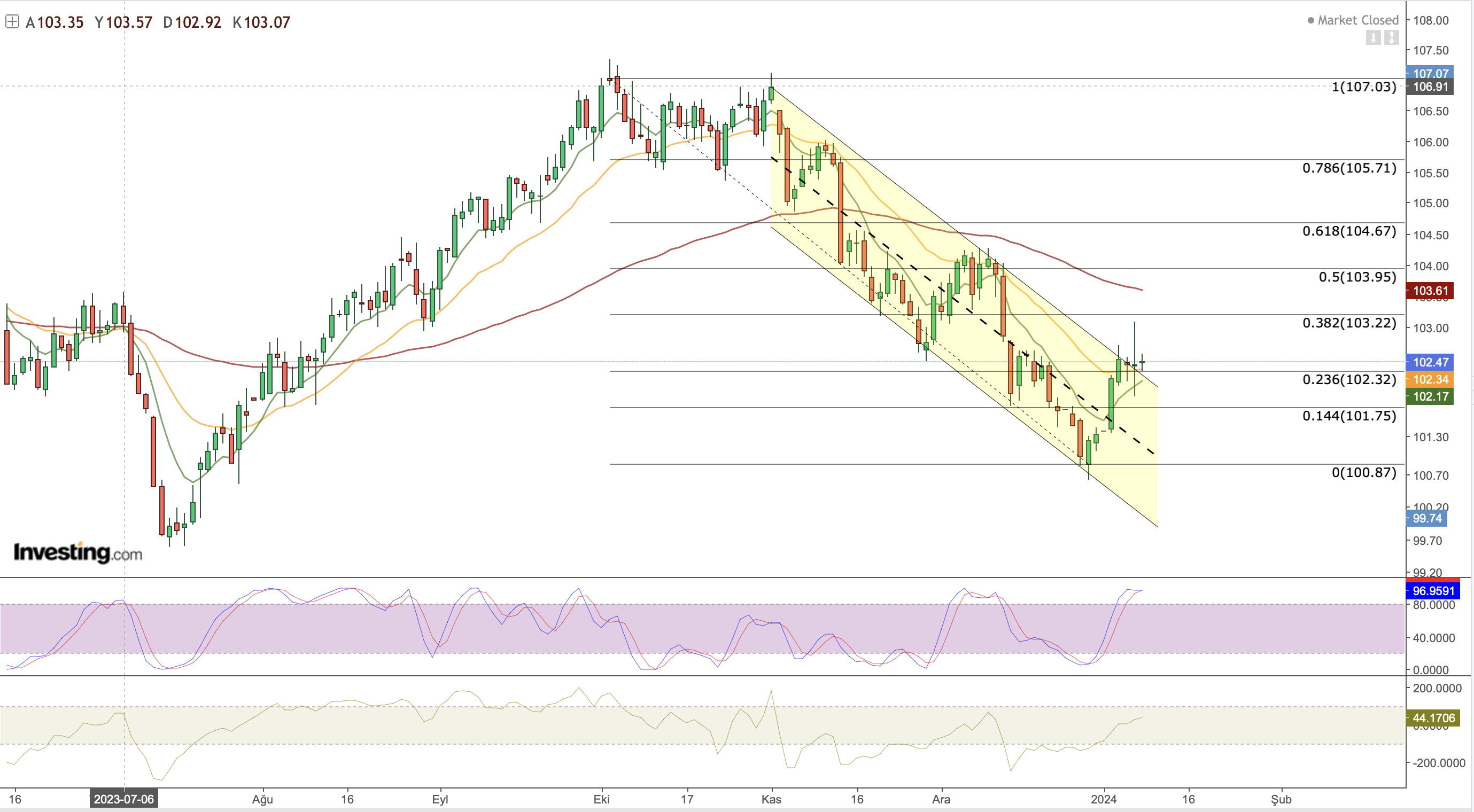

No início deste ano, o dólar exibiu robustez contra grandes divisas, atingindo o patamar de 103 no DXY.

-

Esse avanço foi motivado por indicadores econômicos positivos dos EUA, uma postura mais rigorosa do Federal Reserve (Fed) e um aumento nos rendimentos dos títulos do Tesouro americano.

-

Há um suporte identificado na marca de 102,3 e uma resistência entre 103,2 e 103,6, o que coloca a próxima divulgação do IPC dos EUA como um elemento-chave para definir a tendência do mercado.

-

Montar uma carteira que supere o mercado ficou mais acessível do que nunca com o ProPicks. Cadastre-se já e descubra as seis estratégias que bateram o do S&P 500 por grande margem na última década!

O dólar iniciou o ano com forte valorização, como mostra o avanço de 1% no DXY, que atingiu o patamar de 103 na semana passada.

PROMOÇÃO DE ANO NOVO: Tenha mais desconto no plano bianual com cupom “investirmelhor1”

Esse aumento indica uma reversão da tendência de baixa que se iniciou no fim de outubro, apoiada pelos últimos dados econômicos dos EUA.

A sinalização do Federal Reserve (Fed) de que manterá as taxas de juros elevadas por mais tempo neste ano, somada ao tom agressivo do banco central americano, impulsionou o dólar frente a seis grandes moedas.

Além disso, a alta nos rendimentos dos títulos do Tesouro dos EUA teve um papel-chave no fortalecimento da posição do dólar.

Esta semana, os dados de inflação, que são monitorados de perto pelo Fed, estarão no centro das atenções. Enquanto os mercados ficaram tranquilos antes do relatório do CPI dos EUA, o dólar começou a semana mantendo sua perspectiva positiva.

Segundo os dados de geração de empregos e de desocupação no país, houve mais vagas criadas do que o esperado em dezembro, e os salários também subiram.

Esses dados aumentaram a importância dos dados de inflação que serão divulgados na quinta-feira, 11. Outro dado relevante sobre a economia dos EUA foram os resultados do PMI não manufatureiro dos EUA, que mostraram que o setor de serviços desacelerou bastante no último mês de 2023 e o emprego caiu para o nível de 3,5 anos atrás.

Apesar da contradição entre esses resultados de pesquisas e os dados de emprego, o índice dólar ficou estável em 102,4 após alguma volatilidade no mesmo dia.

Mesmo com o aumento do emprego nos EUA, a desaceleração relativa no mercado de trabalho dos EUA também reforçou as expectativas de que haverá um relaxamento no mercado de trabalho nos próximos meses.

Diante desse cenário misto, o Fed buscará confirmação de que a inflação permanece dentro da sua meta de 2%. Isso torna a divulgação do IPC de quinta ainda mais relevante para a tendência do mercado.

No entanto, o mercado reduziu sua projeção de que o Fed cortará os juros em março para 64%.

Considerando que a probabilidade era de 90% na última semana de 2023, pode-se dizer que o apetite por risco no mercado diminuiu na mesma proporção.

Essa projeção também surge como um dado importante que explica o aumento na demanda pelo dólar.

Dólar: Visão Técnica

Do ponto de vista técnico, o DXY rompeu para cima o canal de baixa que se formou em outubro no fechamento da semana passada. No entanto, há níveis técnicos críticos pela frente para que o DXY sustente seu momento de recuperação.

Em primeiro lugar, podemos nos concentrar no nível de 102,3 - 102,5, que ainda não foi superado.

Na semana passada, o DXY enfrentou resistência para ultrapassar o valor Fib 0,236, conforme a medida de Fibonacci baseada no último movimento de queda. Esta semana, há uma expectativa de que essa área em torno de 102.3 tenha se tornado um suporte.

Um teste dessa região pode ocorrer ao longo da semana. A posição do IFR (Índice de Força Relativa) no gráfico diário também pode ser acompanhada de perto para possíveis correções.

Se o indicador ficar abaixo de 80, indicará que a pressão de venda sobre o dólar está crescendo e pode sinalizar que a correção pode se estender até o nível de 101.

Se o DXY mantiver seu movimento de alta, o nível de 103,2 - 103,6 se tornará relevante para a continuidade da tendência.

Também é possível que essa região seja testada esta semana, e o fato de os valores de média móvel exponencial de curto prazo terem se invertido para cima novamente e estarem prestes a gerar um possível sinal positivo de cruzamento favorece esse movimento.

No entanto, se os dados de inflação vierem dentro das expectativas, pode haver um alívio no mercado e o dólar pode se distanciar do nível de resistência mais próximo do índice.

Se o IPC vier acima das expectativas, será visto como um fator de pressão sobre o Fed em relação às taxas de juros, e desta vez podemos ver que o DXY pode avançar rapidamente em direção a 104.6 - 105.7.

Como resultado, os dados do IPC dos EUA que serão divulgados esta semana provavelmente serão decisivos para a nova direção do dólar, que atualmente mantém sua perspectiva positiva.

Considerando que o DXY manterá sua perspectiva positiva enquanto ficar acima do suporte intermediário de 102,3, pode-se dizer que os mercados de risco também podem se mover de forma negativa enquanto o índice ficar acima desse nível.

***

Você já se perguntou: quais são as melhores ações para o atual ambiente de mercado?

Para os usuários do ProPicks, essa dúvida não existe. Graças ao uso de tecnologia de IA avançada, o ProPicks oferece seis estratégias de seleção de ações que batem o mercado, incluindo “Titãs da Tecnologia”, que superou o mercado em 670% na última década.

Aviso: este artigo tem fins meramente informativos e não constitui qualquer recomendação ou oferta de investimento.