Se a Europa não era odiada no mundo dos investimentos antes, certamente é agora. Após seis meses de guerra na Ucrânia sem sinais de cessar-fogo, uma recessão pendente e uma crise de energia cada vez mais profunda, o sentimento é compreensível. Mas onde alguns veem a desgraça, nós vemos a oportunidade. Como investidores ativos, buscamos valor onde o mercado está recuando. Este tem sido o caso do petróleo e do gás há algum tempo, e as ações do presidente russo Vladimir Putin (usando o oleoduto Nord Stream 1 como moeda de troca contra a Europa) serviram para exacerbar as coisas.

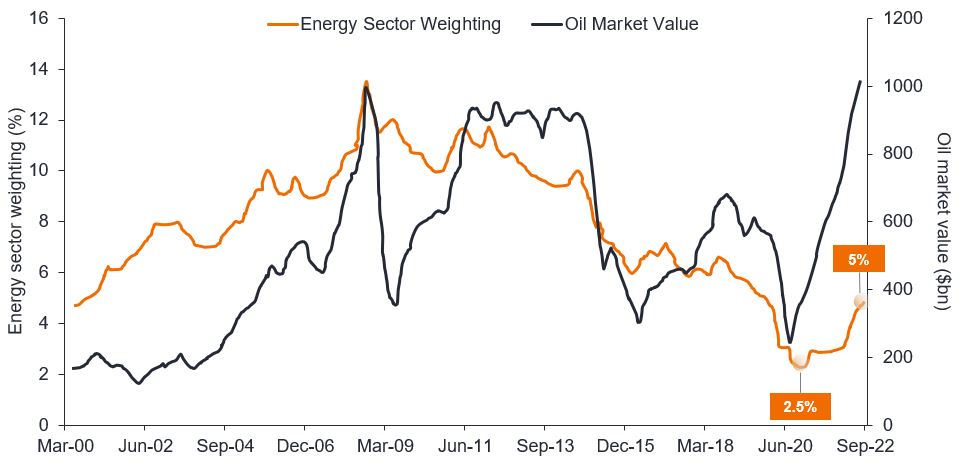

Atualmente, há uma grande disparidade entre os fundamentos de muitas grandes empresas de petróleo e suas avaliações, e o petróleo continua sendo o setor com melhor desempenho desde o início do ano. Apesar disso, o setor está em uma subponderação consensual em muitas carteiras e sua representação em índices globais é muito menor hoje do que seu valor de mercado sugere que deveria ser – Figura 1. Embora os temores de uma recessão profunda tenham atingido esporadicamente o preço do petróleo, assim como o caso mais recentemente na segunda semana de setembro, nossa visão é que os preços permanecerão mais altos por mais tempo.

Figura 1: O posicionamento do setor de energia permanece baixo

Fonte: Alliance Bernstein, Janus Henderson Investors, em 24 de agosto de 2022.

Recentemente, vimos outros investidores orbitarem em torno dessa visão, especialmente – e não sem ironia – aqueles rotulados como gestores de fundos de sustentabilidade. Em agosto, a Citywire relatou uma série de fundos sustentáveis com uma exposição crescente ao grande petróleo. Isso é particularmente interessante, pois as abordagens rígidas/puristas que vimos em relação aos combustíveis fósseis por muitos desses fundos causaram em parte as enormes alocações equivocadas de capital e os deslocamentos que encontramos atualmente no setor.

Então, que evidências existem para apoiar um preço do petróleo “mais alto por mais tempo”? A economia simples de oferta e demanda sugere que, se a oferta permanecer restrita e a demanda permanecer robusta, os preços permanecerão altos.

A oferta é restrita

Do chão para cima

Além da falta de suprimento de gás da Rússia, a atual arma escolhida por Putin contra a Europa, o suprimento está diminuindo desde o início. Os países membros da Organização dos Países Exportadores de Petróleo (OPEP) produzem cerca de 40% do petróleo bruto do mundo. A OPEP está atualmente trabalhando próximo da capacidade, e sua recente decisão de cortar a oferta de petróleo para sustentar os preços intensificará essas restrições de oferta.

Em outros lugares, o crescimento de xisto dos EUA não está aumentando. O xisto é tipicamente de ciclo curto, o que significa que o aumento da produção pode ser rapidamente alcançado retirando-se petróleo de poços perfurados, mas não concluídos. No entanto, o número de poços de xisto aguardando conclusão caiu drasticamente desde os máximos de 2020. Como resultado, o potencial latente de xisto encolheu. Combinado com a escassez de equipamentos e mão de obra para campos petrolíferos, a capacidade do xisto de compensar qualquer perda de fornecimento diminuiu.

Grandes petrolíferas continuam disciplinadas na extração de petróleo

Após anos de pressão de todos os ângulos, as principais petrolíferas estão agora comprometidas em reduzir a produção de petróleo e fazer a transição para tipos de combustíveis alternativos para atender às promessas climáticas. Como resultado, a extração de petróleo está diminuindo lenta mas seguramente. Com muitas grandes petrolíferas ainda determinadas a atingir suas metas de sustentabilidade, não parece que esses compromissos sejam comprometidos tão cedo.

Décadas de subinvestimento em energia

Em 2020, cerca de 40% do gás da União Europeia (UE) foi importado da Rússia, sendo a Alemanha e a Itália particularmente dependentes desses fornecimentos, tendo importado 65% e 43%, respetivamente4 – um reflexo contundente sobre as últimas duas décadas de subinvestimento em energia do continente. Felizmente, notamos uma mudança de paradigma na Europa em direção a uma maior localização das cadeias de suprimentos e investimentos tangíveis em energia, infraestrutura e defesa desde a invasão da Ucrânia.

A iniciativa REPowerEU da Comissão Europeia visa uma duplicação aproximada da capacidade incremental renovável até 2030 e aumentar a taxa de implantação de energias renováveis em 20%.5,6 Embora isso possa ser um bom passo à frente, levará tempo para ser alcançado. No curto prazo, o investimento na produção de petróleo e gás é essencial.

A demanda está viva

Quanto a profundidade pode conter a demanda?

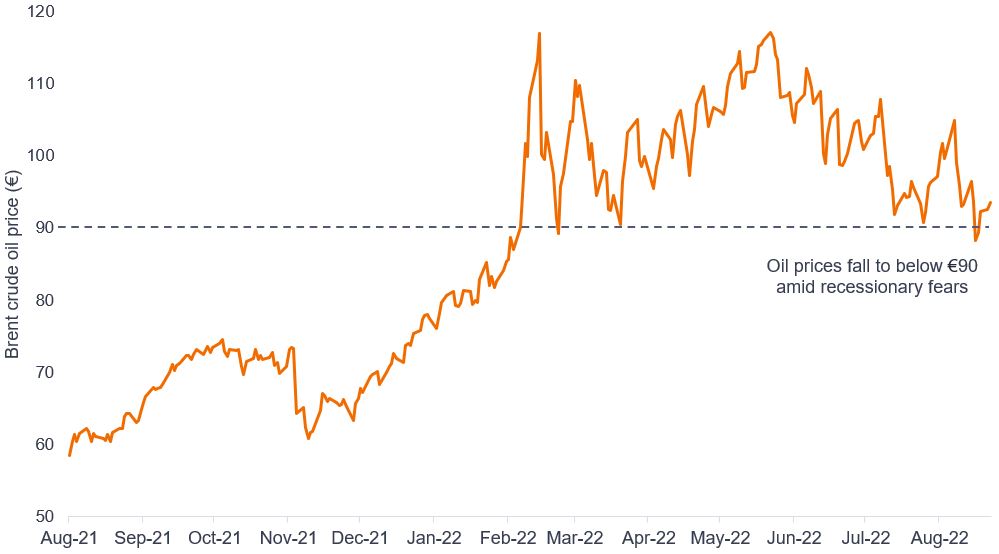

O mercado teme que uma recessão profunda possa reduzir significativamente a demanda por petróleo e gás, à medida que as empresas lutam para se manter à tona e os indivíduos controlam os hábitos de consumo. Esses temores se refletiram no preço do petróleo em junho e novamente em setembro, em meio a novos temores, que viram os preços caírem abaixo dos níveis vistos antes da invasão da Ucrânia pela Rússia – Figura 2.

Figura 2: Temores de recessão levam os preços do petróleo temporariamente para baixo

Fonte: Bloomberg, Janus Henderson Investors, preços do petróleo bruto Brent denominados em euros, em 13 de setembro de 2022.

Embora esperemos que uma recessão veja a demanda cair, não concordamos com os cenários extremos que sugerem que a demanda por petróleo secará completamente. Afinal, a energia ainda é essencial mesmo nas recessões mais profundas para a produção de alimentos, o funcionamento de hospitais e o aquecimento das casas.

Petróleo e gás fazem parte da solução

Atribuímos um valor significativo à indústria de petróleo e gás a médio e longo prazo, à medida que a Europa transita para uma economia verde. Não é razoável reter investimentos de empresas de petróleo e gás que são vitais para o funcionamento diário de nossas sociedades e que são fundamentais para fazer mudanças de longo prazo. Como investidores ativos, nos concentramos em para onde uma empresa está indo, não de onde ela veio. Uma transição ordenada para carbono líquido zero dependerá das empresas maiores e mais poluentes para definir estratégias e metas realistas e preferimos trabalhar com essas empresas para atingir essas metas.

O que isso significa para os investidores?

No momento em que escrevo, as ações europeias estão tentando avaliar o que um inverno de racionamento de gás e preços ainda mais elevados do gás significam para as várias indústrias e famílias localizadas no continente. Não há dúvida de que o resto do ano será volátil, mas acreditamos que oportunidades se apresentarão para aumentar as posições existentes ou inserir novos nomes onde a avaliação e os fundamentos se desconectam – este é certamente o caso de muitos nomes de petróleo e gás.