A inflação parece estar perdendo força, e os mercados estão começando a considerar a possibilidade de o Federal Reserve (Fed, banco central dos EUA) reduzir a rigidez da sua política monetária. Porém, a questão mais importante, envolvendo a velocidade da suavização das pressões inflacionárias, ainda deixa muitas dúvidas na cabeça dos investidores.

No melhor cenário, a pressão dos preços cederá rapidamente a partir das máximas recentes. Ninguém pode descartar essa possibilidade, mas ainda é prematuro considerar que os próximos relatórios de inflação refletirão um sólido arrefecimento.

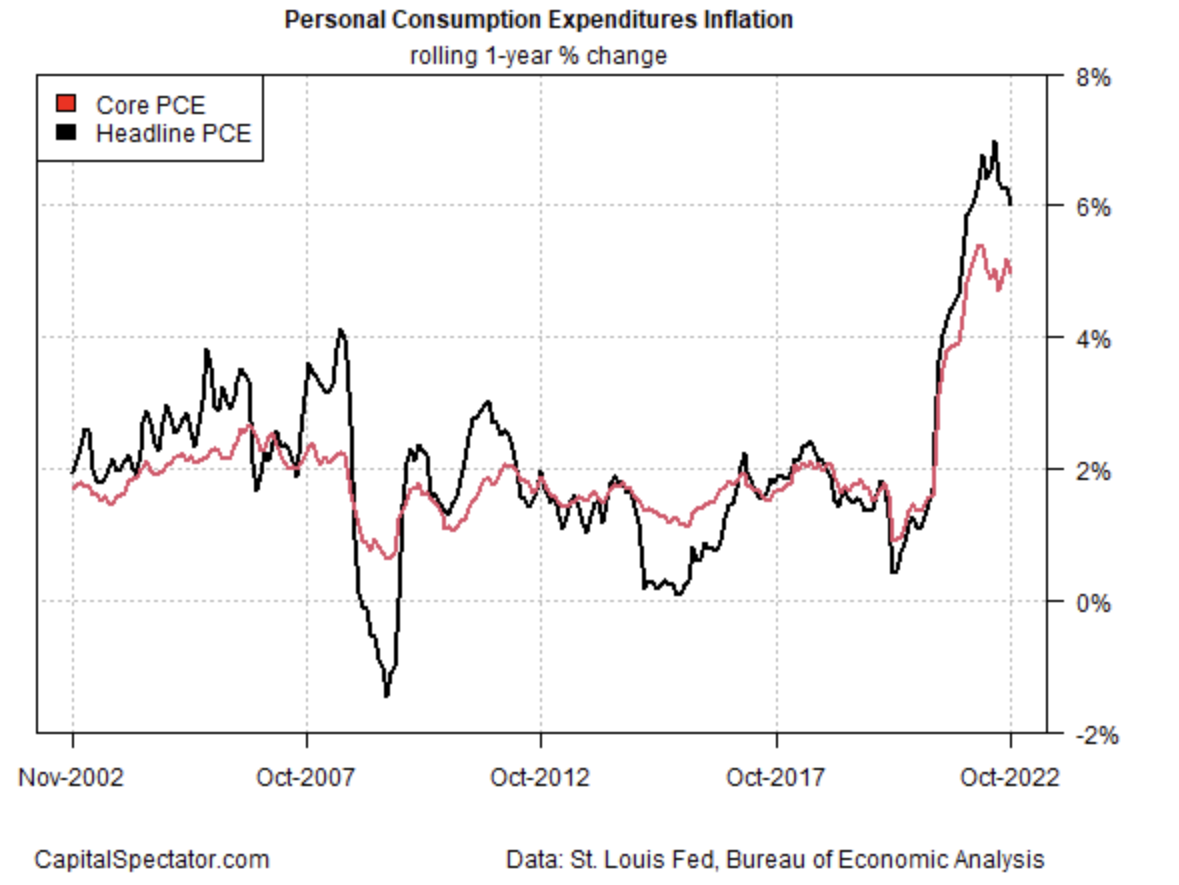

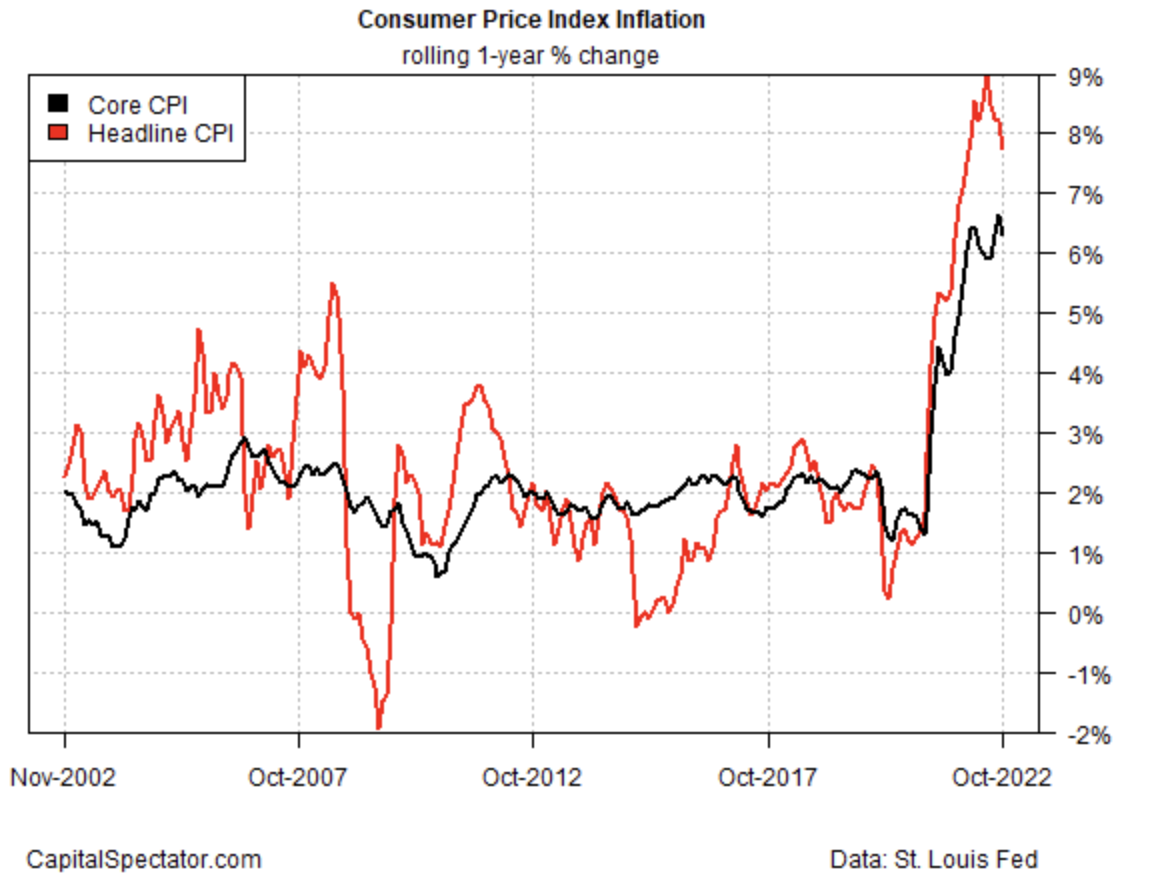

A título de ilustração, a inflação ao consumidor nos EUA ainda continua bem acima da meta de 2% do Fed em bases anuais até outubro. Embora tenha havido um leve recuo da tendência, o núcleo dos gastos com consumo pessoal (PCE, na sigla em inglês), métrica preferencial de inflação do Fed, ainda permanece renitente no nível de cerca de 5%.

O principal mistério é: o que seria necessário para convencer o Fed a interromper as elevações de juros? A próxima questão é: o que seria necessário para que haja cortes de juros? Não faltam especulações e modelagens que tentam responder essas dúvidas, mas o fato é que o caminho adiante ainda continua bastante incerto. Em algum momento as altas de juros vão parar. Mas o elefante na sala que deve manter a humildade dos investidores é que a credibilidade do Fed está na linha de fogo, como vimos nas décadas de 1970 e 1980.

Na ameaça anterior à credibilidade do banco central americano, o desafio foi vencido, e sua reputação ficou intacta, para não dizer fortalecida. Paul Volcker, em poucas palavras, quebrou a espinha dorsal da inflação. O Fed precisa repetir esse desempenho e provavelmente fará o que for necessário para garantir um resultado dentro das suas expectativas. Sejamos claros: não há outro plano em relação à inflação do que a vitória. Se o Fed deseja superar esse desafio com sua reputação intacta, sabe que não pode tomar medidas pela metade, que deixem margem de dúvida para os mercados em relação ao controle inflacionário. Em razão dos efeitos atrasados e das dúvidas de eficácia da política monetária, o mais recomendado é que se erre pelo lado da cautela, apertando mais do que o necessário ou talvez ainda mais.

O que indicaria o sinal livre para o Fed? Uma possibilidade seria a inflação básica permanecer abaixo de 4% por vários meses. Quando será que esses números aparecerão? Ninguém sabe ao certo, nem mesmo o Fed. Mas, para termos uma ideia disso, podemos usar as projeções dos formuladores da política monetária americana: em setembro, o Fed previa que a inflação básica ficará em 4,5% em 2022, cairá para 3,1% no ano que vem e depois ficará em 2,3% em 2024. Vamos considerar que esse seja o melhor cenário. Plausível, mas ainda aberto a debate.

O próximo relatório de inflação relevante será divulgado na semana que vem, 13 de dezembro, que é o índice de preços ao consumidor (IPC) de novembro. O dado mais importante a ser observado é o núcleo do IPC, que continuou subindo para mais de 6% em outubro.

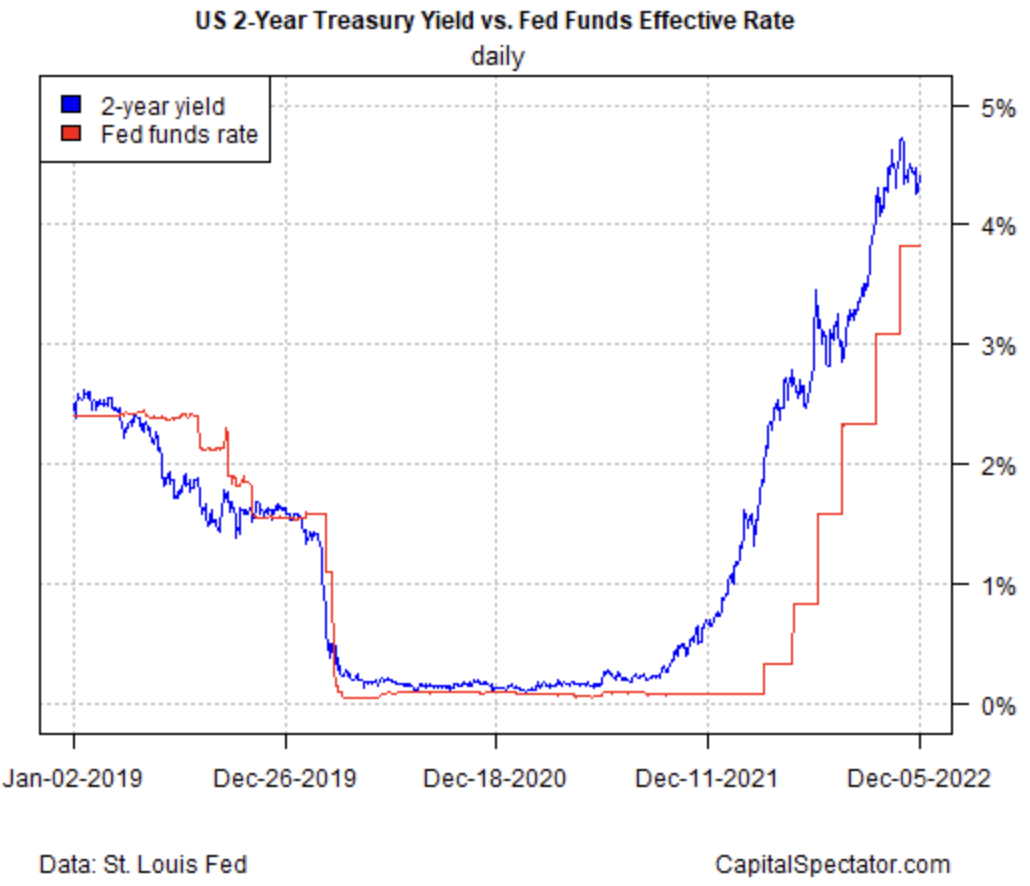

Ao mesmo tempo, o mercado de juros futuros (Fed funds) segue precificando uma probabilidade elevada (77%) de uma redução nas elevações de juros, com um aumento de 50 pontos-base na próxima reunião de política monetária de 14 de dezembro. Por outro lado, a perspectiva de um corte de juros não é cogitada no curto prazo.

Aneta Markowska, economista do Jefferies, afirma o seguinte:

“Não acredito que o Fed ficará confortável para cortar juros até que o desemprego se aproxime de 5% ou a inflação fique abaixo de 3%. É pouco provável que isso aconteça até 2024.”

O mercado de treasuries, no entanto, parece considerar a possibilidade de que uma pausa nas elevações de juros esteja próxima, talvez após o aumento esperado na reunião de 14 de dezembro. A taxa de dois anos, mais sensível à política monetária, consolidou-se recentemente, o que significa que uma parada nas altas de juros pode ocorrer em breve.

É razoável acreditar que continuem surgindo obstáculos econômicos, à medida que os efeitos dos aumentos de juros começam a aparecer. De fato, há sinais de que uma leve recessão nos EUA já tenha começado. Com isso, a inflação pode desacelerar rapidamente nos próximos meses.

O que está claro, entretanto, é que o Fed não pode obter um resultado diferente de uma vitória clara sobre a inflação. O desafio é determinar quando essa vitória finalmente ocorrerá e qual será o preço para isso.

Pode ser que esteja se concretizando o melhor cenário, porém há que duvide do cenário mais otimista, como o ex-secretário do Tesouro americano, Larry Summers, que afirmou o seguinte à Bloomberg na sexta-feira:

“Eu suspeito que o Fed tenha que aumentar mais os juros do que o mercado prevê. Minha sensação é que a inflação continuará um pouco mais sustentada do que se espera."

Se tal for o caso, o risco à credibilidade permanecerá no centro das atenções nos próximos meses.