No meu último artigo demonstrei como as finanças podem melhorar a distribuição de renda dos países. Neste sentido, existe um nexo reconhecido pela literatura econômica entre finanças e crescimento. Na ocasião, apontei que esse nexo é válido também para desigualdade social medido pelo índice Gini.

Agora pretendo explorar um aspecto muito importante para as finanças digitais: o acesso financeiro. Fintechs, Bancos Digitais e as instituições de pagamentos como a Stone (NASDAQ:STNE) (SA:STOC31), Banco Inter (SA:BIDI4), Modalmais, Nubank e outros exploram o nicho de mercado que os grandes bancos deixaram a desejar nos últimos anos.

O que é acesso financeiro? Comecemos com um simples exemplo. Imaginem a situação em que você deseja pagar a conta de um restaurante direto no caixa. Primeiro, é preciso saber onde é o caixa para que seja possível realizar o pagamento. Em segundo lugar é preciso sabe como pagar: dinheiro, cartão, cheque etc.... Bem, acesso financeiro diz respeito ao local ou ao meio para realizar uma operação financeira.

Em relação aos bancos, os locais tradicionais para o acesso financeiro são as agências bancárias e as máquinas de autoatendimento (ATMs). Como esse tipo de acesso é muito limitado e pouco prático, surgiu a oportunidade do acesso digital de produtos e serviços financeiros e a partir daí uma revolução começou.

Uma enorme oferta de serviços financeiros produziu um ganho enorme para o consumidor final. Com o acesso facilitado, o mercado cresceu, pois, havia uma enorme demanda reprimida por produtos financeiros. O mercado de capitais também percebeu isso e foram realizados IPOs em volume sem precedente para o setor financeiro. Além disso, muitas fusões e aquisições aconteceram.

Do ponto de vista do cliente, a ampliação do acesso financeiro tem exigido do consumidor bancário uma maturidade nunca antes vista. Isso porque, o acesso pode sim, produzir um excesso. Portanto, qual é o ponto de atenção do momento? Não confundir dinamismo com trepidação!

Quando trepidamos agimos sem consistência e o resultado não se sustenta ao longo do tempo. Esse é problema do excesso financeiro. Neste sentido, a destruição criadora, conceito popularizado pelo austríaco Joseph Schumpeter e atualizado pelo termo disrupção financeira, precisa de alguns cuidados.

Do ponto de vista do cliente, a ampla oferta de crédito para consumo pode gerar o incentivo ao excesso financeiro que se materializa no superendividamento. Os superendividados mantêm dívidas que não são consistentes com sua capacidade de pagamentos. O reflexo é uma vida financeira sufocante com impactos muito desagradáveis.

Já para as instituições financeiras o risco excessivo pode ser uma ameaça a estabilidade financeiras. O aprendizado das crises e os estudos recentes de Banking demonstram que bancos que crescem de forma acelerada têm problemas. Pois, a cultura de crédito demanda tempo e um banco que cresce rápido tende a pular etapas importantes na construção de uma cultura de crédito. Pretendo explorar esse ponto em um próximo artigo.

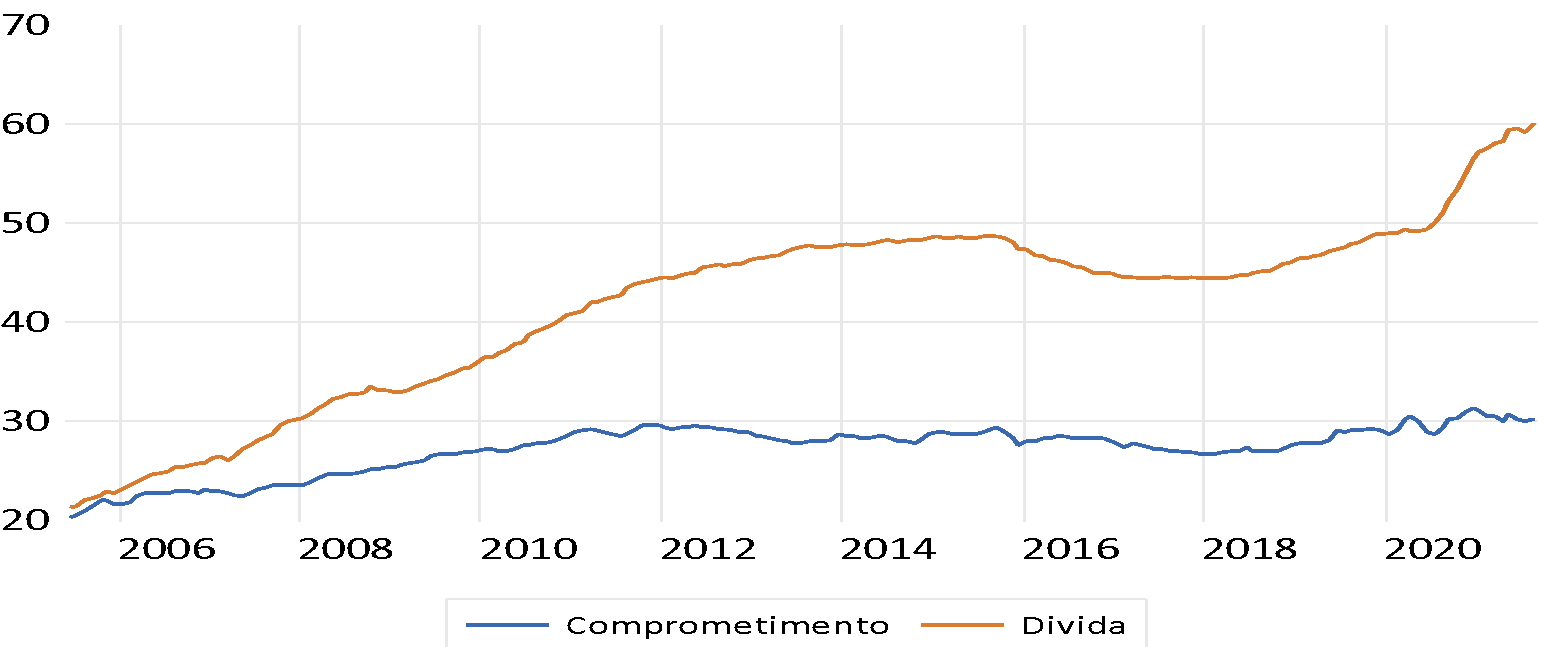

Se você como gestor tiver interesse em se aprofundar no debate entre acesso e excesso, é preciso entender a trajetória do endividamento das famílias. Os gráficos apresentados a seguir representam a trajetória mensal das duas formas possíveis de análise do endividamento das famílias, o estoque da dívida (a razão entre estoque da dívida e a renda média das famílias) e comprometimento de renda das famílias (fluxo da dívida). O Comprometimento permite avaliar a proporção da renda das famílias comprometida com pagamento de juros e amortização da dívida.

Como pode ser notado houve um forte aumento do estoque da dívida sem contrapartida no comprometimento de renda das famílias no período do surgimento da pandemia. Como isso foi possível? O que ocorreu foi aumento do volume de renegociação das dívidas incentivado por medidas regulatórias de forma a mitigar os efeitos econômicos da Pandemia. Contudo, em condições “normais”, a relação entre o ambiente econômico e essas variáveis é diferente.

Em trabalho com a Maira Sepúlveda e Raphael Moses apresentado na EnANPAD de 2021 identificamos que além do desemprego e do PIB, a política monetária e as taxas de juros de crédito (condições de crédito) têm um impacto misto sobre a dívida das famílias.

Em relação às condições de crédito, o efeito verificado sobre o endividamento (estoque da dívida) sugere um comportamento dinâmico das famílias em relação aos juros praticados. O aumento da taxa de juros, praticada para novos créditos, desestimula a demanda, reduzindo o nível do endividamento agregado das famílias. Por outro lado, há evidências de que a elevação dos juros aumente o comprometimento da renda das famílias (fluxo da dívida), agravando o nível de vulnerabilidade financeira das famílias (trepidação).

Por fim, os resultados sugerem um efeito contraditório do uso da política monetária sobre a situação financeira das famílias, tendo em vista que o aumento dos juros da política monetária reduz o nível de endividamento, mas amplia a vulnerabilidade financeira das famílias, o que pode levar a um superendividamento. Esses resultados indicam a necessidade de reforço na educação financeira, principalmente em um cenário de ampliação do acesso financeiro.

Claudio de Moraes – Professor e Pesquisador do COPPEAD/UFRJ, especialista em Banking, com artigos publicados em diversos periódicos internacionais. Atua no Banco Central do Brasil na área de estabilidade financeira, com experiência em regulação e supervisão bancária.