Em uma vida pré-pandêmica (a qual eu espero que retomemos em breve), de tempos em tempos, eu viajava para uma casa de praia da família.

Ainda que eu tenha a cor de pele caracterizada na paleta de cores como “branco parede de escritório” e não seja um grande amigo do sol, é um ambiente gostoso para descansar das terras paulistanas.

É claro que, dado esse fator, a minha atividade na praia se resume a pequenas caminhadas e ficar sentado na cadeira (embaixo do guarda-sol, claro) enquanto eu tomo cerveja e leio algum livro.

Entretanto, quando criança, a diversão era aproveitar o mar.

Como todas as crianças, eu não me incomoda em levar “caldo” de ondas maiores. Inicialmente, eu não percebia que, após uma onda me atingir, a correnteza ia me empurrando mais para o fundo. Cada vez mais eu me distanciava da areia em direção ao mar aberto.

Quando você nota que já se afastou o suficiente, é natural querer voltar para mais próximo da terra firme, porém, para mim, não era tarefa fácil lutar contra a correnteza. Parecia que eu colocava força para nadar e mal saía do lugar, o que era extremamente frustrante.

A partir desse ponto, eu travava uma bela luta com o mar. Cada vez mais eu buscava bater os braços e gerar energia para me mover, mas lutar contra aquela correnteza tornava tudo mais difícil e custoso.

Eventualmente eu chegava até a praia, ainda que mais cansado do que o necessário. De lição, ficava sempre a ideia de nunca subestimar a força do mar .

O mar e os investidores

Dessa pequena história que contei, vamos supor que o mar seja o cenário macroeconômico. Ele define as condições e o direcionamento para onde os mercados estão caminhando.

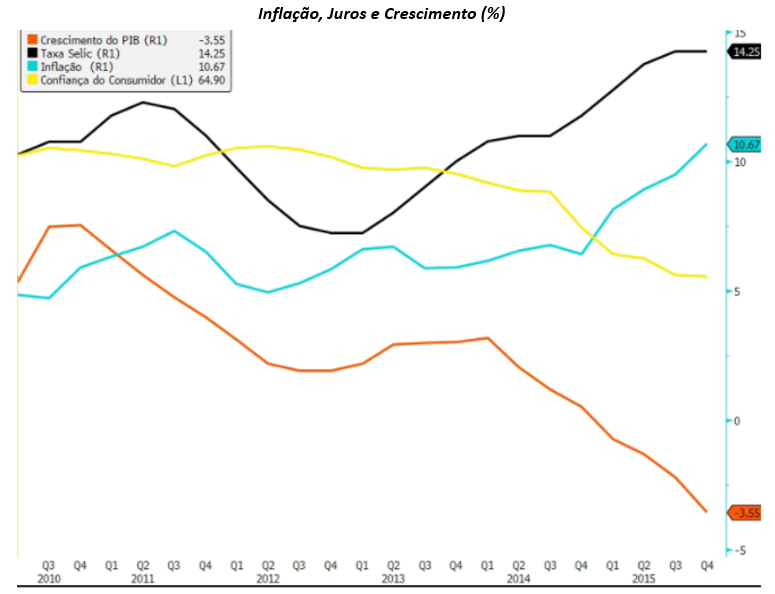

Entre 2010 e 2013, fomos construindo uma crise que colhemos posteriormente. Gastamos demais, colhemos uma inflação mais alta e, consequentemente, níveis de juros de dois dígitos.

Aos poucos, as taxas de juros e a crise de confiança foram minando o fraco crescimento econômico que nos restava.

Em um ambiente sem crescimento, com inflação alta e juros altos, não demorou para o mercado começar a discutir a solvência da nossa dívida. Em outras palavras, caminhávamos a passos largos para o abismo.

Em um ambiente desses, nem com reza brava os mercados acionários subiam. Enquanto a economia desintegrava, o reflexo nos mercados era de aprofundar a sangria. Insistir em ter largas posições em ações era como tentar lutar contra a correnteza: um ato em vão.

Enquanto o cenário fosse de deterioração fiscal no Brasil, não adiantava querer enfrentar o mercado. O fiscal desorganizado empurrava as bolsas para baixo, trazia o juro mais para cima e o dólar mais para cima.

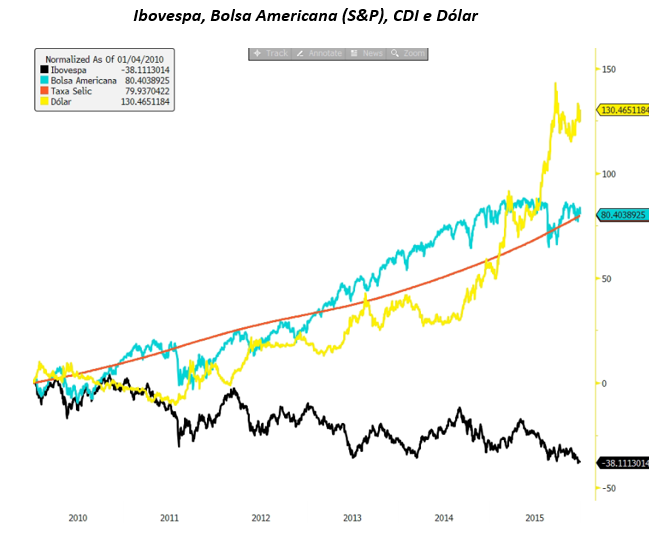

Além disso, investimentos internacionais também estavam em um ótimo momento. As economias globais tiveram uma década de muito sucesso, principalmente nos Estados Unidos, e isso levou as bolsas a subirem forte durante toda a década.

Para aquele cenário, a combinação ótima de ativos para o investidor estava longe de ser carregada na bolsa brasileira. O que funcionaria era esse kit “anti-Brasil” focado em dólar, CDI, investimentos internacionais etc.

Parecia que tudo continuaria sendo assim… até que, em 2016, tudo mudou novamente.

Tudo mudou

Em janeiro de 2016, Eduardo Cunha (presidente da Câmara) havia aceitado há pouco mais de 1 mês o processo de impeachment da ex-presidente Dilma. Lembro-me de estar na Asset do Itaú na época, e todos estavam bastante animados com todo aquele processo.

Caso o processo fosse concluído, Temer assumiria e, com ele, uma potencial implementação de uma cartilha de ideias que encantou o mercado. Essa carta de intenções chamava “Ponte para o Futuro”, que nada mais era do que uma promessa de arrumar a casa, colocando em ação uma série de medidas.

Em poucas palavras, Temer colocaria em prática uma agenda mais liberal, trazendo pessoas altamente qualificadas nos cargos-chave do governo, proporia reformas estruturantes em todos os campos, colocaria um freio no lado fiscal etc.

De fato, em agosto daquele ano, Dilma saiu de cena e era a vez do seu vice assumir o Alvorada.

Naqueles 18 meses de mandato, foram feitas reformas importantíssimas como PEC do Teto dos gastos, TLP e reforma trabalhista. Além disso, ele trouxe Ilan Goldfajn para presidir o Banco Central, colocou Henrique Meirelles na Fazenda e tantos outros figurões do mercado para assumir cargos-chave no governo.

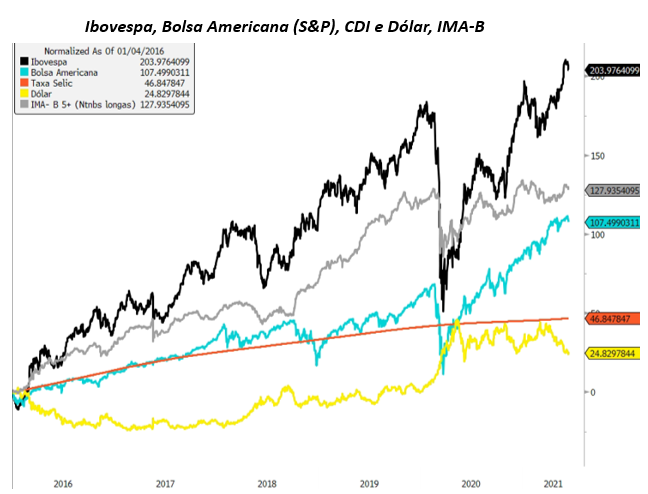

O cenário dali em diante foi diametralmente oposto. Com o lado fiscal mais organizado, aos poucos o dólar foi cedendo. A entrada de Ilan e seu trabalho de ancorar as expectativas de inflação permitiram um caminho para o maior ciclo de juros da década.

Com níveis de Selic mais baixos e um choque de confiança no sistema, logo as empresas foram saindo do buraco e as bolsas voltaram a reagir. Saímos da depressão do Ibovespa para um rally digno de um belíssimo bull market.

Conforme o mercado vislumbrava dias muito melhores à frente, o kit "anti-Brasil" que funcionava (muito bem, diga-se de passagem) até ali passou a ser o pior possível.

A partir de então, com um cenário mais construtivo internamente, era a hora de voltar a comprar bolsa no Brasil. Isso se mostrou um acerto gigantesco, afinal de contas, nada foi mais lucrativo do que apostar em ações brasileiras nos últimos 6 anos.

A história de uma década

A última década no Brasil é uma aula da importância de você conseguir ter uma boa clareza do cenário econômico.

Em um cenário de deterioração do Brasil, não adianta você querer ficar comprando bolsa brasileira a qualquer custo, pois tudo o que você estará fazendo é lutar contra a correnteza e perder dinheiro no processo.

Investimentos que apostam no sentido de mais juros, mais inflação e dólar para cima tendem a caminhar muito bem.

Por outro lado, em momentos de bonança do Brasil, apostar na tese “anti-Brasil” é uma tolice sem tamanho. Investimentos em bolsa, vender dólar, comprar NTNBs longas (Tesouro IPCA+) são extremamente mais lucrativos.

É por isso que a ferramenta mais útil que você, como investidor, precisa ter é uma boa leitura do cenário macroeconômico. Ele será a sua bússola para lhe dizer onde você deve apostar mais pesadamente e em quais mercados deveria ficar mais “leve” na carteira.

Pegue a pipoca e aproveite.