Um recente alerta publicado no Yahoo Finance aconselha os investidores a usarem seu caixa para comprar títulos e ações agora, aproveitando a pausa do Fed. Segundo o site:

"Saiam já de posições em caixa. Aproveitem algumas dessas oportunidades incríveis nos mercados de renda fixa, especialmente no meio da curva. Aproveitem as empresas que ainda estão disponíveis para vocês a preços razoáveis", declarou Gargi Chaudhuri, estrategista-chefe de investimento da BlackRock (NYSE:BLK) iShares Americas.

Essa recomendação contraria uma série de evidências históricas de que as curvas de juros invertidas e os cortes de taxas do Fed indicam que os investidores deveriam vender ações e buscar a segurança do "cash" (dinheiro).

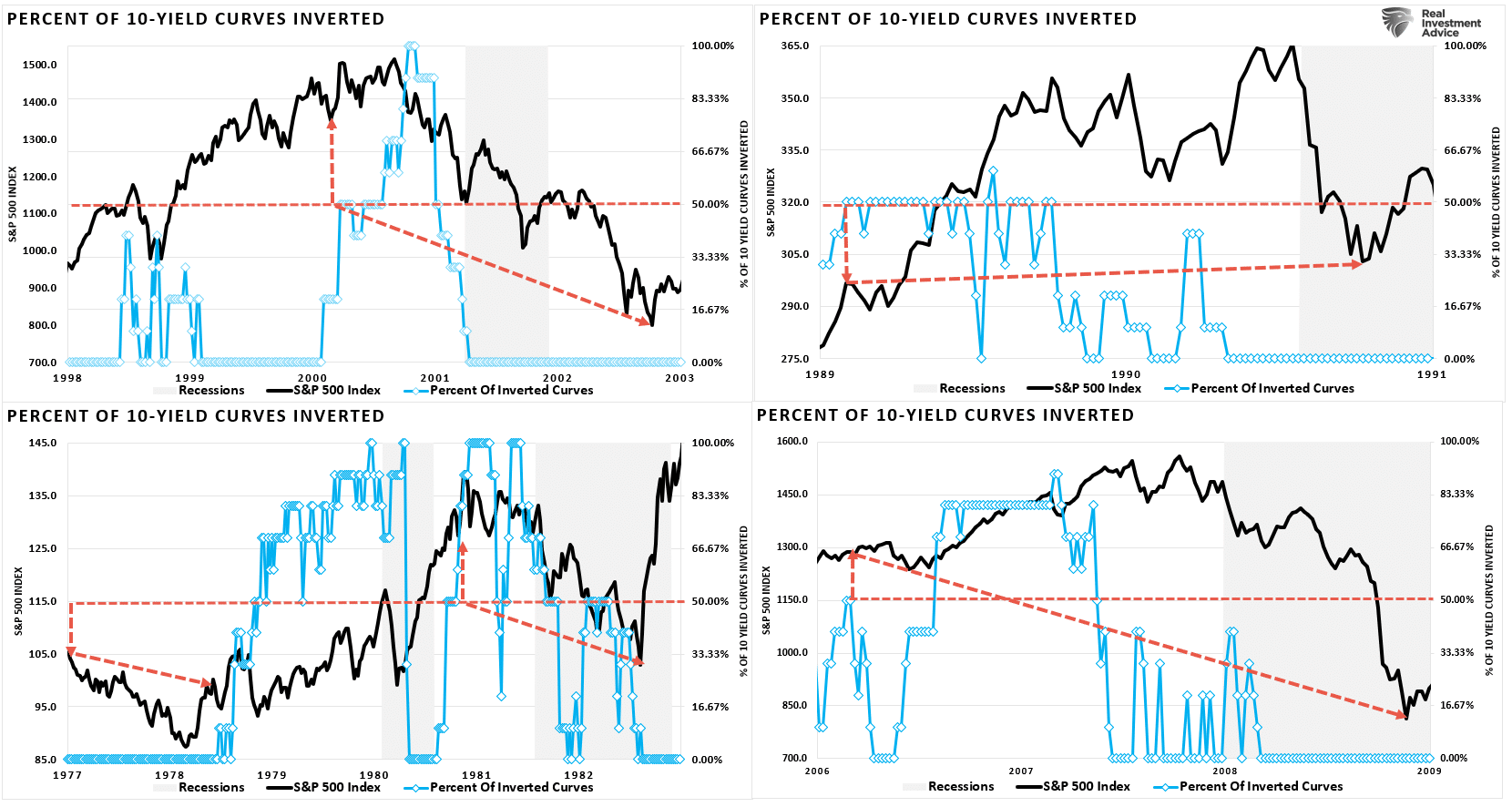

Por exemplo, o gráfico de quatro painéis abaixo mostra as inversões anteriores da curva de juros quando mais de 50% dos spreads de juros economicamente sensíveis que monitoramos estavam invertidos.

As linhas vermelhas mostram onde 50% das curvas de juros se inverteram e como os investidores se saíram durante o processo de reversão. Em todos os casos, os investidores se deram melhor com dinheiro, exceto em 1990, quando foi quase um empate.

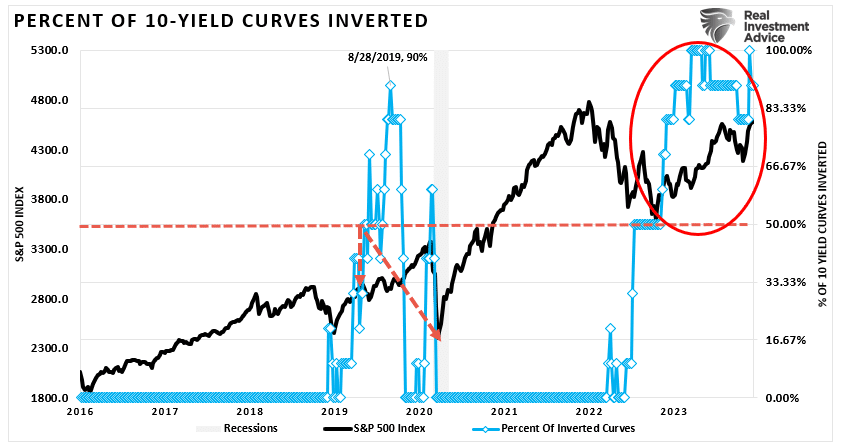

Nos últimos anos, os investidores se beneficiaram vendendo ações e ficando com o dinheiro no início de 2019, evitando a queda do mercado e a recessão em 2020.

Embora pareça que a "curva de juros" está quebrada e os investidores deveriam "sair das posições em caixa", a curva de juros ainda não se reverteu, que é onde as recessões econômicas se tornam visíveis.

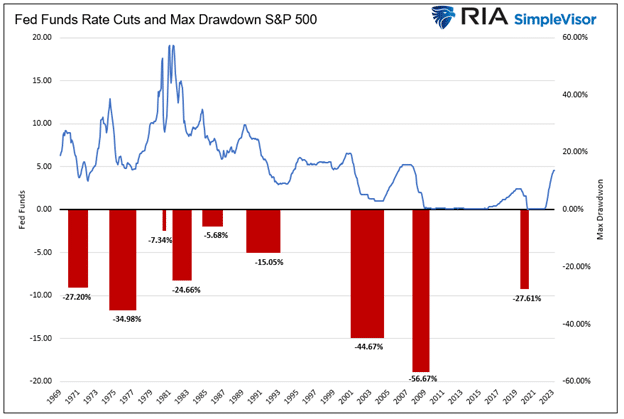

Como observado, outro precedente histórico que vai contra "vender dinheiro para comprar ações" é o ciclo de corte de taxas do Fed. Esse foi um ponto discutido na semana passada.

"Desde 1970, houve nove ocasiões em que o Fed reduziu significativamente a taxa dos fundos federais. A queda média máxima do início de cada período de redução de taxa até o ponto mais baixo do mercado foi de 27,25%.

Os três episódios mais recentes viram quedas maiores que a média. Das outras seis experiências, apenas uma, 1974-1977, viu uma queda pior que a média."

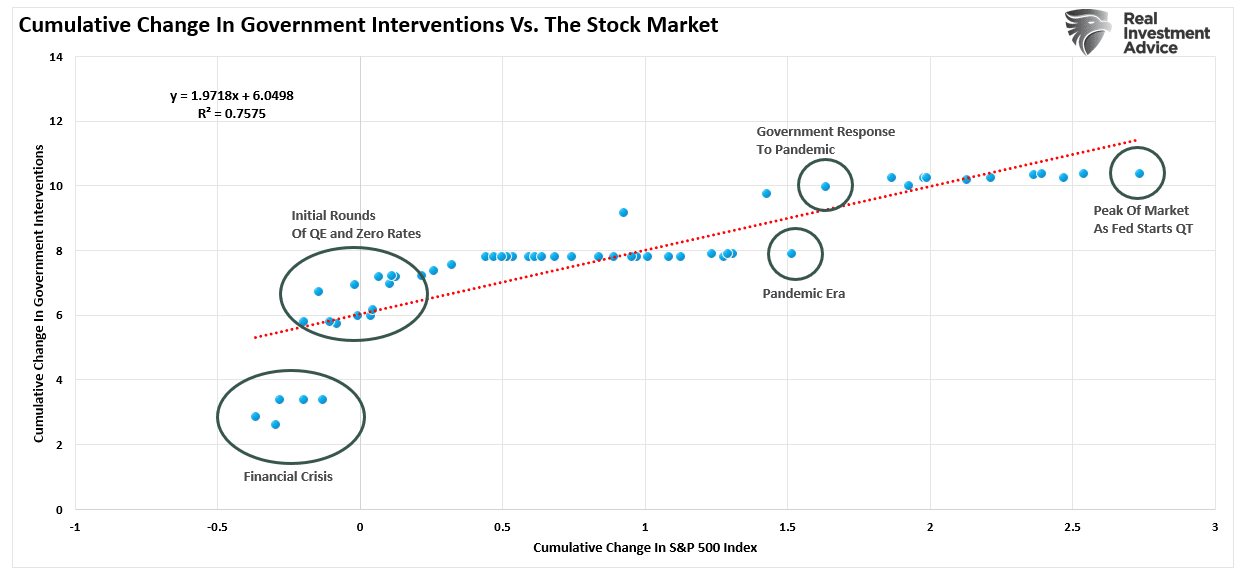

Claro, o ponto daquele artigo específico era que 13 anos de intervenções monetárias e fiscais massivas treinaram os investidores a comprar ações ao primeiro sinal de problema. Independentemente de o "afrouxamento quantitativo" e as taxas de juros zero influenciarem diretamente os preços das ações, psicologicamente, os investidores agora associam qualquer relaxamento das condições financeiras como um motivo para possuir ações.

Independentemente de o "afrouxamento quantitativo" e as taxas de juros zero influenciarem diretamente os preços das ações, psicologicamente, os investidores agora associam qualquer relaxamento das condições financeiras como um motivo para possuir ações.

Devemos ignorar o alerta?

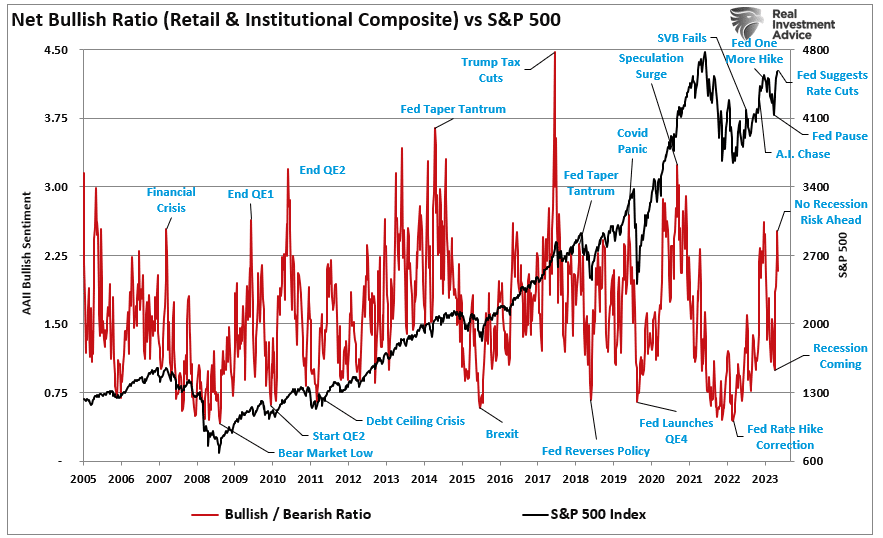

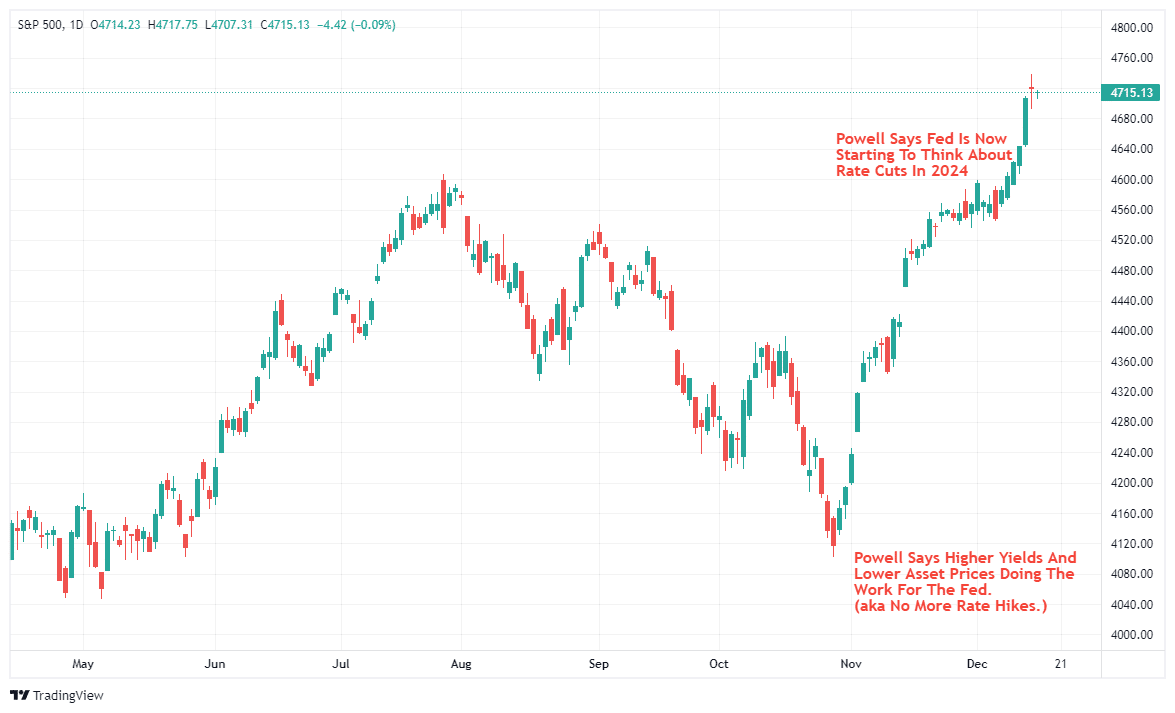

Desde novembro, a valorização dos ativos tem sido impressionante. Isso é especialmente notável, considerando a baixa confiança dos investidores que existia até o final de outubro.

Em apenas dois meses, os investidores passaram de ter certeza de que uma recessão estava por vir para acreditar que um cenário de "sem recessão" não era apenas possível, mas provável.

Como discutido em nosso último artigo, essa rápida mudança psicológica é uma função de mais de uma década de intervenções fiscais e monetárias que separaram os mercados financeiros dos fundamentos econômicos.

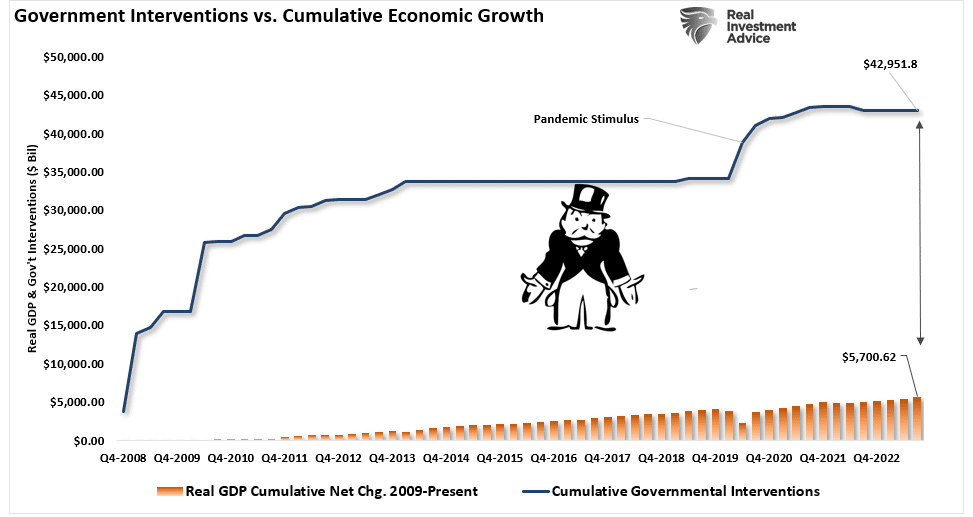

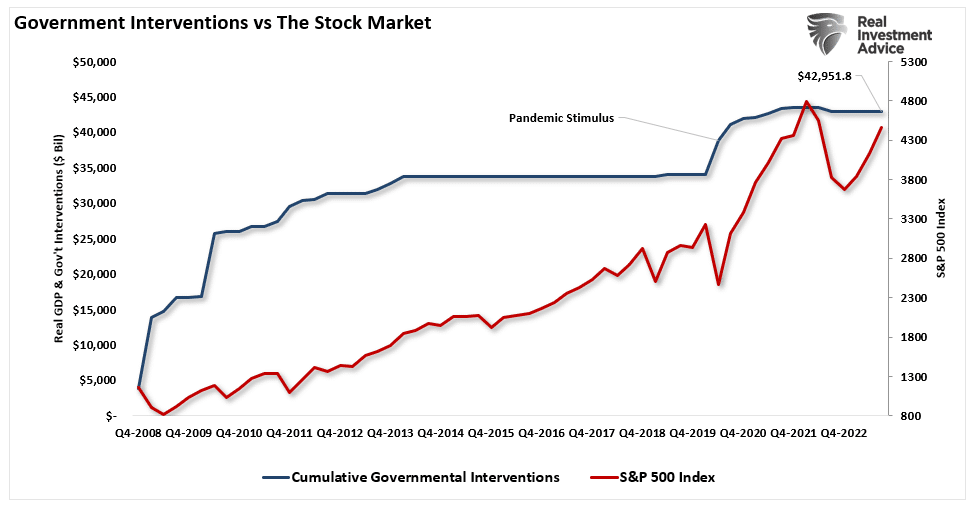

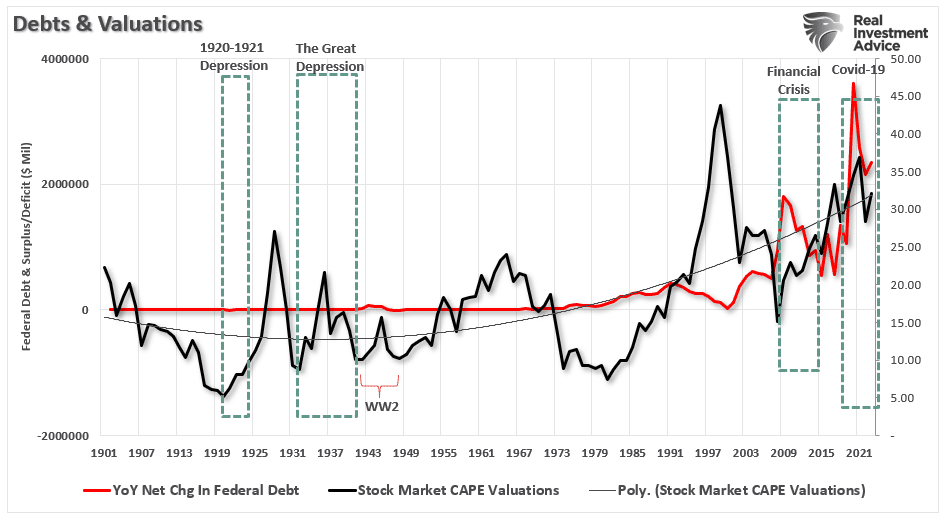

Desde 2007, o Federal Reserve e o Governo injetaram continuamente cerca de US$ 43 trilhões em liquidez no sistema financeiro e na economia para apoiar o crescimento.

Esse suporte entrou no sistema financeiro, elevando os preços dos ativos e impulsionando a confiança do consumidor para apoiar o crescimento econômico.

A forte ligação entre essas medidas e os mercados financeiros é clara. O único período em que isso não ocorreu foi durante a Crise Financeira, pouco antes de o Federal Reserve iniciar o primeiro programa de afrouxamento quantitativo, ou QE, na sigla em inglês.

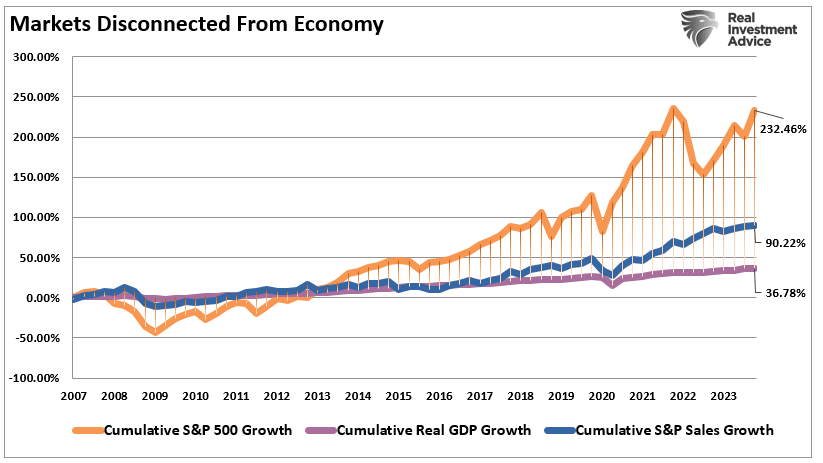

Contudo, apesar de essas injeções terem impulsionado o mercado de ações em 232% no total, elas não resultaram em um crescimento econômico muito mais robusto. Desde 2007, a economia real cresceu apenas 37%, enquanto o lucro das empresas aumentou somente 90%. Em outras palavras, as ações subiram 6 vezes mais que a economia e 2,7 vezes mais que o lucro das empresas. Como destacamos em nosso artigo anterior, o problema é que o Federal Reserve agora condicionou os investidores a comprar ações quando ele afrouxa as condições financeiras. Para citar:

Como destacamos em nosso artigo anterior, o problema é que o Federal Reserve agora condicionou os investidores a comprar ações quando ele afrouxa as condições financeiras. Para citar:

"Qualquer evento financeiro ou recessivo que ameace os mercados seria respondido com cortes nas taxas de juros e política monetária frouxa. Esse condicionamento foi completado com a reação do Fed ao 'lockdown da era da pandemia' que levou a intervenções monetárias e fiscais massivas.

Atualmente, há um grande contingente de investidores que nunca enfrentou um verdadeiro 'mercado de baixa'. Para muitos investidores nos mercados hoje, toda a sua experiência de investimento se resume a intervenções contínuas do Federal Reserve. Portanto, não é surpreendente que os investidores estejam totalmente condicionados ao 'medo de ficar de fora' da próxima rodada de apoio do Fed."

O problema, no entanto, é que no futuro, provavelmente haverá menos suporte financeiro do que o visto na última década.

Vender posições em caixa e comprar ações?

É lógico que após 13 anos, qualquer sinal de que o Fed vai mudar sua política seja recebido com pressa para comprar ações. Desde os pontos mais baixos de outubro, é exatamente isso que o mercado vem fazendo.

Embora taxas de juros mais baixas certamente ofereçam algum suporte ao estimular a confiança do consumidor e aumentar a atividade econômica, há uma diferença. Desde 2008, como mostrado acima, taxas mais baixas contribuíram para preços de ativos mais altos.

Devido aos atuais níveis de dívida e déficits governamentais, haverá menos capacidade de promover níveis semelhantes de intervenção nos mercados financeiros e na economia. Dados os valores substancialmente mais altos em relação a 2008, a capacidade das ações de gerar retornos anteriores pode se tornar mais desafiadora. Apesar de concordar que, no curto prazo, dada a inexperiência da maioria dos investidores no mercado hoje, o sentimento de "vender posições em caixa e comprar ações" pareça uma escolha óbvia. Como gestor de carteiras, é algo que devemos fazer ou potencialmente sofrer risco de carreira.

Apesar de concordar que, no curto prazo, dada a inexperiência da maioria dos investidores no mercado hoje, o sentimento de "vender posições em caixa e comprar ações" pareça uma escolha óbvia. Como gestor de carteiras, é algo que devemos fazer ou potencialmente sofrer risco de carreira.

Entretanto, também estamos cientes de que há mais do que uma pequena chance de que os indicadores de recessão acabarão por estar corretos, a contração econômica impactará o crescimento dos lucros, e as avaliações voltarão a ser importantes.

Conclusão

A questão é que uma recessão futura poderia ser desencadeada por um evento externo e imprevisto que atualmente não está no radar de ninguém. Um exemplo claro foi o que aconteceu em 2019.

Naquela época, o Federal Reserve iniciou cortes de juros e realizou uma grande operação de recompra, enquanto diversos indicadores sinalizavam uma iminente recessão. A pandemia, um evento totalmente inesperado, acabou se concretizando e se tornou o catalisador que levou a economia à recessão.

Atualmente, estamos vendo sinais semelhantes. A maioria não acredita na possibilidade de uma recessão, e essas pessoas provavelmente estão acertando ao aconselhar a venda de dinheiro e a compra de ações, pelo menos por enquanto. Mas isso pode mudar rapidamente caso ocorra algum evento disruptivo.

Não posso prever qual será esse evento. E, de fato, no cenário atual, faz sentido estar investido em ações, considerando a tendência atual e o sentimento otimista do mercado.

Entretanto, isso não exclui a possibilidade de que os mercados possam vir a sofrer mudanças negativas no futuro.