O resultado de Movida (SA:MOVI3) foi muito forte e expressivo. Confesso que eu esperava um resultado bom, mas o resultado reportado foi melhor que o esperado.

MOVE ON

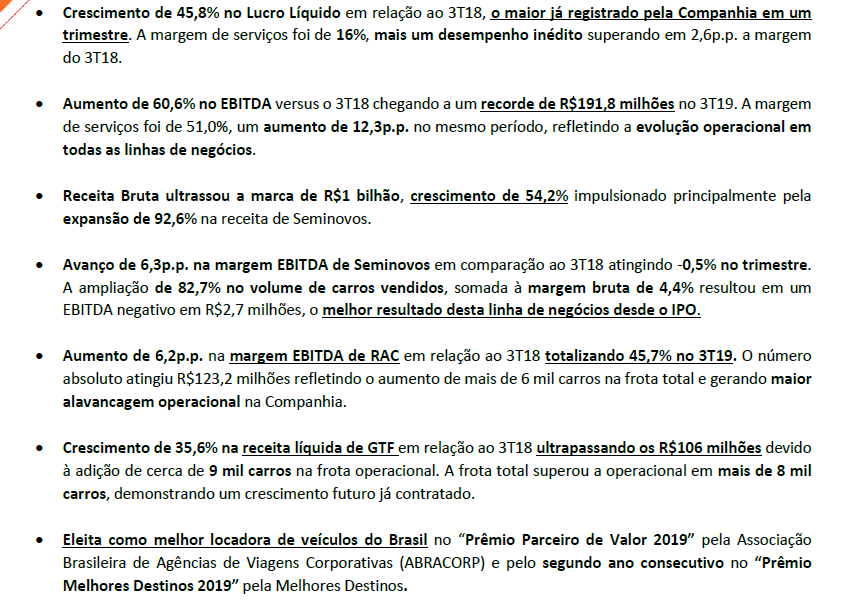

Fonte: Release Movida (SA:MOVI3) 3T19

De cara eu já fiquei surpreso. Um lucro Líquido 45,8% maior no período (recorde! E NÃO! NÃO TEVE NÃO RECORRENTE!), com aumento de margem EBITDA em todas as linhas da companhia, chegando no consolidado de 51% no trimestre. Para quem não sabe, a margem EBITDA mede o quão “bom” é a companhia naquilo que ela se propõe a fazer, isso por que ela leva em consideração apenas o retorno efetivo da operação da empresa. Logo, esse incremento mostra que ela está fazendo um bom trabalho em todas as linhas de negócio dela.

Receita Bruta bateu recorde mais uma vez, ultrapassando R$ 1 bilhão, com crescimento de 54,2% vs 3T18 e impulsionado principalmente pela expansão de receita dos seminovos.

A conclusão do follow-on em julho, que totalizou R$ 832,5 milhões (R$ 514 milhões líquidos na oferta primária), possibilitará o crescimento adicional e contribuiu para uma menor alavancagem, que está em 2,3x Dívida Líquida/EBITDA. Isso reflete a continua melhoria na estrutura de capital da companhia, além disso, a empresa encerrou o trimestre com R$ 1,6 bilhão em caixa e dada atual curva de juros, a Movida (SA:MOVI3) até se sente confortável em captar mais possivelmente para alavancar seu crescimento.

Seminovos continua evoluindo, apresentando uma melhora considerável na margem EBITDA, que chegou a -0,5% no trimestre, evolução de 5,5p.p. (ex-IFRS16) vs 3T18. Volume de 14,5mil carros vendidos, com recuperação da margem bruta para os níveis de 4%, chegando quase no ponto de equilíbrio e em linha com os objetivos estratégicos da companhia. Em 9M19 a companhia ultrapassou os 43mil carros, volume 69% maior que 9M18.

Em relação a frota da companhia, a demanda parece estar bem aquecida ainda. A companhia conta com 110mil carros, crescimento de 24% vs 3T18, com 71mil carros para o RAC (aluguel) e 39mil carros para GTF (gestão e terceirização de frotas). GTF ainda está com perfil majoritariamente voltado em contratos de pequenas e médias empresas, enquanto, RAC está se voltando para o setor corporativo e tende a ser beneficiado quando a economia começar a andar de maneira mais rápida. Por enquanto, as pessoas físicas tem sido o destaque no RAC.

SO FAR EVERYTHING’S GOOD

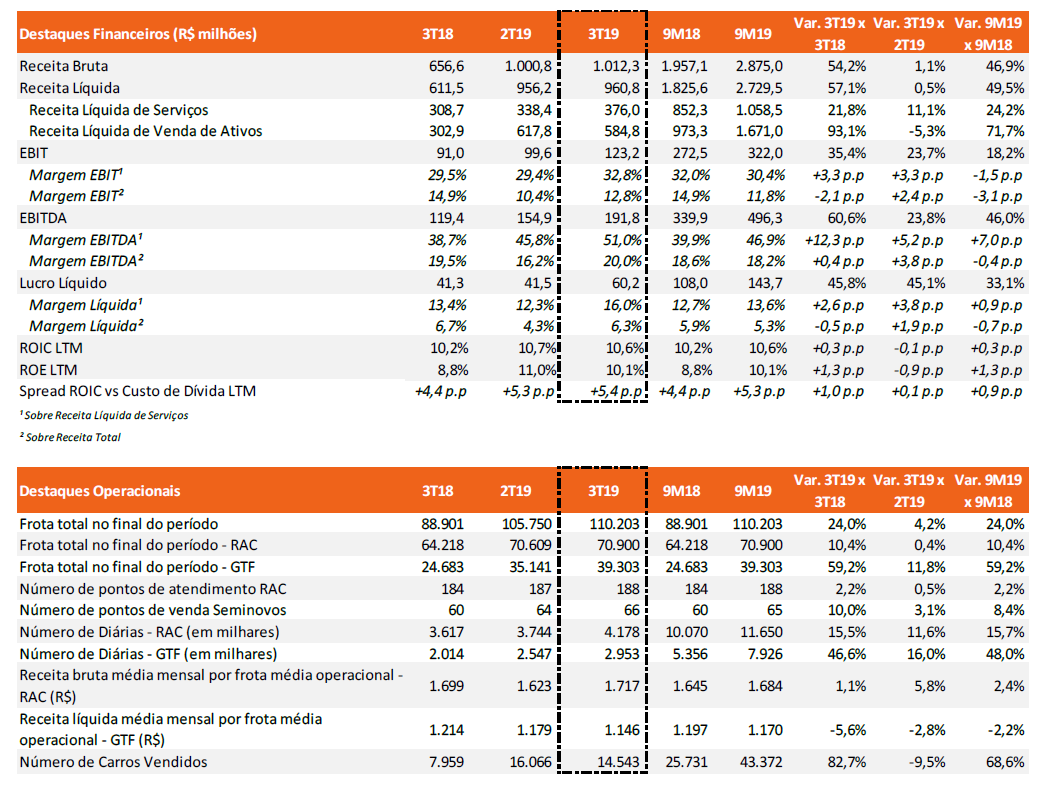

Fonte: Release Movida (SA:MOVI3) 3T19

Acho que não tem a necessidade de abrir cada métrica, no quadro já fica mais que claro que o resultado foi bom.

RAC teve um custo de depreciação maior, 23% de alta vs 3T18, explicado pelas mudanças de taxas no 3T18 e no mix da frota, segundo a companhia. Outro ponto é que a depreciação trimestral anualizada cresceu 33,7% no mesmo período… essa depreciação maior fez com que a margem bruta do RAC caísse 2p.p. em relação ao 3T18.

Porém, a margem EBITDA do RAC evoluiu em 6,2p.p. e chegou em 45,7% devido ao efeito de diluição dos gastos no período. Esse mesmo efeito pode ser visto no segmento de GTF e possui a mesma explicação das mudanças de taxas e mix de frota.

Agora, a galinha dos ovos de ouro do resultado foi o segmento de seminovos. Que entregou uma Receita Líquida de 93,1% no 3T19 vs 3T18, sendo uma contribuição do aumento de 82,7% no volume e 5,4% no preço médio. A companhia abriu mais 6 pontos de atendimentos e alguns deles já são integrados com RAC, o que diminui os custos fixos da companhia no longo prazo.

Pela primeira vez desde o IPO, a companhia está quase zerando a margem EBITDA e atingindo o ponto de equilíbrio para o segmento de seminovos.

Por fim, o ROE da companhia continuo caindo, esse trimestre pode ser explicado devido a entrada dos recursos do follow-on em relação ao 2T19. Segundo a companhia, esse indicador deve-se normalizar nos próximos trimestres seguindo o crescimento e alavancagem operacional da companhia. ROIC permaneceu de lado em 10,6% e o que me deixa confortável é o “spread” (diferença) entre os indicadores e o custo da dívida (pós imposto) dos últimos 12 meses, que está em 4,9p.p. e 5,4p.p. respectivamente.

MEU OUTLOOK PARA MOVI3 (SA:MOVI3)

Movida (SA:MOVI3) começou a entregar resultados cada vez mais consistentes. O segmento de RAC deve continuar crescendo muito bem nos anos de 2020-21 e o segmento de GTF deve penetrar melhor nas pequenas e médias empresas nos próximos anos também, uma vez que a retomada da economia começar a ficar mais clara.

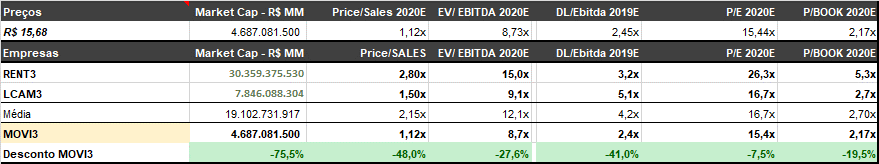

A melhora expressiva no segmento de seminovos (incluindo o volume de vendas) e a quase “zeragem” da margem EBITDA (que era promessa desde o IPO hehe) me agradaram bastante. Seus múltiplos para 2020E também me deixaram tranquilos em relação ao case:

Movida (SA:MOVI3) está negociando com um desconto frente aos seus principais players em todos os indicadores.

Era isso, valeu!