Olá, caro leitor.

Sou Fabio Civiletti, Mestre em Finanças pela Universidade de Bordeaux (França), fundador da iluminus - Academia de Finanças e sócio da CHC Finance. Com grande honra e responsabilidade, a partir de hoje passo a colaborar com o Investing. Em meus artigos, buscarei sempre abordar temas atuais e relevantes no universo de Finanças, pautando-os na teoria e em minhas experiências pregressas no mercado.

Nesta coluna inaugural, decidi por abordar um assunto amplamente estudado - tanto na academia quanto no mercado - e que tradicionalmente gera muito interesse nos investidores: alocação de ativos. Como distribuir adequadamente o patrimônio entre as diversas classes disponíveis?

A grande verdade é que não há uma resposta definitiva para esta questão. Diversos pesquisadores se propuseram a estudar o assunto, tendo alguns deles, inclusive, sido laureados com o prêmio Nobel por suas contribuições. Não tenho a pretensão de apresentar aqui uma fórmula mágica. Este texto foi construído sob outra ótica: trago a seguir três modelos que podem funcionar como um norte para investidores de diversos perfis. Selecionei os três em específico por serem reconhecidos e bem aceitos pelo mercado e para ilustrar como existem alternativas com diversos níveis de complexidade disponíveis.

-

“Permanent Portfolio” de Harry Browne

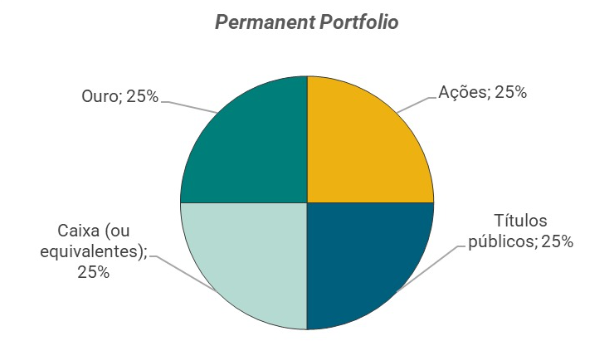

Desenvolvido pelo consultor financeiro Harry Browne (que chegou a concorrer à presidência dos EUA pelo Partido Libertário), o modelo é centrado na premissa de que existem quatro possíveis estados para a economia: prosperidade, deflação, recessão e inflação. Para endereçar esses cenários, o financista defendia uma alocação igualmente ponderada entre quatro classes: ações, títulos públicos, caixa (ou equivalentes) e ouro.

Resumidamente, Browne acreditava que as ações desempenhariam bem em tempos de prosperidade, os títulos públicos longos seriam adequados para momentos de deflação, o caixa valoroso na recessão e o ouro protegeria o patrimônio do investidor em situações inflacionárias.

Para fins ilustrativos, uma carteira simples constituída de acordo com essa metodologia no Brasil poderia ser dividida da seguinte maneira:

- 25% em CDBs de liquidez diária de emissores com baixíssimo risco de crédito;

- 25% em um ETF replicando o índice Ibovespa (BOVA11 (BVMF:BOVA11) ou BOVV11 (BVMF:BOVV11), por exemplo);

- 25% em títulos públicos com foco em longo prazo; e

- 25% em um ETF replicando o desempenho do ouro (GOLD11, por exemplo).

O rebalanceamento ocorreria uma vez ao ano ou quando algum dos pesos se distanciasse de forma relevante do alvo inicial (ao atingir um valor inferior a 15% ou superior a 35%, por exemplo).

-

“All Weather Portfolio” de Ray Dalio

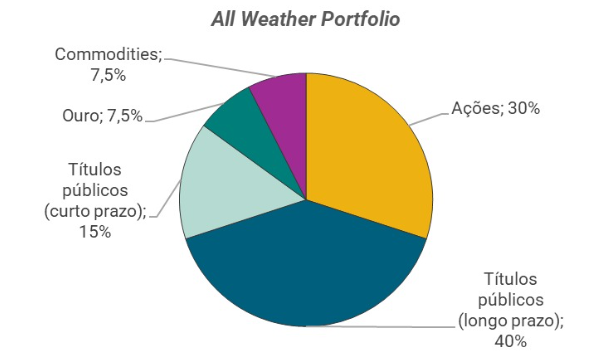

Ray Dalio é um renomado gestor de fundos nascido nos EUA. Em 1975, fundou a Bridgewater Associates, que veio a se tornar uma das mais relevantes gestoras de ativos do mundo, referência na indústria de “hedge funds”.

Como o próprio nome já indica, o modelo proposto por Dalio se propõe a ser resiliente (“para todos os climas”), por meio de uma diversificação adequada entre diferentes classes de ativos. Pode ser interpretado como uma evolução do modelo de Browne. Uma estrutura típica de carteira construída de acordo com esse método seria:

Novamente para efeito ilustrativo, uma carteira pensada de acordo com essa metodologia no Brasil poderia ser dividida da seguinte forma:

- 40% em títulos públicos de longo prazo;

- 30% em um ETF replicando o Índice Ibovespa;

- 15% em títulos públicos com foco em curto prazo (Tesouro SELIC, por exemplo);

- 7,5% em um ETF replicando o desempenho do ouro; e

- 7,5% em um ETF focado em commodities (BCOM39, por exemplo).

-

“Barbell Strategy” de Nassim Nicholas Taleb

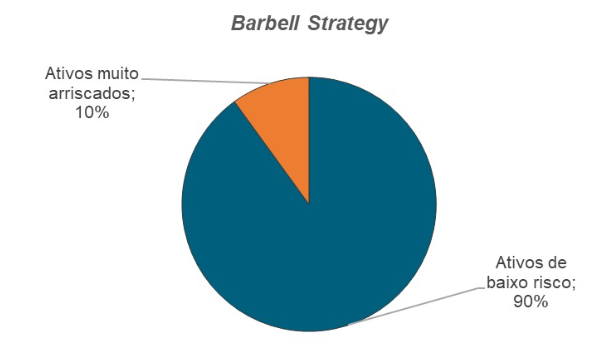

Nassim Taleb é um economista nascido no Líbano e professor emérito da Universidade de Nova York. É considerado uma referência mundial quando se trata de probabilidades, incerteza e risco. É autor da série de livros “Incerto”, que abarca o famoso “A Lógica do Cisne Negro”.

Taleb é conhecido por estudar o profundo impacto atrelado a eventos imprevisíveis, explorando com frequência o fato de os modelos tradicionais de gestão de risco não serem capazes de lidar adequadamente com tais situações. Fruto de suas pesquisas e alinhada à sua forma de ver o mundo, nasceu a estratégia “Barbell”.

Seu modelo é construído pensando justamente nos eventos extremos e imprevisíveis (positivos ou negativos). A carteira é majoritariamente concentrada em ativos de baixíssimo risco e alta liquidez, de forma que no caso de um evento de alto impacto negativo o investidor não sofra grandes perdas. Na outra ponta, há uma pequena parcela composta por ativos de alto risco (estratégias com opções de compra/venda, venture capital ou criptomoedas, por exemplo), que tenham tendência a se beneficiar fortemente no caso de um evento positivo de alto impacto. A assimetria da carteira é sua grande força. Taleb defende que investimentos moderados muitas vezes carregam riscos e vulnerabilidades ocultos, de forma que esse “caminho do meio” deve, em sua visão, ser evitado.

Apresentados os três modelos, destaco, mais uma vez, que não há uma opção dominante. As classes e pesos da carteira podem e devem ser definidas caso a caso, tendo em vista o perfil (propensão a risco e objetivos) do investidor. De qualquer maneira, um modelo base - como os acima apresentados - pode funcionar como um bom ponto de partida.

Por fim, deixo uma reflexão: uma boa alocação de ativos é, sem dúvidas, importante na jornada de investimentos. Entretanto, nenhum modelo trará enriquecimento rápido e garantido. Quando avaliamos as trajetórias de grandes investidores (deixo este tema para um próximo artigo), podemos identificar estratégias totalmente distintas entre si, porém, dois pontos são recorrentes: disciplina e constância. Muitos investidores iniciantes acabam perdendo esses pontos de vista em busca de uma carteira ideal.

Espero que o texto lhe tenha sido útil. Por favor fique totalmente à vontade para compartilhar seus pensamentos sobre o assunto e/ou para sugerir temas para os próximos artigos. Farei questão de ler cada comentário.

Uma ótima semana!