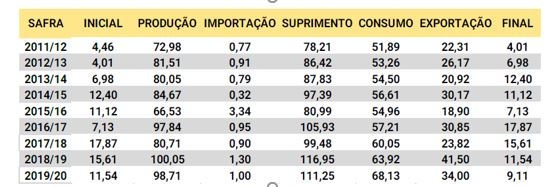

As cotações do milho estão fortes, tivemos aumento considerável nas exportações em 2019 e ainda um consumo interno aquecido. Segundo a Conab, estamos com menor estoque desde a safra 2012/2013.

Fonte: CONAB e XP

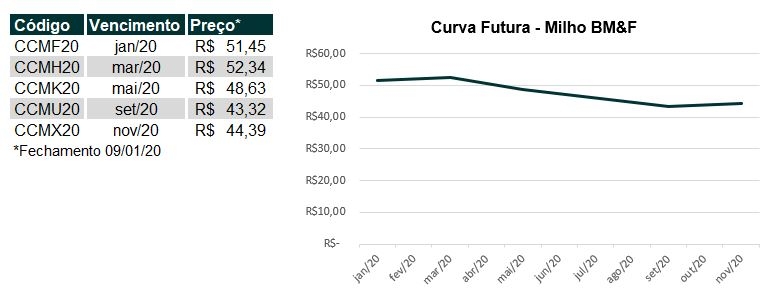

Os vencimentos mais fortes são janeiro, março e maio, visto que estoques estão baixos e o milho verão ainda é pouco relevante. Já as curvas de setembro e novembro estão cotadas abaixo já considerando a safrinha.

Fonte: Hedge Agro

Este nível de preço para milho safrinha se torna interessante para assegurar as margens, no entanto, como há ainda muita incerteza do que virá pela frente o ideal é deixar o teto aberto para buscar melhorar a margem do negócio.

Lembrando que hoje sairá relatório do USDA, acesse aqui.

Visto este cenário, separei alguns exemplos de estratégias que o produtor rural pode utilizar no hedge do milho safrinha aproveitando os preços atuais e ainda possa acompanhar alta da commodity caso ela ocorra.

Diferença de Base

O contrato de milho negociado na bolsa, tem como base o milho Campinas, por isso a precificação dos derivativos é sobre ele. Conheça o contrato de milho neste texto: Conhece o contrato de milho negociado na B3

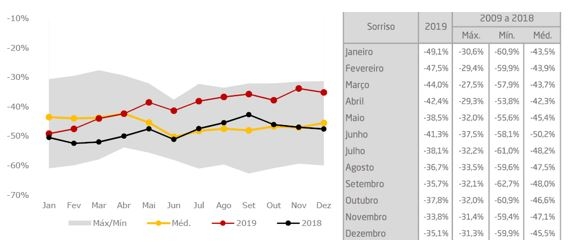

Sendo assim, se você produz em outra cidade, terá que saber qual é o seu diferencial de base histórico. Isto é simples ser levantado, algumas assessorias como a nossa, oferecem relatórios como exemplo abaixo.

Fonte: XP Commodities

Diferencial de base é conhecido entre os produtores como custo de frete, mas existem outros fatores que afetam a base, tais como: demanda/oferta local, custos, impostos, política pública, etc.

O diferencial de base, mostra como a cotação local se movimenta em relação ao preço na bolsa de valores.

Se a bolsa subir mais que o físico, teremos uma abertura de base, para isto falamos que base local ficou fraca.

Caso preço do físico subir mais que da bolsa, falamos que a base estreitou, assim a base local se fortaleceu.

Observação: simplificamos a explicação acima para entendimento, mas também ocorre o aumento ou estreitamento da base com mercado em queda.

Quando a base está larga, podemos esperar que o preço do físico melhore frente a bolsa, ou que os preços na bolsa caiam mais que no físico.

Já na base forte, podemos esperar que a bolsa suba mais que o físico, ou que o físico caia mais que a bolsa.

O entendimento sobre diferencial de base é importante para compreender qual estratégia utilizar para realização do hedge.

Base Forte

A base forte, observando o gráfico acima de Sorriso, ela ocorre quando a diferença das cotações local e bolsa diminuem, como podemos ver a linha vermelha representando 2019.

Perceba que a base estreitou para ~35% em relação à média histórica ~45%, uma melhora de ~10%.

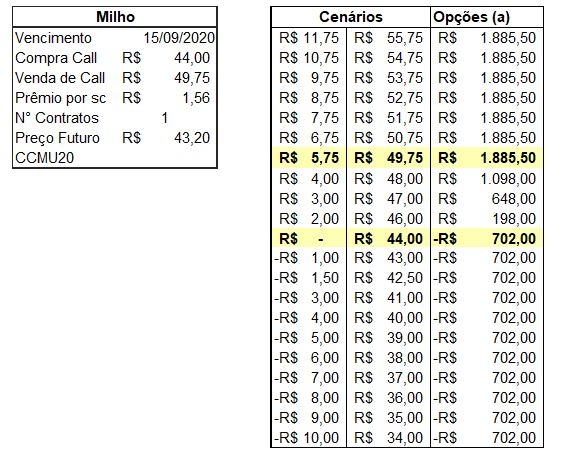

Neste caso, estratégia adequada seria a venda do físico e compra na bolsa. Para isto o produtor rural pode utilizar o mercado de opções, neste mercado não há chamada de margem e nem ajustes diários, somente o pagamento de prêmio que ocorre no início da operação. Veja exemplo abaixo de um call spread (ganho limitado):

Fonte: Hedge Agro

A vantagem desta operação é assegurar a melhora de preço local, eliminar o risco da queda do preço e poder acompanhar uma alta parcial na bolsa.

No exemplo acima, o produtor paga ~R$1,56 sc para ter o direito de acompanhar a alta na bolsa entre R$ 44 até R$ 49,75. Ganho máximo limitado em R$ 5,75 sc.

Caso mercado caia, o cliente perde o prêmio de R$ 1,56 por saca, que poderá compensar no imposto de renda. E no físico já estará travado na trading.

Observação: a média tende mudar ao longo do tempo, utilizamos somente como parâmetro para entender realidade passada.

Base Fraca

Como mencionado acima, a base fica fraca quando a cotação local se distância da cotação da bolsa, abrindo o diferencial de base.

Observando o gráfico acima do diferencial de base de Sorriso-MT, ela estaria fraca se estivesse abaixo no da média histórica representada pela linha amarela.

Quando situada nesta região, a estratégia mais adequada de hedge é segurar o físico (não vender) e fazer uma operação de venda na bolsa.

Para vender em bolsa, sugerimos a compra de put o put spread, por não ter chamada de margem e ajustes diários. Além disto, permite que produtor melhore sua margem na alta do físico caso ela aconteça.

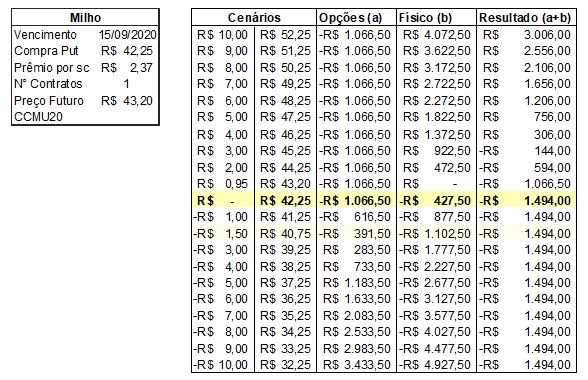

Fonte: Hedge Agro

A tabela acima simula a compra de uma put, no qual busca proteger o cliente na queda total na bolsa.

Ela se assemelha ao seguro de carro, onde cliente paga um prêmio para se proteger de eventualidades. Caso ocorra um sinistro, o cliente aciona o seguro e recebe o valor da cobertura contratada.

A put funciona ao contrário da call, caso mercado suba o cliente irá perder o prêmio da put, em contrapartida acompanhará a alta no físico onde venderá mais caro na trading. Por isso, o resultado é positivo caso mercado suba.

Já na queda, o cliente irá ganhar na bolsa e perderá no físico, pois terá que vender na tranding a um preço menor. Ficando assim protegido da queda.

Esta estratégia permite que o produtor se proteja da queda e deixe o teto aberto para acompanhar a alta no físico. Ao longo dos anos, ela permite a melhora na margem do negócio.

A put também pode ser utilizada quando produtor tem incerteza de quanto irá colher, geralmente devido algum problema climático ou operacional. Nestes casos, geralmente o produtor evita travar altos volumes na trading.

Como as operações na bolsa, não exige físico, ou seja, as movimentações são apenas financeiras. O produtor pode usar a put para proteger a parcela da produção que ainda está em aberto.

Também pode ser utilizado para quem tem receio de quebra de contrato pelos compradores, na bolsa não existe quebra de contrato, logo é possível gerenciar este risco.

Cabe destacar que, com a base larga é comum esperar que se as cotações subirem, o físico suba mais que na bolsa. E caso o mercado caia, que a bolsa caia mais que físico, permitindo ao produtor arbitragem entre físico x bolsa, melhorando a eficiência do hedge ao longo do tempo.

Resumo

Como há muitas incertezas do que virá nos próximos meses é importante que produtor busque assegurar as margens atuais, mas que possam acompanhar alta do milho caso ela ocorra.

Uma vez que elevação nos preços da commodity, geralmente vem acompanhado na alta dos custos.

Caso a base na região esteja forte, a venda de físico e compra na bolsa ao longo dos anos será mais viável. Já com base fraca, o ideal é não vender físico e vender bolsa.

Atuando desta forma, no longo prazo o produtor terá possibilidade de arbitrar a diferença de base entre físico x bolsa, tornando o hedge mais eficiente.