Este artigo foi escrito exclusivamente para o Investing.com

O relatório de vendas de imóveis existentes trouxe um grande alívio, com um exemplo pertinente, sobre o qual tenho falado bastante. O crescimento não causa inflação, e as recessões não causam desinflação; portanto, apesar do meu pessimismo com a perspectiva de crescimento, não acredito que isso ajudará a arrefecer a inflação.

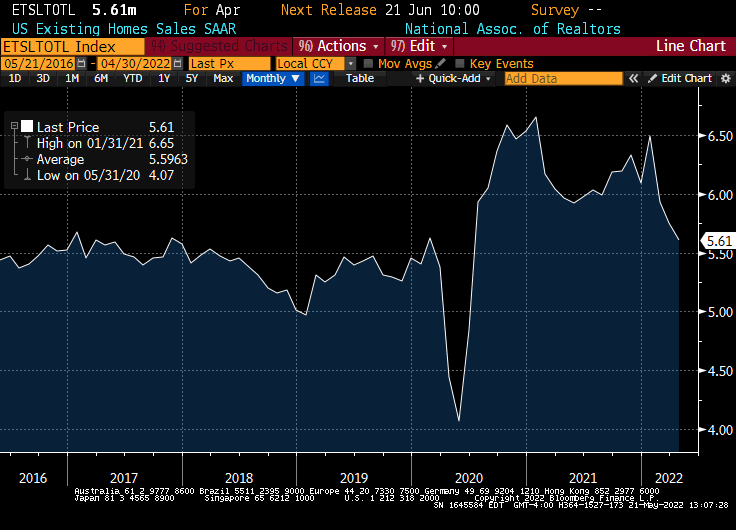

O relatório de vendas de imóveis existentes da semana passada foi decepcionante, confirmando os justificados temores das construtoras e corretores imobiliários de que as altas taxas de financiamento e a desaceleração da economia poderiam reduzir o tráfego e o volume de negócios. Por enquanto, sabemos que as vendas de imóveis subiu sazonalmente a uma taxa anual ajustada de 5,61 milhões, abaixo das expectativas e o menor nível desde os meses de restrições da pandemia. Embora essa taxa ainda possa ser considerada saudável em comparação com a era pré-Covid, não há dúvidas de que o aumento dos juros está reduzindo o volume de negócios.

Esse efeito é uma das formas mais óbvias pelas quais os juros mais elevados provocam uma desaceleração da atividade econômica, além de ser um claro resultado que o Federal Reserve pretendia atingir. Desacelerar o aquecido mercado imobiliário e arrefecer a inflação dos seus preços. Bem, uma dessas duas coisas não seria ruim.

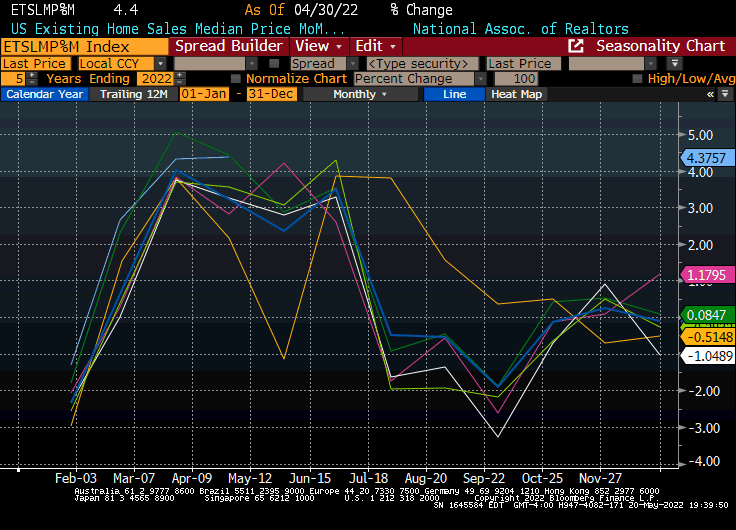

O aumento dos preços imobiliários de abril foi de 4,38% mês a mês (m/m), mantendo o crescimento ano a ano (a/a) em 14,8%. É bem verdade que os preços dos imóveis são altamente sazonais, porém, mesmo assim: 2005 e 2013 foram os únicos anos deste século em que os ganhos m/m em abril foram maiores. Em 2005, a bolha imobiliária estava inflando; em 2013, estávamos nos recuperando do estouro da bolha.

O gráfico a seguir da Bloomberg mostra as variações m/m, por mês-calendário, nos últimos cinco anos. A linha fina azul fina que está no topo refere-se ao ganho m/m em abril.

Portanto, embora as vendas de imóveis tenham sido fracas, os preços continuaram muito fortes. Sem dúvida, não podem continuar a 15-20% por ano.

Mas o ponto importante é que a conexão entre as vendas e os preços dos imóveis é tênue, no melhor dos casos. No setor residencial, há pelo menos duas razões para isso, e uma delas aplica-se aos mercados em geral. A primeira razão, à qual fiz alusão na semana passada, é que o primeiro impacto das elevadas taxas de juros de financiamento ocorre sobre os compradores mais sensíveis ao preço. Mas a maior razão é que, se o nível de preço geral continuar subindo rapidamente, é provável que o preço nominal de qualquer ativo fixo também continue aumentando.

O nível de preço está mudando. Um aumento de 14% a/a nos preços dos imóveis, quando a inflação está em 8%, é o mesmo, em termos reais, que um aumento de 8% quando a inflação está em 2%. Olhamos para 14% e dizemos “uau”, mas é porque adotamos a perspectiva da inflação de 2%. Desde 1999, os preços dos imóveis subiram a uma taxa média de cerca de 2,3% ao ano acima da taxa de inflação, inclusive na ascensão e na queda dos mercados nos anos 2000. A atual taxa real de aumento de 6%, ainda que insustentável no longo prazo, não me parece completamente insólita. O que se deve lembrar é que a perspectiva da inflação de 2% é equivocada.

No entanto, não há dúvidas de que as vendas – medidas em unidades, e não em dólares – estão em declínio. O Fed está conseguindo desacelerar a economia. E se, de fato, o presidente Powell mantiver sua palavra e o banco central continuar elevando os juros, ameaçando a economia com um pouso forçado, o fato é que esse pouso será feito, bem ou mal. Tenho minhas dúvidas se o Fed ficará impassível caso as ações continuem afundando e as taxas de desemprego comecem a subir, mas também devo admitir que acreditava que eles cederiam mais cedo nesse “jogo da galinha econômica”.

Dando um passo atrás...

Não se esqueça de que o nível de preço está mudando e podemos nos enganar com a perspectiva de inflação a 2%. Como venho apontando em outros contextos, mesmo que já tenhamos atingido o pico da inflação dos imóveis, isso não significa que seus preços irão cair.

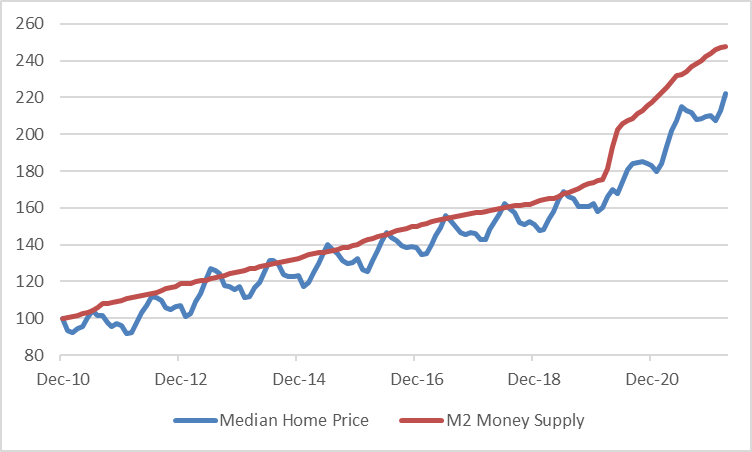

A moeda vale menos agora do que antes da crise, pois sua quantidade em circulação é muito maior. Desde 2010, a M2 cresceu 148%. Os preços imobiliários só subiram 122%.

O gráfico abaixo, da Associação Nacional de Corretores Imobiliários, indexado ao fim de 2010, não parece sugerir que os preços dos imóveis podem cair devido a um declínio em termos nominais, e eu medi o aumento perto do fundo do vale pós-bolha.

Outro aspecto interessante do gráfico é que ele parece mostrar uma boa inflexão nos preços dos imóveis justamente no momento em que tivemos uma boa inflexão no crescimento da oferta monetária. Que coincidência, não?

Você pode repetir esse exercício para todos os tipos de ativos e itens de consumo. O que estamos vendo no mercado imobiliário é um declínio nas vendas unitárias e uma alta contínua nos preços. Na economia, em geral, estamos começando a ver um declínio no crescimento das vendas unitárias – o que é outra forma de dizer “crescimento real” –, mas uma alta contínua nos preços.

Quando ouvimos as empresas, em suas teleconferências, falando sobre a variação nas vendas, devemos ter em mente duas coisas. O crescimento das vendas em dólares é uma mudança nas vendas unitárias combinada com a mudança no preço unitário. São dois dados completamente distintos e são afetados por diferentes fatores. Se o nível geral de preços estiver subindo, é plenamente possível ver um declínio no crescimento unitário, enquanto o preço por unidade não para de subir. O PIB é uma medida de unidades reais.

Em suma, é por isso que muito provavelmente teremos uma contração no PIB real ou, em outras palavras, uma recessão, enquanto a inflação continua entre nós. Bom trabalho, Fed. Como Geddy Lee cantou certa vez, às vezes os anjos nos punem ao atender nossas preces.

Isso não quer dizer que todos os preços subirão à mesma taxa ou que nenhum preço recuará um pouco em relação ao pico pós-Covid. Mas é muito importante reconhecer a diferença entre as mudanças nos preços relativos (alguns estão subindo mais rápido do que a inflação geral, e alguns menos) e mudanças no nível absoluto dos preços. Os preços de produtos diferentes flutuam. São como ondas. O nível de preço é a maré. A maré está subindo. Movam seus castelos de areia para cima.

Michael Ashton, às vezes conhecido como The Inflation Guy (O Cara da Inflação), é diretor executivo da Enduring Investments, LLC. Ele é um dos pioneiros nos mercados de inflação, com expertise em defender o patrimônio contra os ataques da inflação, sobre a qual discute em seu podcast bimestral Cents and Sensibility.