Na coluna desse mês, o debate será voltado para o mercado brasileiro de títulos públicos, priorizando as características e funcionamento desse mercado. Já na coluna do mês seguinte, o foco será voltado para a precificação e sobre os fatores que podem afetar o preço dos ativos. Esse mercado é extremamente importante para que o governo brasileiro capte recursos para o financiamento da dívida pública e investimentos. Apesar de não ser exatamente o foco dessa coluna, o investidor pode consultar os relatórios mensais da dívida pública federal aqui.

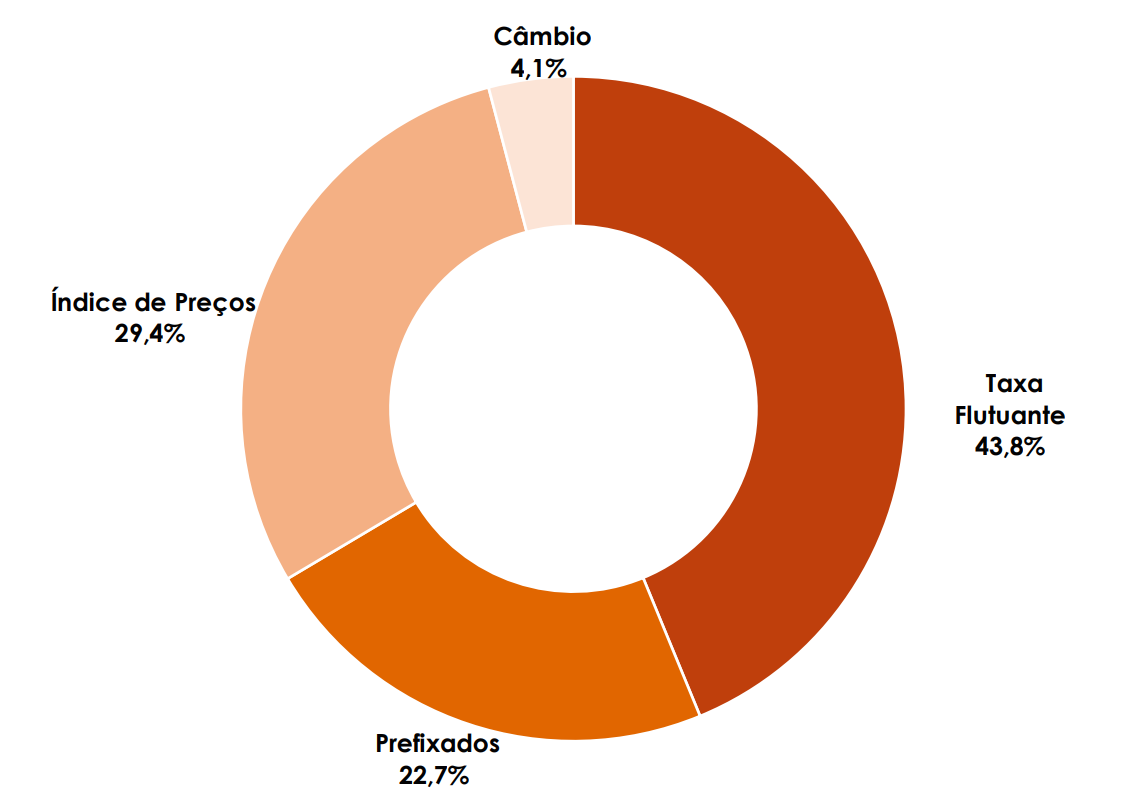

Vamos analisar a composição da dívida no mês de maio de 2024.

Fonte: Tesouro Nacional

Cerca de 10 anos atrás, esse cenário era totalmente diferente. O percentual da taxa flutuante estava abaixo de 20% e a discussão na época era inclusive sobre a possibilidade de limitar a emissão de dívida indexada à Selic. Se pensarmos em termos de condução da política monetária é evidente que uma menor indexação gera maior flexibilidade para o Banco Central. Porém, para que isso seja possível, é necessário que o governo brasileiro passe credibilidade em relação a condução da economia, mostrando comprometimento em relação às contas públicas, determinação no controle da inflação e no crescimento do país. Afinal, caso o investidor tenha desconfiança, dificilmente aceitará ficar exposto somente às taxas pré-fixadas.

Vamos fechar esse parênteses e voltar especificamente sobre o funcionamento e características do mercado de títulos públicos! Teoricamente, são os ativos de menor risco para o investidor, devida a baixíssima probabilidade de calote. Essa é a primeira e mais importante vantagem de investir nesse mercado, porém existem outras, como: i) ausência de taxa de administração; ii) ausência de come-cotas como em fundos multimercados; iii) diversificação - o investidor pode comprar títulos pré-fixados, indexados a inflação e indexados a Selic, além de vencimentos diversos; iv) possibilidade de comprar apenas uma fração do título; v) liquidez diária.

Com relação a compra fracionária, o investidor pode comprar 1% do título, respeitando o valor mínimo de R$ 30. Dessa forma, o Tesouro Nacional busca atingir um número maior de poupadores. Para saber exatamente o valor mínimo de um título, o investidor deve se atentar que o valor deve ser múltiplo de 1%. Por exemplo, vamos imaginar que um título custe R$ 893,27. Até 3% desse título, o valor de investimento fica abaixo de R$ 30, portanto, o mínimo para comprar esse título será 4% (4% x R$ 893,27 = R$ 35,73).

Sobre o último ponto citado como vantagem, tanto as aplicações quanto os resgates podem ser realizados diariamente entre 9h30 e 18h. Nesse caso, as taxas consideradas serão as do exato momento da operação. Para as operações realizadas entre 18h e 5h ou nos finais de semana, serão consideradas as taxas da abertura do próximo dia útil. Vale ressaltar também que o mercado fica em manutenção no período de 5h às 9h30 da manhã. E quanto a disponibilidade dos recursos em caso de resgates? Nesse caso, para resgastes em dias úteis entre 9h30 e 13h, os recursos serão disponibilizados a partir de 13h do mesmo dia. Caso a solicitação ocorra após às 13h, somente no dia útil seguinte a partir do mesmo horário. No caso de pagamento dos juros (cupons) ou resgates por vencimento do título, os recursos são disponibilizados no mesmo dia a partir das 13h também.

A compra de títulos pode ocorrer tanto no mercado primário quanto secundário. No primário, o investidor compra diretamente do emissor e são basicamente dois ambientes para isso, o mercado de ofertas públicas através dos leilões (o qual o investidor pessoa física não tem acesso de forma direta) e através do Tesouro Direto. Para realizar o investimento, basta que o investidor realize o cadastro em uma das instituições financeiras habilitadas e realize as compras através do site da instituição ou através do próprio site do Tesouro Direto. Recomendo fortemente que o investidor busque uma instituição que não cobre nenhuma taxa. O leitor pode conferir no seguinte aqui.

A única taxa que o investidor realmente não consegue fugir é taxa de custódia de 0,2% sobre o volume total cobrado pela B3 (BVMF:B3SA3), sendo metade cobrado em janeiro e o restante em julho. Caso o investidor venda os títulos antecipadamente, será cobrado nesta data em específico. Desde meados de 2020, não incide a taxa de custódia em investimentos de até R$ 10.000,00 no Tesouro Selic (LFT). Caso a aplicação seja maior do que esse valor, a taxa incide sobre a diferença sobre esse montante. Por exemplo, se o valor for de R$ 100 mil, a taxa incidirá sobre o montante de R$ 90 mil. É importante que o investidor tenha o valor disponível em sua conta da corretora ou banco habilitado na cobrança da taxa de custódia. Caso isso não ocorra, duas coisas podem acontecer: i) cobrança de juros diariamente; ii) venda de ativos para cobrir o saldo devedor.

Não podemos esquecer também do imposto de renda sobre o ganho de capital auferido no momento da venda ou vencimento do título e do IOF. Neste último, há incidência apenas se o resgate ocorrer nos primeiros 30 dias de investimento, de forma decrescente, sendo no primeiro dia uma taxa de 96% sobre o rendimento, no vigésimo nono dia uma taxa de 3% sobre o rendimento e, a partir daí, não há mais incidência de IOF. Já o imposto de renda sobre o ganho de capital segue a seguinte tabela regressiva: 22,5% até 6 meses; 20% de 6 meses a 1 ano; 17,5% entre o primeiro e segundo ano e 15% a partir do segundo ano. A cobrança é automática e realizada pela própria instituição financeira.

No mercado secundário, o investidor adquire o título de outro investidor, ao invés de adquirir diretamente do emissor. A negociação ocorre via mesa de operações com a corretora e, inclusive, algumas corretoras disponibilizam via plataforma essa opção. Aa vantagens são: i) isenção da taxa de custódia da B3; ii) disponibilidade de títulos indisponíveis no Tesouro Direto; iii) possibilidade de aplicações acima de R$ 1 milhão por mês; iv) possibilidade de aplicação por parte de pessoa jurídica. Já as desvantagens incluem os seguintes pontos: i) não há possibilidade de compra fracionária; ii) provável spread cobrado pela instituição financeira; iii) não há uma consolidação da carteira com os títulos do Tesouro Direto. O investidor deve ficar atento e comparar as taxas passadas pelos assessores financeiros no mercado secundário com as presentes no Tesouro Direto e assim inferir o spread cobrado pela instituição financeira.

Os principais títulos disponíveis para compra são:

-

LTN – Tesouro Prefixado

-

NTN-F – Tesouro Prefixado com Juros Semestrais

-

LFT – Tesouro Selic

-

NTN-B – Tesouro IPCA+ com Juros Semestrais

-

NTN-B Principal – Tesouro IPCA

Percebam que relatei dois nomes para cada título. Anteriormente, há alguns anos, tínhamos apenas LTN, NTN-F, LFT, NTN-B e NTN-B principal. A mudança ocorreu para facilitar o entendimento de novos investidores. De certa forma, o Tesouro Nacional está tentando democratizar mais o mercado de títulos púbicos, captando investidores que não tenham conhecimento no mercado de capitais. Dito isso, vamos caracterizar cada um desses títulos:

-

LTN: título 100% pré-fixado. O investidor só tem a garantia de receber exatamente a taxa contratada caso carregue o título até o vencimento. Caso contrário, ficará sujeito ao risco de mercado (assunto abordado na coluna anterior).

-

NTN-F: a diferença para a LTN é que esse título paga juros (cupons) semestralmente. A taxa de cupom é de 10% ao ano.

-

LFT: título 100% indexado à Selic. A remuneração vem acrescida de um deságio ou ágio, porém normalmente esse valor é relativamente pequeno e não afeta tanto o risco do investidor.

-

NTN-B Principal: título indexado ao IPCA acrescido de uma taxa pré-fixada. Nesse caso, o investidor também só tem a garantia de receber exatamente a taxa contratada caso carregue o título até o vencimento. Caso contrário, ficará sujeito ao risco de mercado.

-

NTN-B: idêntico ao anterior, porém paga cupons semestralmente. A taxa de cupom é de 6% ao ano.

Caro leitor, na próxima coluna falarei sobre a precificação de cada um dos títulos e vou comparar os preços encontrados com os apresentados no site do Tesouro Direto. Além disso, abordarei como fatores macroeconômicos podem afetar curva de juros e, consequentemente, o preço de cada um deles. Como de costume, caso tenha ficado alguma dúvida em relação ao assunto, fico à disposição por e-mail. Até a próxima!

* Raphael Moses Roquete é Doutor e Mestre em Administração (ênfase em Finanças) pelo Instituto COPPEAD de Administração - UFRJ. Professor do Instituto COPPEAD de Administração, da UFRJ. Raphael pode ser encontrado em raphael.moses@coppead.ufrj.br