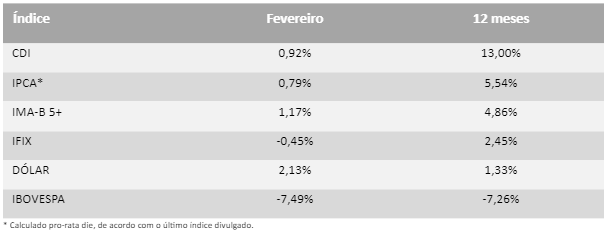

Fevereiro foi o segundo mês consecutivo de 2023 com variação negativa para o IFIX. Os fundos imobiliários, representados pelo índice da B3 (BVMF:B3SA3), variou negativamente -0,45%, porém apresenta uma performance positiva de +2,45% nos últimos 12 meses. Já o Ibovespa, apresentou um cenário bem mais negativo em fevereiro, com variação de -7,49% e de -7,26% no acumulado dos últimos 12 meses. O dólar, por sua vez, valorizou +2,33% em relação ao real em fevereiro, enquanto o IMA-B 5+ apresentou uma variação positiva de +1,17%. Nos últimos 12 meses, o índice que representa os títulos de emissão do Tesouro Nacional indexados ao IPCA com prazo de vencimento superior a 5 anos, apresenta uma valorização de +4,86%, porém bem aquém do resultado do CDI, que no mesmo período rentabilizou +13,00%.

O cenário internacional ditou o tom negativo dos investidores tanto para os mercados de ações, quanto para os mercados de juros. A economia americana continua apresentando forte resiliência, com os indicadores divulgados em fevereiro da atividade econômica e do mercado de trabalho, surpreendendo positivamente e com os índices de inflação surpreendendo pelo lado negativo. Isso tem levado a uma revisão dos economistas e analistas para o processo deflacionário buscado pelo banco central americano - Fed. A expectativa agora é que o ciclo da política monetária contracionista permaneça por mais tempo, mesmo que o Fed tenha mais uma vez diminuído o ritmo de alta da taxa de juros de referência, equivalente a Selic no Brasil, para 0,25% a.a. na última reunião dos seus diretores. Com isso, é esperado que a taxa de juros por lá alcance um nível que anteriormente era difícil de imaginar, com alguns analistas projetando um intervalo entre 5,50% e 6,00% a.a., patamar de juros que há muito tempo não se via na maior economia do mundo.

Esse cenário faz com que em todo o mundo haja um ajuste em relação ao prêmio de risco demandado pelos investidores, que buscarão uma remuneração maior para alocar recursos em outras economias, principalmente aquelas consideradas mais complexas por conta do cenário político ou fiscal, como é o caso de vários países considerados emergentes, entre eles o Brasil. Não a toa, o COPOM, Conselho Monetário do Banco Central do Brasil, em reunião realizada na primeira semana de fevereiro, manteve a Selic em 13,75% a.a. e sinalizou que deve manter a taxa de juros de referência da economia brasileira em um patamar restritivo por mais tempo. Essa sinalização não foi bem recebida por alguns membros do atual Governo Federal, entre eles o próprio presidente Lula, que passaram a atacar a lei que determinou a independência do Banco Central em relação ao Poder Executivo e o seu presidente, Roberto Campos Neto, gerando mais desconfiança em relação ao compromisso do atual governo com a agenda de responsabilidade fiscal e fazendo com que houvesse uma forte alta das taxas de juros de longo prazo.

Para os FIIs, esse ambiente negativo continua pressionando as cotações, principalmente dos fundos de tijolo, ou seja, aqueles que investem diretamente em imóveis, pois são os mais diretamente influenciados pelo desempenho da economia e tendem a ser mais impactados pelas taxas de juros e índices de preços em níveis elevados. Essa situação caminhará para uma reversão, na medida em que seja apresentada pelo Governo Federal uma âncora fiscal crível, dando respaldo ao compromisso com as contas públicas, o que deverá abrir um espaço natural, não forçado, para a queda das expectativas de inflação e taxa de juros, favorecendo a impulsionar os fundos imobiliários que hoje são negociados com grande desconto em relação ao valor patrimonial e/ou custo de reposição dos seus ativos.