Este artigo foi escrito exclusivamente para o Investing.com

A ata do Fed teve efeito passageiro. Tudo indica que os investidores não viram surpresas no documento, pelo menos com base no rali inicial das ações nas duas horas finais de negociação de 17 de fevereiro. Mas a ata pode ter sido mais “hawkish” (rígida) do que pareceu, a julgar pelo comportamento dos títulos, jogando para baixo as taxas nominais, juntamente com as expectativas de inflação.

Diante da redução das expectativas de uma alta de 50 pontos-base após a divulgação da ata, a questão mais relevante é: qual a importância disso? Porque o documento aparentemente deixou claro que o Fed vai elevar os juros e já está planejando reduzir o tamanho do seu balanço.

Levando o Fed a sério

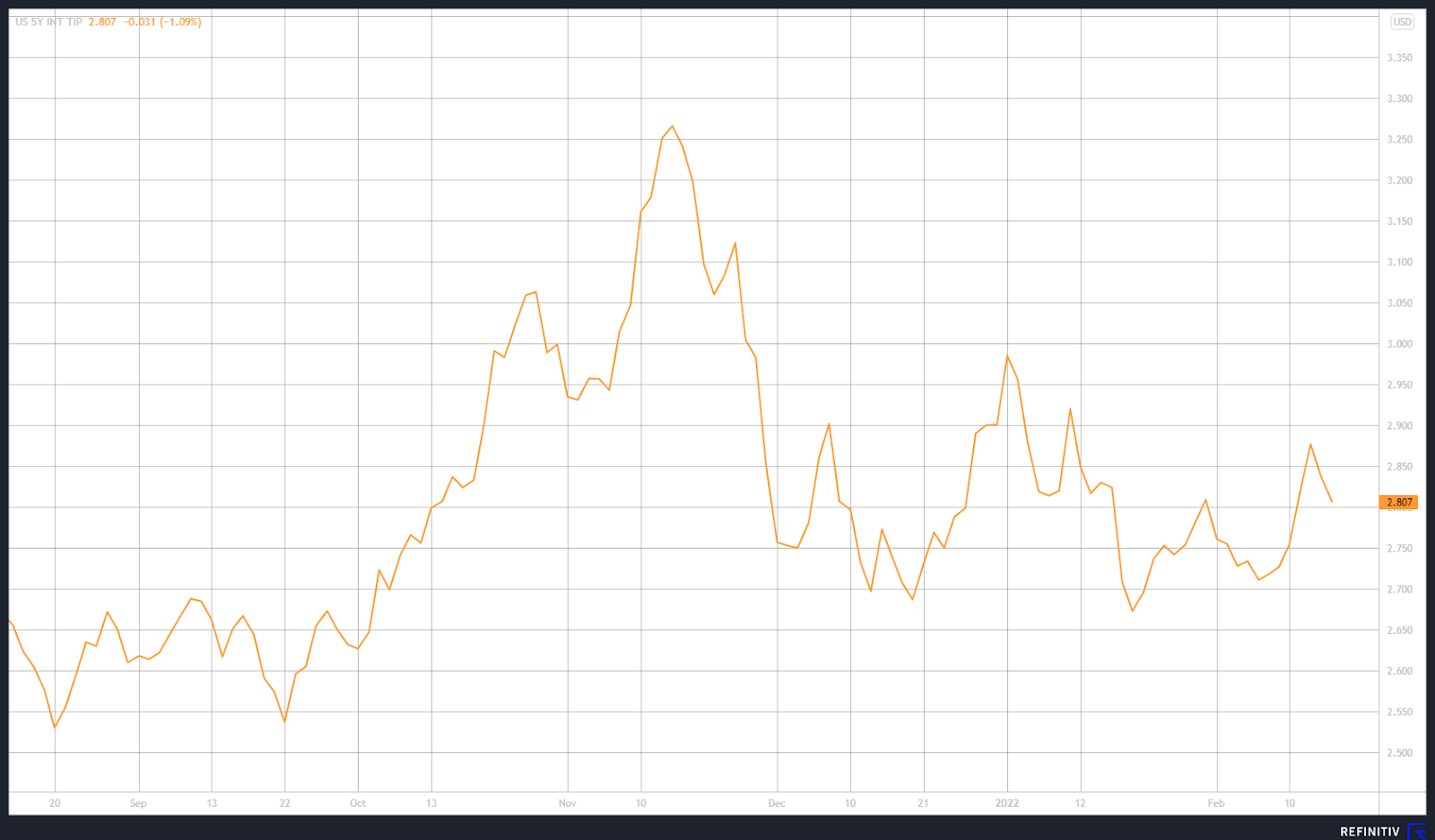

Assim que a ata do Fed foi divulgada, as expectativas de inflação começaram a cair, depois de terem subido de forma constante e de a leitura do índice de preços ao consumidor (IPC) sair mais forte do que o esperado em 10 de fevereiro. Após o relatório do IPC, as expectativas de inflação implícita das notas TIP de 5 anos foram reprecificadas para cima, saltando de 2,72% para 2,78%. Tais expectativas continuaram em alta, alcançando quase 2,91% em 15 de fevereiro. Essa foi a maior leitura da inflação desde o início de janeiro.

Apesar da queda recente dessas expectativas, seu declínio se acentuou após a divulgação da ata, derrapando de 2,86% para cerca de 2,79%. O forte declínio pode indicar que o mercado de títulos acredita que o Fed está falando sério em elevar os juros e enxugar seu balanço para combater a inflação.

Crescimento será prejudicado com isso?

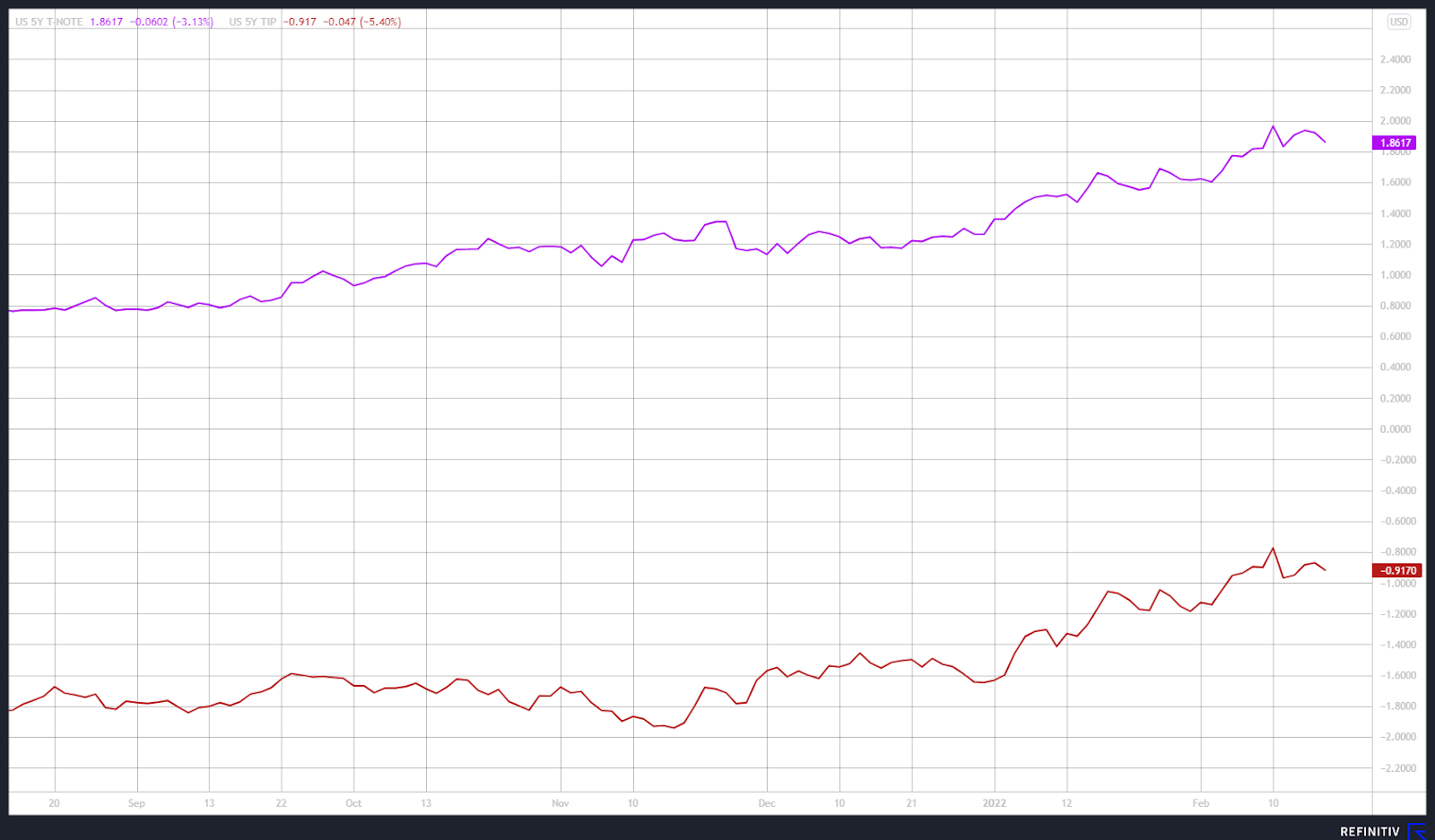

Ao mesmo tempo em que isso nos diz que os mercados levaram a sério a ata, a forma como essas expectativas inflacionárias estão caindo pode ser reveladora, na medida em que as taxas nominais as estão puxando para baixo. Isso pode sinalizar que as expectativas inflacionárias estão caindo porque os investidores acreditam que o Fed fará um aperto excessivo, desacelerando drasticamente o crescimento econômico nos EUA.

Se as expectativas inflacionárias caírem devido às preocupações com um excesso de aperto do Fed e a desaceleração da economia, isso provavelmente fará com que a curva de juros continue achatada, com as taxas mais curtas subindo mais do que as mais longas.

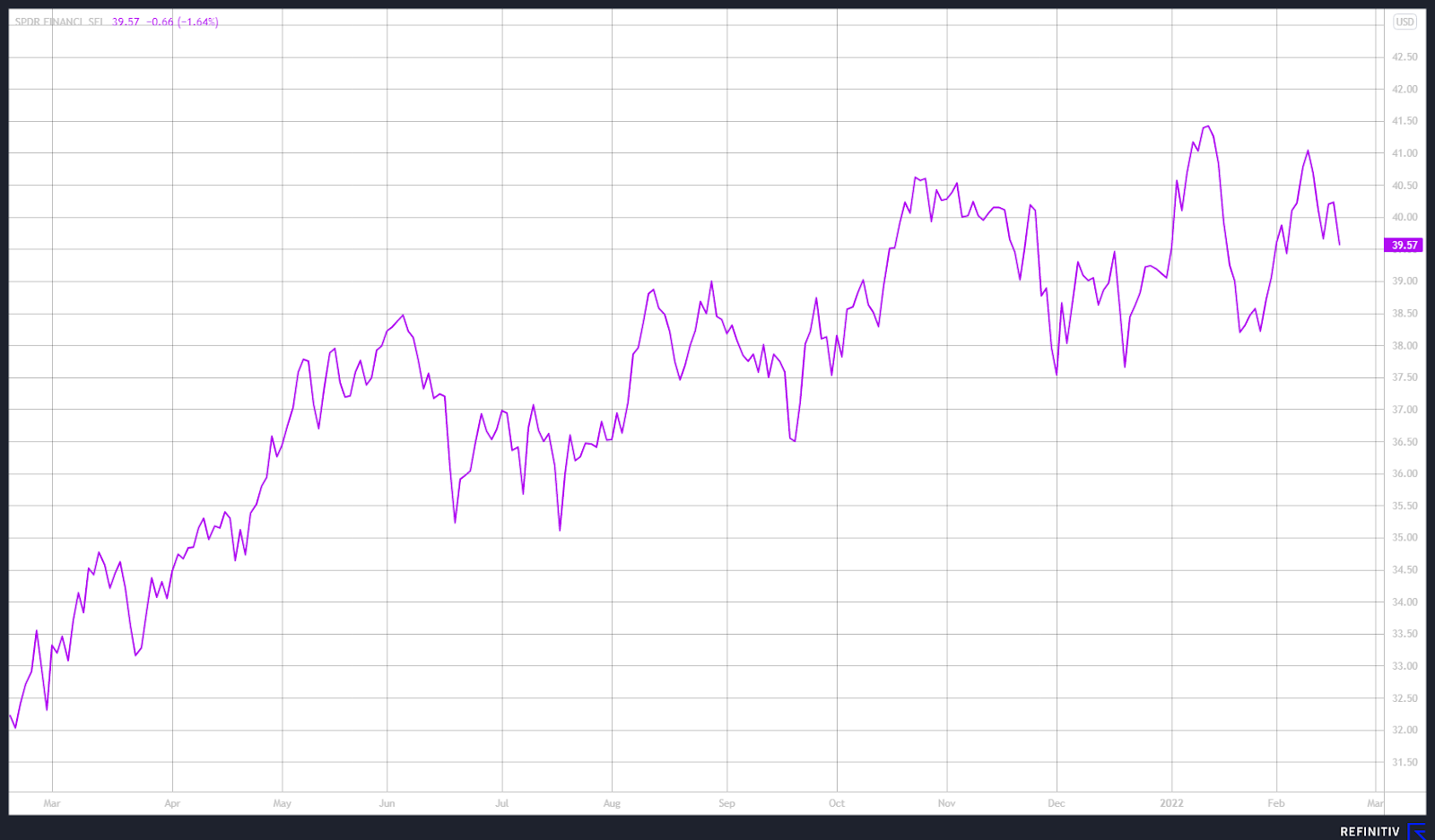

Embora os bancos sejam um dos potenciais grupos beneficiários da alta de juros, isso pode ser compensado por preocupações com um crescimento econômico mais fraco e o achatamento da curva de juros. Dessa forma, as ações bancárias podem ter baixo desempenho se essa se tornar a mentalidade consensual entre os investidores.

Buscando sinais

É essencial ficar atento à forma como os mercados interpretarão o futuro da política monetária do Fed, não apenas em relação aos bancos, mas também às ações como um todo. Se a percepção começar a se inclinar mais para um aperto excessivo do Fed, provocando uma desaceleração bastante severa da economia americana, o resultado pode acabar afetando as ações em seu conjunto. Com base na previsão GDPNow do Fed de Atlanta, o crescimento do 1º tri será de 1,3%. O Fed não pode se dar ao luxo de desacelerar demais a economia sem correr o risco de provocar uma recessão.

As próximas semanas, até a reunião de 16 de março de política monetária do Fed, serão críticas para digerir o pensamento do mercado. Se as expectativas inflacionárias continuarem caindo por causa das taxas nominais menores e os bancos enfrentarem dificuldades, isso seria uma indicação bastante clara de que o mercado está ficando realmente preocupado com um possível dano à economia provocado pela reação do Fed no controle da inflação.