A performance do Magazine Luiza (SA:MGLU3) no mercado de capitais tem decepcionado os investidores. Nos últimos 12 meses, os papéis desvalorizaram -81,21 por cento, com as perdas se estendendo no fechamento da última sexta-feira, 27. As ações da varejista caíram -1,47 por cento, a 4 reais.

E o que provocou essa virada de trajetória em um dos cases mais famosos da bolsa brasileira?

Atribuo a queda do ativo a um combo de situação fiscal frágil + efeitos da Covid-19 na economia + incertezas em relação às eleições, além da expectativa para a inflação e, consequentemente, para os juros brasileiros, que já não era positiva. Depois do conflito entre Rússia e Ucrânia, a situação ficou ainda mais complicada.

Além disso, aspectos intrínsecos ao seu negócio, como o elevado nível de competição no varejo generalista brasileiro, principalmente no online, devido à entrada das companhias asiáticas no mercado (Shopee, AliExpress e Shein), e também o erro pontual na gestão de estoques (que está obrigando a empresa a realizar relevantes liquidações), elevam os gastos com marketing e pressionam a receita da empresa.

Aquisições ainda não estão na conta

No 1º trimestre de 2022, a rede de lojas e e-commerce da empresária Luiza Trajano reportou um prejuízo líquido de 161 milhões de reais, contra lucro de 258 milhões de reais no mesmo período do ano passado.

Embora a companhia tenha reportado números melhores do que os esperados pelo mercado, a empresa vem perdendo fôlego na Bolsa.

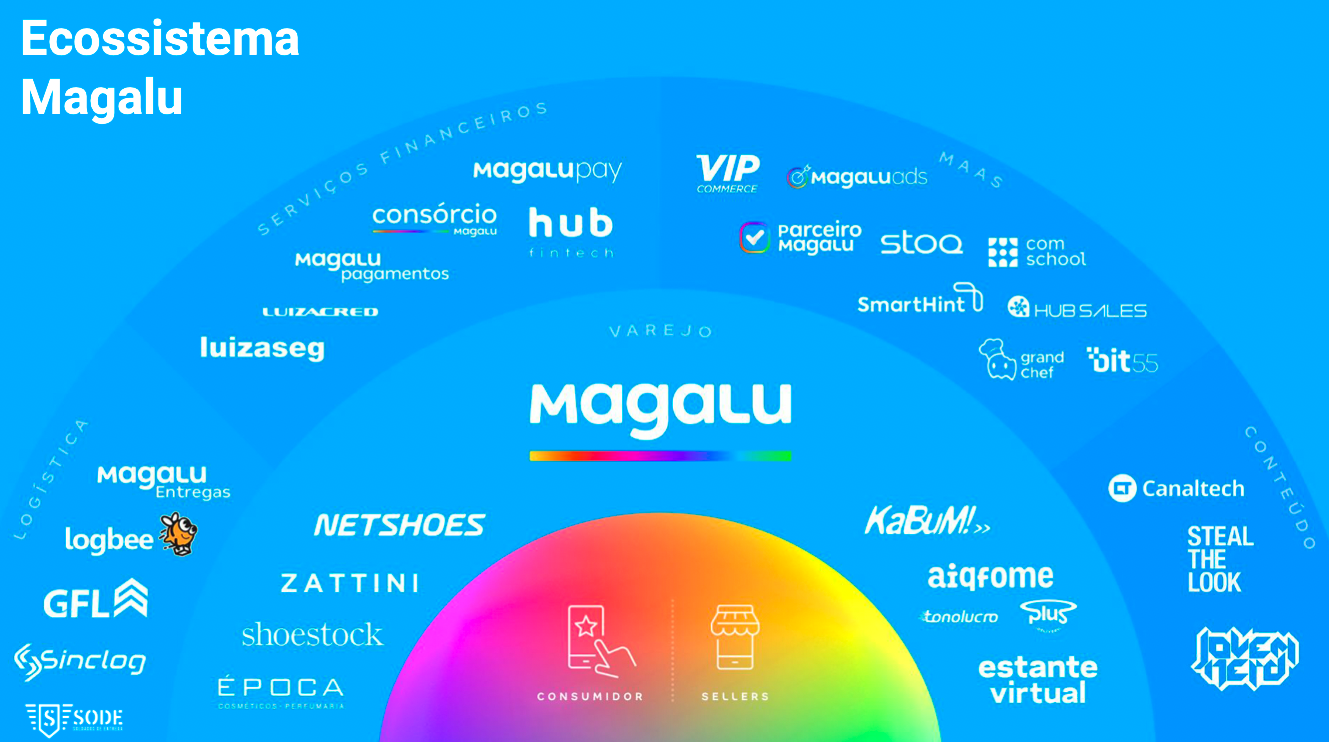

Os últimos resultados do Magalu demonstram que a companhia está entregando um excelente trabalho em relação aos seus cinco pilares fundamentais de crescimento: o crescimento exponencial do 3P (marketplace), as novas categorias (de produtos vendidos), o Super App, a Entrega mais rápida e o MaaS (Magalu as a Service, no qual a empresa vende serviços financeiros, logísticos, de marketing etc. para os sellers em sua plataforma).

Ecossistema Magalu. Fonte: Magazine Luiza

Ao todo, foram 20 aquisições em apenas dois anos. Agora, vemos que a empresa está focada em integrar tudo isso em sua estrutura e principalmente em seu aplicativo, capturando os ganhos com as sinergias e potencializando o crescimento dos negócios incorporados ao seu ecossistema.

Principais riscos

O Magalu está valendo 27,5 bilhões de reais na bolsa atualmente, o que representa 241x seu lucro ajustado. Isso pode parecer muito, mas é preciso levar em consideração que a margem de lucro da empresa está extremamente comprimida.

Para você ter uma ideia, em 2021, a margem líquida foi de apenas 0,32 por cento. Como referência, em 2019, antes do cenário começar a virar, a companhia entregou uma rentabilidade líquida de 2,54 por cento.

Com a receita atual e a margem de 2019, o lucro da companhia já seria de 900 milhões de reais. Multiplicando sua receita por 2x, avaliamos que o Magalu seria capaz de entregar 1,8 bilhão de reais de lucro, o que a faria negociar com um múltiplo de Preço/Lucro de 15x (média histórica da nossa bolsa).

Considerações finais

Dado tudo que a empresa tem feito em relação ao seu planejamento estratégico, pensando no longo prazo, daqui a 5-10 anos, o crescimento esperado implícito nos múltiplos atuais da empresa não é algo tão fora da realidade assim.

Contudo, por enquanto, faz mais sentido esperar por sinalizações concretas de mudança desse cenário antes de montar uma posição na empresa, mesmo que às custas de abrir mão de parte do movimento inicial de alta quando o humor do mercado em relação ao Magalu mudar.

À medida que o preço da ação cai, consideramos que essa empresa espetacular vai se tornando uma oportunidade de investimento cada vez mais interessante. Porém, essa oportunidade pode ficar ainda mais interessante se o cenário atual for mantido.

Recomendação: Fique de fora de MGLU3.