“O jeito Peter Lynch de investir”, escrito pelo próprio gestor de recursos e por John Rothchild, é um dos vários livros sobre investimentos que considero extremamente instrutivos. Contudo, quando li a obra pela primeira vez, me deparei com um item no capítulo 17 que me deixou surpreso: “O efeito batida de tambor”. Resumidamente, nesse item, Lynch explica que os investidores, profissionais e amadores, são impactados por mensagens contagiantes repetidas à exaustão pelos meios de comunicação (principalmente nos Estados Unidos). Na maioria das vezes, essas mensagens não são plenamente compreendidas pelas pessoas, mas ainda assim continuam sendo repetidas por todos (daí a denominação “batida de tambor”). Nesse ponto, ele cita que havia uma “batida de tambor” em relação ao suprimento de moeda M1 nos Estados Unidos (não se trata do momento atual, o livro originalmente foi escrito em 1989). Em minha primeira leitura, fiquei com a impressão que Lynch acreditava não ser relevante ao investidor o conhecimento dos agregados monetários.

A razão da minha surpresa ao ler esse trecho foi justamente pelo fato de eu, particularmente, considerar o comportamento do M1 uma informação extremamente relevante para as decisões de investimento, principalmente no momento atual. Mas afinal de contas, o que é o M1?

Segundo o Banco Central do Brasil [ii]: "O M1, gerado pelas instituições emissoras de haveres monetários, corresponde à soma do papel-moeda em poder do público e dos depósitos à vista". O papel moeda em poder do público é o total de dinheiro emitido, no formato de cédulas e moedas metálicas, menos os encaixes (reservas) em moeda corrente dos bancos comerciais e do banco central. Os depósitos à vista, também denominados “moeda escritural” representam a soma dos valores em conta corrente dos clientes nos bancos comerciais (que incluem todas as instituições financeiras autorizadas a receber depósitos à vista, como a Caixa Econômica Federal, os bancos comerciais e algumas cooperativas de crédito). Em outras palavras o M1, ou "Meio de Pagamento Restrito" é a oferta de moeda em uma economia.

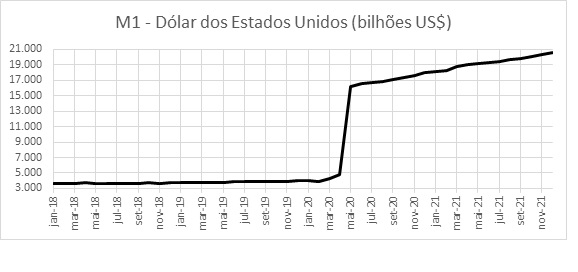

No caso dos Estados Unidos a definição é semelhante. Segundo o Federal Reserve [iii], “M1 is the sum of currency held by the public and transaction deposits at depository institutions”, o que pode ser traduzido como: M1 é a soma do papel moeda em poder do público com os depósitos à vista nas instituições depositárias. A figura abaixo apresenta a evolução da oferta de moeda (M1) nos Estados Unidos desde o início de 2018:

Fonte: Elaboração própria a partir de dados do FRED [iv] (Federal Reserve Bank of St. Louis)

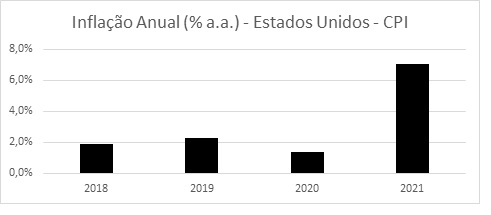

Observando o gráfico podemos verificar o impressionante aumento na oferta monetária do dólar dos Estados Unidos, ocorrida a partir de abril de 2020, como uma das respostas à crise do COVID-19. De fato, o M1 ultrapassou a barreira dos US$ 20 trilhões, inundando tanto os mercados de bens e serviços como os mercados financeiros com liquidez extrema. Os impactos do forte aumento nos meios de pagamento sobre a inflação de bens e serviços e sobre os preços dos ativos financeiros é tema de intenso debate, não apenas nos Estados Unidos, mas no mundo todo, uma vez que o dólar tende a fluir para mercados financeiros de diversos países. A figura abaixo apresenta a inflação ao consumidor nos Estados Unidos (CPI – Consumer Price Index) nos últimos quatro anos:

Fonte: Elaboração própria a partir de dados do FRED [v] (Federal Reserve Bank of St. Louis)

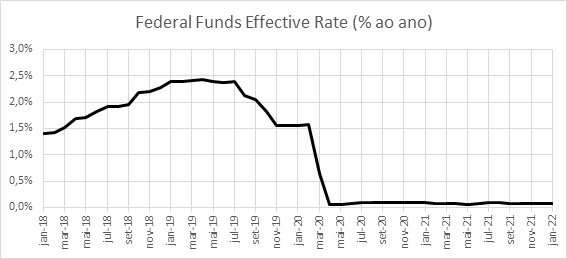

Assim como na maioria das economias do mundo (incluindo o Brasil), a inflação ao consumidor nos Estados Unidos foi consideravelmente elevada, levando preocupação aos bancos centrais e a intensos debates sobre os rumos da política monetária a ser adotada pelo Federal Reserve (FED, o banco central dos Estados Unidos) em função desse contexto. Contudo, as taxas de juros nos Estados Unidos ainda não entraram em ciclo de elevação, conforme podemos observar na figura abaixo:

Fonte: Elaboração própria a partir de dados do FRED [vi] (Federal Reserve Bank of St. Louis)

Apesar disso, na última reunião do FOMC (Federal Open Market Committee) em 25 de janeiro de 2022, o banco central dos Estados Unidos informou que iniciará uma redução nos programas de compras de ativos a partir de março de 2022, e sinalizou prováveis elevações nas metas para a taxa de juros (Federal Funds Rate) no ano de 2022, em função da inflação estar se mostrando persistente (há um grande debate nos EUA sobre a inflação atual ser transitória ou persistente).

CONFIRA: Projeção da taxa de juros do Federal Reserve

A elevação da taxa de juros nos EUA tem um impacto importante sobre a economia mundial, e um ciclo de elevação nos juros pode desencadear crises financeiras. Em 2008, vários analistas do mercado financeiro utilizaram o termo “Momento Minsky" [vii], para indicar a situação em que uma elevação nas taxas de juros após um longo ciclo de baixa gera dificuldades no cumprimento dos compromissos de dívidas anteriormente assumidas, e como consequência a potencial eclosão de uma crise financeira generalizada.

Dessa forma, o momento é extremamente delicado para as autoridades monetárias estadunidenses. Por um lado, a inflação vem se mostrando um problema efetivo, exigindo a adoção de uma política monetária contracionista. Por outro lado, grande parte dos ativos financeiros, especialmente nos Estados Unidos, estão em suas máximas históricas e parte substancial das empresas dependem fortemente de crédito e empréstimos para a realização de suas atividades. Assim, uma elevação nos juros tem o potencial de causar um abalo nos mercados financeiros, em um momento em que a economia mundial não está totalmente recuperada da crise do COVID-19.

Para o mercado financeiro brasileiro, especialmente para as ações, essas decisões têm impacto importante. Apesar de alguns analistas mostrarem uma correlação positiva entre a elevação dos juros nos EUA e os preços dos ativos brasileiros em determinados momentos no passado, como nos anos 1990 e 2000, em geral a elevação nos juros representa uma redução na liquidez global, o que tende a diminuir os fluxos internacionais de capitais.

No momento atual, contudo, alguns gestores de recursos nos EUA (por exemplo Jeremy Grantham [viii]) consideram que os ativos financeiros nos Estados Unidos estão sobrevalorizados, muitos em suas máximas históricas. Por outro lado, acreditam existirem ativos financeiros com preços bastante atrativos nos mercados emergentes. Dessa forma, é possível que gestores de recursos estejam procurando oportunidades de investimentos em mercados fora dos EUA, o que poderia movimentar vultosos recursos em direção dos mercados financeiros nos países emergentes, especialmente se houver uma perspectiva de redução brusca nos preços dos ativos norte-americanos. Por outro lado, devemos lembrar que estamos vivendo um momento único, e as situações do passado podem não ser um bom guia para as decisões que envolvem o futuro.

Infelizmente nos mercados financeiros, tudo é uma questão de probabilidade, não existem certezas. De fato, o momento atual mostra interessantes possibilidades de investimento nos mercados de ações de países emergentes, incluindo o Brasil. Contudo, o real impacto do ciclo de elevação dos juros nos EUA ainda é desconhecido. Não sabemos exatamente quais serão os próximos passos do Federal Reserve, tampouco quais serão as respostas dos agentes econômicos a essa mudança de postura do banco central. O fato é que o momento atual exige extrema atenção, pois grandes oportunidades (e riscos) surgem nos momentos de maior stress nos mercados.

Por essa razão, conhecer o significado dos agregados monetários e monitorar seu comportamento, bem como acompanhar o debate sobre inflação e juros, tanto aqui como nos Estados Unidos, é fundamental para o investidor em produtos financeiros de maior risco.

* Guilherme Ricardo dos Santos Souza e Silva é Economista, Doutor em Desenvolvimento Econômico e Professor Adjunto da UFPR.

Instagram: guilherme.economista

E-mail: gui.ric@outlook.com

[i] Lynch, Peter; Rothchild, John. O jeito Peter Lynch de investir. 2ª edição. São Paulo: Benvirá, 2019.

[ii] Nota Técnica do Banco Central do Brasil 48. Revisão Metodológica das Estatísticas de Meios de Pagamento. Brasília, 2018.

[iii] Board of Governors of the Federal Reserve System. Frequently Asked Questions (FAQs)

[iv] Board of Governors of the Federal Reserve System (US), M1. Federal Reserve Bank of St. Louis.

[v] Organization for Economic Co-operation and Development, Consumer Price Index: Total All Items for the United States. FRED, Federal Reserve Bank of St. Louis.

[vi] Board of Governors of the Federal Reserve System (US), Federal Funds Effective Rate. FRED, Federal Reserve Bank of St. Louis.

[vii] O termo “Minsky Moment” foi inicialmente utilizado para descrever a Crise da Rússia em 1998, fazendo referência ao economista Hyman Minsky e à Hipótese da Fragilidade Financeira.

[viii] Calling a Super Bubble: Front Row with Jeremy Grantham.