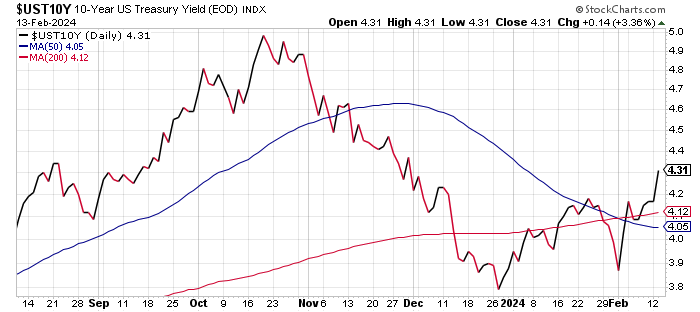

A taxa do título do Tesouro americano com vencimento em 10 anos teve forte alta ontem, depois que os dados de inflação ao consumidor de janeiro nos Estados Unidos vieram acima do previsto.

O resultado também levou o mercado a acreditar que o Federal Reserve (Fed, o banco central americano) vai demorar mais para reduzir a taxa básica de juros neste ciclo.

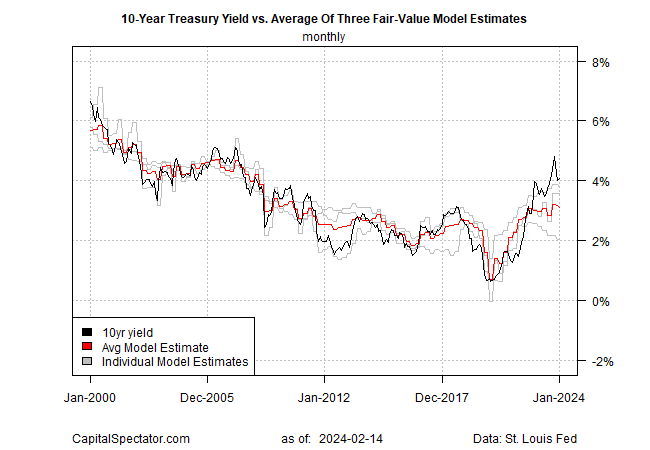

Porém, uma nova série de modelos de "valor justo" continua indicando que o rendimento de 10 anos está alto demais em relação às condições macroeconômicas.

O mercado de títulos, por sua vez, discorda, o que vem acontecendo há meses.

A forte alta no rendimento de 10 anos na terça-feira para 4,31% (13 de fevereiro) — o maior nível em quase três meses — reflete um desacordo que se agravou ontem.

Este é um bom momento para lembrar que, no curto prazo, o mercado pode e vai exagerar (para cima ou para baixo) os fundamentos, então é possível, talvez provável, que a estimativa de valor justo mais baixa para a taxa de 10 anos não se concretize tão cedo.

Modelos como os usados abaixo não são feitos para acertar o momento do mercado ou para especular no curto prazo, mas são úteis para definir a tendência das perspectivas das taxas.

Com base nisso, vários modelos baseados em macro sugerem que o rendimento de 10 anos ainda enfrenta resistência para subir.

Os dados mais recentes mostram que a taxa de mercado de 10 anos, a 4,31%, está mais de um ponto percentual acima da estimativa de valor justo de 3,12% para janeiro, com base na média de três modelos (definidos aqui).

Note, também, que esta estimativa de valor justo na faixa de baixa de 3% tem sido relativamente estável nos últimos meses. Em outras palavras, o cenário geral das condições macroeconômicas não mudou muito.

Enquanto isso, o mercado continua precificando a taxa de 10 anos com um prêmio em relação ao que uma versão da modelagem de valor justo sugere.

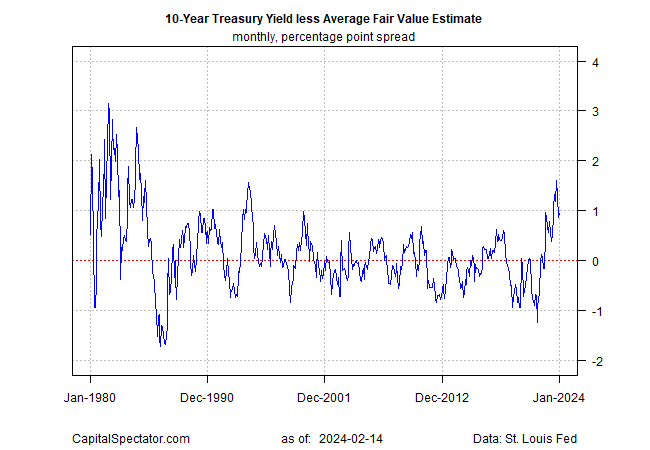

Isso não é incomum — como o gráfico acima nos mostra, o mercado rotineiramente entregou prêmios e descontos à estimativa média do modelo ao longo do tempo.

A corrida atual de prêmio é mais longa e dramática do que o normal, mas a menos que tenha havido uma mudança radical de regime em como o mercado interage com as condições macroeconômicas, é provável que a diferença incomumente ampla eventualmente se estreite.

Para uma visão mais clara de como esse desconto/prêmio evolui, o próximo gráfico abaixo acompanha a diferença entre o rendimento real de 10 anos e a estimativa média do modelo.

Note que o prêmio extremo de ultimamente recuou em janeiro. A questão é se as notícias de inflação de ontem e o pico do rendimento mudarão o cálculo e a tendência nos meses à frente.

Há várias razões para pensar que o rendimento de 10 anos permanecerá limitado pela estimativa de valor justo. Para começar, a desinflação continua, mesmo que não tenha sido óbvio no relatório de inflação de ontem.

Uma leitura mais ampla dos índices de inflação, incluindo várias medidas alternativas, sugere que, embora o declínio nas pressões inflacionárias esteja desacelerando, ele persistirá, embora de forma irregular.

Em resumo, uma corrida reflationária não parece provável, pelo menos não neste ponto. No entanto, a inflação persistente reajustou as expectativas do mercado sobre o quão rápido a inflação diminuirá dos níveis atuais e quão cedo o Fed começará a cortar as taxas de juros.

Em ambos os casos, o mercado recalibrou expectativas, e com razão. Mas ainda é prematuro decidir que a tendência de desinflação está morta e que o rendimento de 10 anos está configurado para uma reviravolta ascendente contínua.

O que mudaria essa perspectiva? Um aumento na estimativa média de valor justo e nas expectativas de inflação do consumidor para começar. Por enquanto, nenhuma dessas reversões apareceram nos números.

Na segunda-feira, o Fed de Nova York informou que as expectativas de inflação mediana dos consumidores ficaram estáveis e em níveis baixos em janeiro, por exemplo.

Porém, os dados do Índice de Preços ao Consumidor (IPC) de ontem podem indicar uma mudança para a reflação. Isso já ocorreu antes – especialmente em meados dos anos 1970. Uma análise ampla dos indicadores sugere que esse cenário não está se repetindo hoje.

Mas, se essa visão estiver errada, veremos as provas se acumularem nos dados de renda nos próximos dias e semanas. No entanto, a minha estimativa de risco calculado sugere que as chances ainda são pequenas de que uma nova onda de reflação tenha começado.