O mercado está de péssimo humor nos últimos dias!

Vimos o Ibovespa devolver totalmente os ganhos que havia conquistado no ano e o dólar voltar a negociar próximo a 5,40 reais.

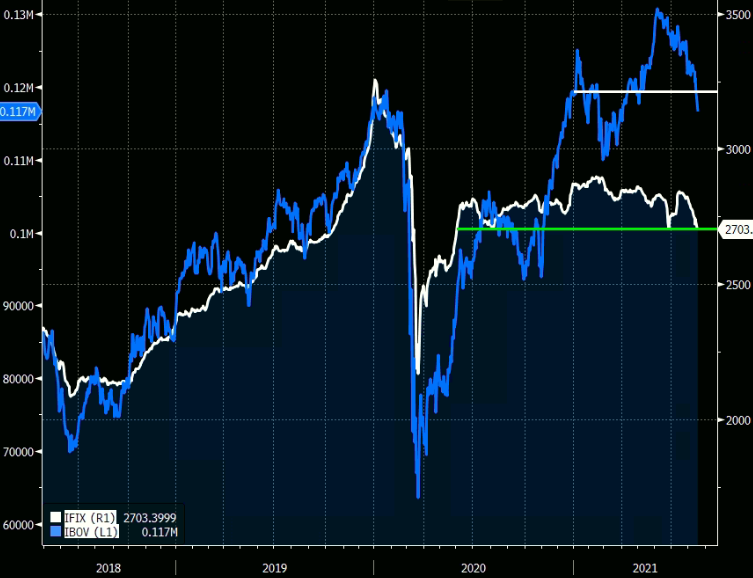

Com o IFIX não tem sido diferente, sendo que o índice voltou ao patamar de quando ainda havia o risco de tributação sobre os rendimentos dos FIIs.

É interessante pensar também que o IFIX está no mesmo nível de junho de 2020, quando ainda não tínhamos ideia de quando começaríamos a vacinar a população contra a Covid-19…

Enfim, fato é que o mercado não está para brincadeira, e isso tem preocupado os investidores (com razão).

Não por outro motivo, os jornais estão fazendo as suas apostas para tentar explicar os motivos das quedas. É crise no Oriente Médio, avanços da variante Delta, dados de atividade ruins vindos da China, rusgas vindas de Brasília e por aí vai…

Inflação alta e fiscal novamente em xeque

É sempre difícil explicar por que o mercado está caindo ou subindo. Até mesmo porque, via de regra, a piora do humor vem de uma soma de fatores, o que até pode ser o caso novamente.

Mas o que tem me preocupado mesmo é a piora do risco fiscal em um momento em que a inflação segue alta.

Explico melhor!

Como se sabe, a inflação persistente em meio à retomada do setor de serviços com o avanço da vacinação em massa vem preocupando o mercado e exigindo do BC uma postura cada vez mais contundente nas altas da Selic.

Se antes esperávamos uma alta da Selic até 5,5 por cento, hoje a realidade é bem diferente, sendo que o consenso das expectativas já está em algo mais próximo a 7,5 por cento.

Isso somado aos ruídos políticos vindos de Brasília e, principalmente, ao risco de deterioração do quadro fiscal – acentuado nas últimas semanas com a PEC dos precatórios e as tentativas do governo de elevar os gastos públicos sem contrapartidas –, vem adicionando cada vez mais incertezas ao cenário.

E você sabe como é: quanto maior a incerteza, maior é o prêmio exigido pelo mercado para investir!

Juro longo para cima

Não por outro motivo, a nossa taxa de juros prefixada de 10 anos (em laranja) está disparando nas últimas semanas, sendo que o mesmo não vem ocorrendo com nossos pares emergentes, como o México (branco) e Peru (amarelo).

O mesmo movimento vem ocorrendo com a taxa da NTN-B 2050 (Tesouro IPCA+ com juros semestrais 2050), que já se aproxima do patamar registrado no pior momento da pandemia…

Atualmente, o Brasil é um dos únicos países a assistir uma elevação acentuada do juro de longo prazo, e isso tem um impacto direto em todos os seus ativos de risco, como é o caso das ações e dos fundos imobiliários.

O que está em jogo?

As altas desses ativos nos últimos anos foram sustentadas por um grande fluxo de investidores que saíram da renda fixa em busca de uma remuneração mais atrativa.

Uma elevação dos juros longos, portanto, acaba sendo uma concorrência para a bolsa!

No caso das ações, a boa notícia é que a divulgação dos resultados do 2T21 tem apontado para bons níveis de rentabilidade por parte de muitas empresas, o que acaba tornando os múltiplos das suas ações ainda interessantes.

No entanto, a fase de praticamente todas as ações só subirem parece ter ficado para trás. A partir de agora, o que fará a diferença para o investidor será estar posicionado em empresas com boas perspectivas de resultados diante do cenário que se desenha.

No caso dos FIIs, temos visto uma importante melhora na dinâmica comercial de escritórios bem localizados e aumento do fluxo de pessoas nos shoppings – segmentos mais impactados pela pandemia e que vêm se recuperando com a abertura da economia.

E como esses ativos se recuperaram muito menos desde o auge da crise do ano passado, ainda há uma boa margem de segurança para o investimento, mesmo diante do recém-aumento do juro longo.

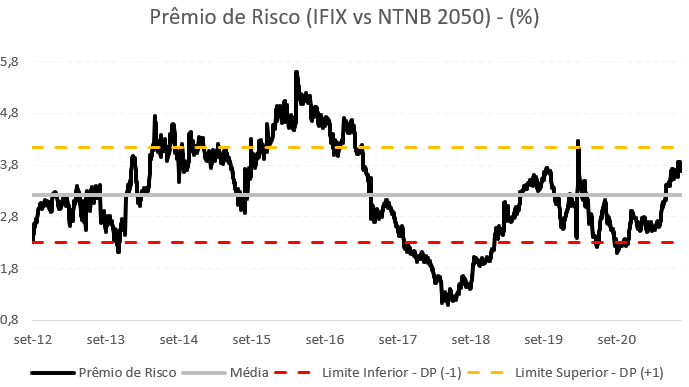

O gráfico abaixo, por exemplo, nos mostra que o prêmio de risco médio exigido pelos investidores para investir em FIIs como opção à NTN-B 50 ainda está bem acima da sua média histórica e em um patamar próximo ao atingido no auge da crise no último ano.

Isso significa, em outras palavras, que os preços médios dos fundos imobiliários ainda estão muito comprimidos no cenário atual frente à média histórica.

Conclusão

Embora as perspectivas possam ser positivas tanto para as ações quanto para os FIIs daqui em diante, a elevação dos juros longos é um sinal de alerta e deve ser acompanhada de perto pelo investidor.

Já passamos dezenas de vezes pelos mesmos riscos que temos visto se acentuarem nas últimas semanas, e que acabaram sendo resolvidos ao final do dia. Isso não significa, porém, que não devemos manter o sinal de alerta ligado.

Até mesmo porque também estamos nos defrontando com riscos inflacionários vindos de fora, como temos visto no caso dos EUA.

O momento não é para pânico, mas o cenário também não me parece o mais adequado para dobrar apostas.

Um abraço e até a próxima