|

É bom mostrar a ação vencedora para os amigos e se gabar de ganhar dinheiro no mercado acionário? Claro que é. Entrar numa empresa durante a sua abertura de capital, por exemplo, pode deixar você perdendo dinheiro sempre. Isso porque nem todas valem hoje o quanto eram avaliadas no dia de sua estreia. Neste texto, analisamos os três piores IPOs (Oferta Pública Inicial de Ações) de 2021 e que, até agora, têm perdas de mais de -80 por cento. A pesquisa leva em consideração a rentabilidade das ações desde o seu lançamento até o dia 26 de julho de 2022. Confira os piores IPOs: 1. Mobly (BVMF:MBLY3)Em primeiro lugar na lista de piores rendimentos está a Mobly (MBLY3), com um tombo de -89,5 por cento desde a oferta pública inicial de ações da companhia. Criada em 2011, a Mobly afirma ser referência em varejo do setor de móveis e decoração, mais especificamente móveis para faixas de renda das classes B,C,D.

|

|

Fonte: Mobly

|

|

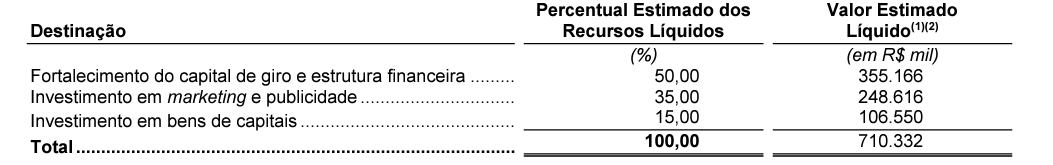

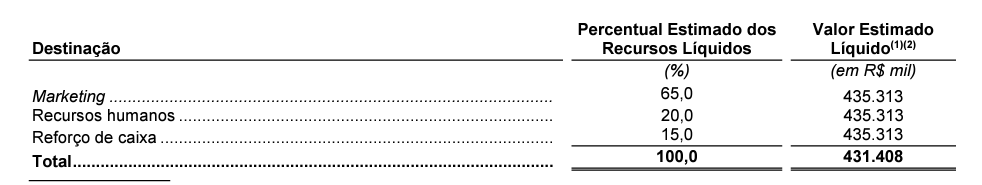

A oferta primária, com recursos que vão para o caixa da empresa, totalizou 778 milhões de reais. Na época, comentei que esses recursos ajudariam a empresa a “segurar o barco”, uma vez que tinham investido mais do que deveriam, mas sem obter o retorno esperado. Também apontamos que a Mobly precisava manter os investimentos em marketing em níveis mais altos para se diferenciar de seus pares e vender mais, além de investir em lojas e espaços físicos para crescer. Os resultados da Mobly em parte refletem os desafios do setor mobiliário, como o custo elevado para ampliação da sua rede de lojas físicas e centros de distribuição, o aumento nas campanhas de marketing e financiamento de fornecedores. Isso significa que, no momento, não vemos oportunidade de compra em MBLY3. Olhando para o ROE, que é para acionista, e ROIC, que é para acionista e credor negativo, avaliamos que a empresa não tem garantia de rentabilidade. Na ponta positiva, a ausência de dívidas e o caixa da empresa, ainda gordo em decorrência da capitalização recente no IPO. Vale mencionar que o mercado estima um Ebitda positivo apenas em 2023, mas, ainda assim, a empresa continuaria rodando em prejuízo. Com os custos aumentando, as vendas online, que até contribuem para os resultados da empresa, voltaram a recuar, e as lojas físicas ganhando força (o que vai exigir mais investimentos), mais dinheiro vai escorrendo pelo ralo. Negociando a 16x EBITDA para 2023, ou seja, o dobro da média da bolsa de valores atualmente, e com o crescimento ainda fraco, não vale a pena. Fique longe das ações de Mobly. 2. GetNinjasEm segundo lugar na lista de piores rendimentos está o GetNinjas (BVMF:NINJ3). Desde a estreia, a companhia amarga uma queda de -87,1 por cento. Da oferta total, que somou pouco mais de 550 milhões de reais, a companhia prometeu destinar 321 milhões de reais ao marketing. O restante seria para recursos humanos e reforço de caixa. |

|

Fonte: GetNinjas

|

|

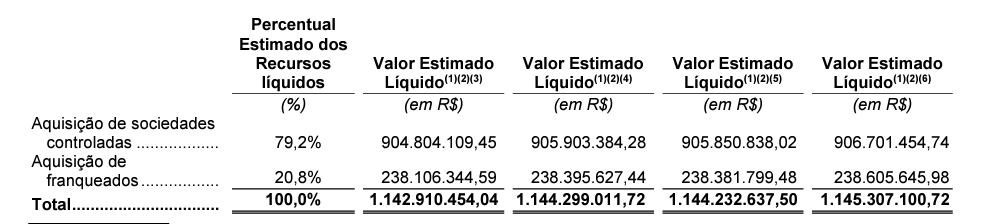

Como está a situação do Getninjas hoje? Igual à da Mobly: rodando com EBITDA negativo e no prejuízo. Ainda do lado negativo, destacamos que a empresa não é rentável, embora esteja otimizando as despesas de marketing e os custos de pessoas (que são altos). Do lado positivo, curiosamente, a empresa tem cerca de 290 milhões em caixa e equivalentes (ativos que são rapidamente transformados em dinheiro). Mas não se anime. O valor de mercado do GetNinjas é menor do que na na época de sua abertura de capital (1,02 bilhão de reais); atualmente, é de 132 milhões de reais. E ninguém sabe dizer quando a empresa vai voltar a se valorizar. Com os papéis sendo negociados abaixo do seu caixa, seria a oportunidade para sair às compras? Claro que não. A empresa é o que chamamos no mercado de “cash burn”, ou seja, queima muito dinheiro. Além disso, a estratégia não se comprovou ainda e, é claro, o acionista sofre por isso e a empresa fica com sua reputação abalada. Recomendamos que você fique de fora das ações da GetNinjas. 3. EspaçolaserA terceira maior queda entre os IPOs de 2021 até aqui é da rede de lojas de depilação Espaçolaser (BVMF:ESPA3). Até agora, a empresa registra desvalorização de -85,1 por cento. Na nossa visão, a empresa não tem um grande diferencial competitivo. Com um espaço de poucos metros quadrados e uma máquina de depilação a laser, avaliada em cerca de 20mil-30mil reais, você passa a competir com a Espaçolaser. Por esse motivo, além da necessidade de abrir franquias em todo o país para continuar crescendo – apesar de fácil e escalável, até certo ponto –, acreditamos que existem poucas barreiras de entrada (é fácil de replicar e disputar preço). Em setembro do ano passado, observamos que a ESPA3 havia entrado no radar de analistas e apresentamos os motivos para você não embarcar nessa canoa furada. No prospecto apresentado ao mercado, a Espaçolaser prometeu usar os 67 milhões captados na abertura de capital para comprar empresas controladas ou franqueadas – aqui o negócio começa a ficar cabeludo. |

|

Fonte: Espaçolaser

|

|

Não enxergamos com bons olhos que os recursos do IPO fossem investidos para recomprar franquias. Ou seja, a empresa abriu capital, comprou franquias, muitas de familiares, e isso, a nosso ver, deixa a governança em dúvida. Além disso, atualmente vendo as ações sendo negociadas a 2x lucros, você pode achar uma barganha, mas se observar os resultados do segundo e do terceiro trimestre de 2021, verá que não foram bons. Logo, o múltiplo dos últimos 12 meses ainda está bastante alto. A nossa expectativa é que a ação deve ficar ali em linha com o que o mercado espera, fechar o ano a 15x lucros, ou seja, o dobro da bolsa de valores, além de baixo crescimento e pouca visibilidade. Por fim, a empresa está agora em um processo de expansão acelerada, o que realmente impacta os resultados, mas a competição de redes regionais se mantém como uma preocupação. Dado o alto risco da operação, fique de fora. |