A recente cautela do Federal Reserve (Fed) - e do mercado - mostrou-se justificada, pois os dados de inflação nos EUA mais uma vez surpreenderam positivamente. Com as quedas nos preços ao consumidor aparentemente estagnadas, o mercado recalibrou suas expectativas para o ritmo dos futuros cortes de taxa após precificar agressivamente um cenário mais dovish no final do ano passado.

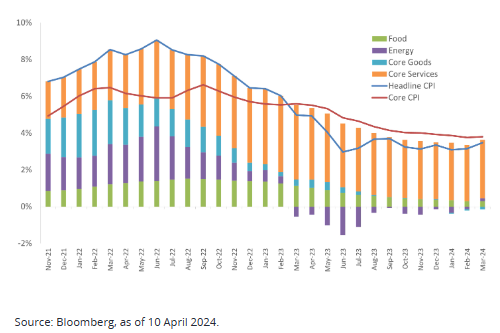

Os dados do índice de preços ao consumidor (IPC) dos EUA de março mostraram uma inflação apenas ligeiramente mais alta do que o esperado pelo consenso, mas foi significativamente mais alta do que o que o Fed e o mercado desejavam. Os preços principais - excluindo alimentos e energia - subiram 0,36% em uma base ajustada sazonalmente. Embora este dado apenas tenha arredondado levemente para o número de destaque de 0,4%, a sucessão de surpresas positivas foi um alerta para aqueles que ainda esperavam um corte de taxa na reunião do Fed em junho.

Analisando mais a fundo, os dados mais decepcionantes para aqueles no campo de "a inflação está moderando" incluem os ganhos contínuos no grupo de serviços principais, excluindo moradia, que foi impulsionado por altos serviços de veículos automotores e serviços médicos, e um retorno no categoria de alimentação fora de casa. Refletido em cada uma dessas categorias está evidência de um mercado de trabalho resiliente, já que os trabalhadores ainda conseguem exercer um grau de alavancagem ao buscar salários mais altos.

Um ponto positivo para o Fed - se é que se pode ser encontrado - em um lançamento geralmente decepcionante é um retorno à deflação modesta em bens principais após o salto do mês passado. Outro aspecto positivo é a moderação nas categorias de moradia finalmente acontecendo conforme os atrasos bem documentados nesses dados finalmente se concretizam.

Desmembramento do IPC dos EUA

Sim, as categorias tipicamente voláteis de alimentos e energia subiram, mas a tendência provavelmente capturando a atenção do Fed é o grau em que os preços de serviços impulsionados por salários se mostraram resistentes.

Em nossa opinião, embora os investidores não devam descartar completamente um corte de taxa em junho, eles também não devem esperar por um. Parece que o caminho mais provável restante para um corte em junho envolve um evento geopolítico ou dados laborais surpreendentemente ruins. Nesse sentido, os investidores que torcem pela continuação de uma alta em ativos mais arriscados devem ter cuidado com o que desejam.

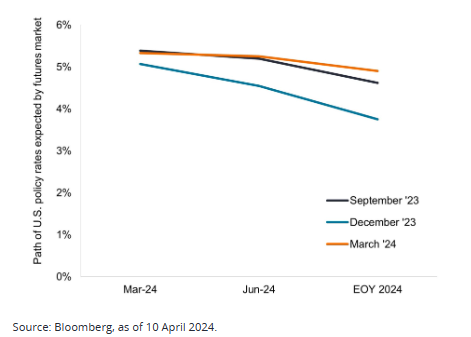

Não tão rápido

Os mercados prospectivos haviam sido muito entusiasmados ao receber a mudança dovish do Fed em dezembro, mas nos meses seguintes, tanto investidores quanto o banco central diminuíram as expectativas no rastro de um progresso mais lento do que o esperado na inflação.

Este lançamento, sem dúvida, decepcionará o Fed. Por outro lado, servirá como validação para a recente circunspeção do banco central dos EUA, já que o espectro dos pivôs prematuros da década de 1970 o assombra. Importante, embora os desenvolvimentos recentes provavelmente atrasem o momento do primeiro corte de taxa, não acreditamos que isso mude a narrativa de que o Fed está buscando se tornar menos restritivo - e consideramos 5,5% restritivo por qualquer medida - reduzindo as taxas assim que sentir que é apropriado, e que está bem posicionado para agir agressivamente se a economia vacilar.

Não estamos surpresos com a reação do mercado de substancialmente reduzir as probabilidades de um corte inicial de 25 pontos-base (bps) em junho. Também não achamos impraticável revisar para baixo as expectativas para o número total de cortes esperados em 2024 para apenas dois. Dito isso, consideramos o movimento ascendente maciço dos rendimentos do Tesouro neste ano (com o do título de 2 anos sendo negociado perto de 4,97%, alta de 0,23% hoje e 0,7% desde o final do ano) uma reação moderada demais. Embasando essa visão: tanto o IPC Core quanto o índice de preços ao consumo pessoal core (o indicador favorito do Fed) já estão materialmente abaixo da taxa de fundos federais. O primeiro aumentou 3,8% no último ano, e o último provavelmente mostrará menos de 3% de aumento. A política monetária é restritiva e, em nossa opinião, é uma questão de quando o Fed começará a flexibilizar, em vez de se começará.

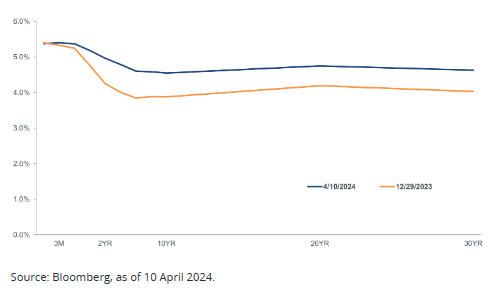

Uma reação exagerada?

O aumento nos rendimentos dos EUA em 2024 tem sido notável, mas o rendimento do título de 2 anos - a pouco menos de 5,0% - pode ser difícil de justificar dada a leitura mais moderada vista no indicador de inflação favorito do Fed.

Certos segmentos do mercado de títulos têm sido mais rápidos em precificar um atraso nos cortes de taxa. Estando mais próximos do que consideraríamos ser um valor justo, acreditamos que aumentar a exposição a emissões de maior qualidade e mais curtas poderia ser justificado em uma carteira de títulos diversificada. Além disso, quanto mais tempo as taxas de política permanecerem acima de 5,0%, maiores serão as chances de que a economia eventualmente vacile. Notavelmente, os produtos securitizados dos EUA estão fazendo um trabalho melhor ao precificar a possibilidade desses ventos econômicos se manifestarem do que os títulos corporativos.