|

Olá, investidores. Tenho um grau de certeza relativamente alto de que se você nasceu após 1994, certamente ouviu a frase que inspira o texto de hoje. Ela é da linha de filmes do Rocky, um sucesso de bilheteria em uma sequência que teve seu começo em 1976. Se você não ouviu esta frase no Rocky (você deveria conferir o filme após ler este texto), com certeza já deve ter visto em redes sociais sendo utilizada por algum coach motivacional. Ela já dominou posts de Instagram, poster, quadros para colocar em casa… só não viu quem não estava matriculado neste planeta chamado Terra: “But it ain't about how hard you hit. It's about how hard you can get hit and keep moving forward. How much you can take and keep moving forward.” (Rocky Balboa) Quem já assistiu sabe que um dos momentos mais icônicos do filme é a luta entre Mason Dixon e Rocky. A luta dura um certo tempo e em grande parte dela o Rocky só faz uma coisa: apanhar. Ele apanha de todos os jeitos possíveis. É alvejado com golpes duros de Dixon que fazem com que, diversas vezes, ele seja jogado às cordas, desnorteado, ou até mesmo ao chão. |

|

As semelhanças entre o investidor de bolsa brasileiro e o Rocky são incrivelmente trágicas, para dizer o mínimo. Quem é investidor da bolsa brasileira nos últimos três anos – que é o grosso dos investidores da bolsa – somente perdeu dinheiro. Ajustado à inflação, o problema se torna algo em torno de -20 por cento, número poucas vezes visto na história. Até mesmo os mais renomados gestores de ações – aqueles que quase foram canonizados pelo mercado – estão na sua pior janela de performance de 5 anos da sua história. É a primeira vez que vemos o conjunto desse time perder para o Ibovespa em uma janela longa de tempo. |

|

Fonte: Bloomberg e Nord Research

|

|

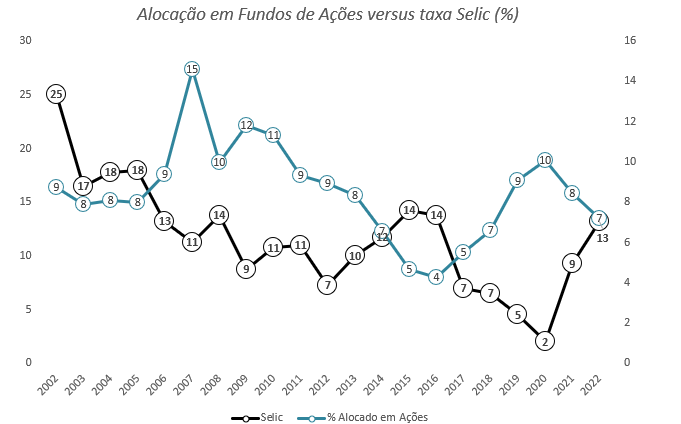

Em um momento como este, o que eu tenho percebido é que o investidor brasileiro está machucado, como um lutador jogado às cordas. Muitos já pediram para sair dessa luta, dada a exaustão gerada pelas perdas. Em meio a toda essa batalha, a maior dificuldade é de seguir em frente e isso tem tudo a ver com o seu estômago para perdas. Ao investir, o estômago é o órgão mais importanteExiste uma certa descrença com a bolsa e isso é notável. Guerra, pandemia, inflação mundial, juro alto pelo mundo e recessão americana... tudo isso minou os retornos da bolsa. As expectativas, os sonhos de ganhos, tudo isso foi por água abaixo. A visão do cenário atual é um horror sem fim à frente e com o CDI nas alturas, então vagarosamente foi se esvaindo a crença nos bons resultados de longo prazo da bolsa e dos fundos de ações. Aos poucos, nesse combo entre as perdas se acumulando nas posições de fundos de ações e Selic subindo, o resultado natural foram os resgates dos fundos e a redução da participação deles no total da indústria. |

|

Fonte: Anbima, Bloomberg e Nord Research

|

|

As pessoas estão literalmente entregando os pontos. Acredito que isso seja grave, ainda mais em um momento em que a bolsa brasileira está com uma boa assimetria. Por que isso ocorre? Acredito que existem dois aprendizados que você deveria refletir a respeito – faça isso sem julgamentos, sem ideias preconcebidas e sem críticas. O primeiro é que investir no tal “longo prazo” é mais distante e doloroso do que se pensava. A minha teoria é que, enquanto a bolsa subia, a ideia de caminhar em direção ao longo prazo parecia mais tolerável ao investidor, mesmo com alguns pequenos percalços no meio do caminho. A questão é que existe uma boa diferença entre conhecer o caminho e andar pelo caminho. Saber que a bolsa é para o longo prazo e viver as perdas diariamente levando em conta o longo prazo são coisas completamente diferentes. A verdade é que, ultimamente, andar no caminho da bolsa está sendo duro, doloroso e menos glorioso do que se imaginava. O segundo aprendizado é que, talvez, o estômago seja menor do que se imaginava para enfrentar as perdas em bolsa. É natural que a gente fique “chateado”, mas não é razoável que você perca seu sono por isso. Se você está assim, algo está errado. O desespero é fruto de uma alocação em bolsa maior do que o seu corpo foi programado para aguentar. Já dizia Peter Lynch: no mercado de ações, o órgão mais importante é o estômago, e não o cérebro. A dificuldade nisso é que o nosso cérebro interpreta as perdas com muito mais dor do que os ganhos com alegria. É por isso que, conforme as perdas na bolsa foram se acumulando, o desespero cresceu e a atitude natural das pessoas é querer sair do jogo. No final do dia, é uma tentativa desesperada de parar a sangria. Compreensível, porém é exatamente nesse ponto que você perde. Você perde a luta quando vende na hora do desespero e compra na hora da euforia. Então, em essência, o erro primário e gerador disso tudo é somente um: ter uma carteira com muito mais risco na bolsa do que seu corpo fisicamente aguenta. É precisamente isso que faz você se desfazer dela. Mas vou lhe dizer o seguinte: este não é o momento para você desistir. Não é o momento para jogar a toalha. Não é o momento para sair da luta: estamos no meio da luta e você precisa persistir. |

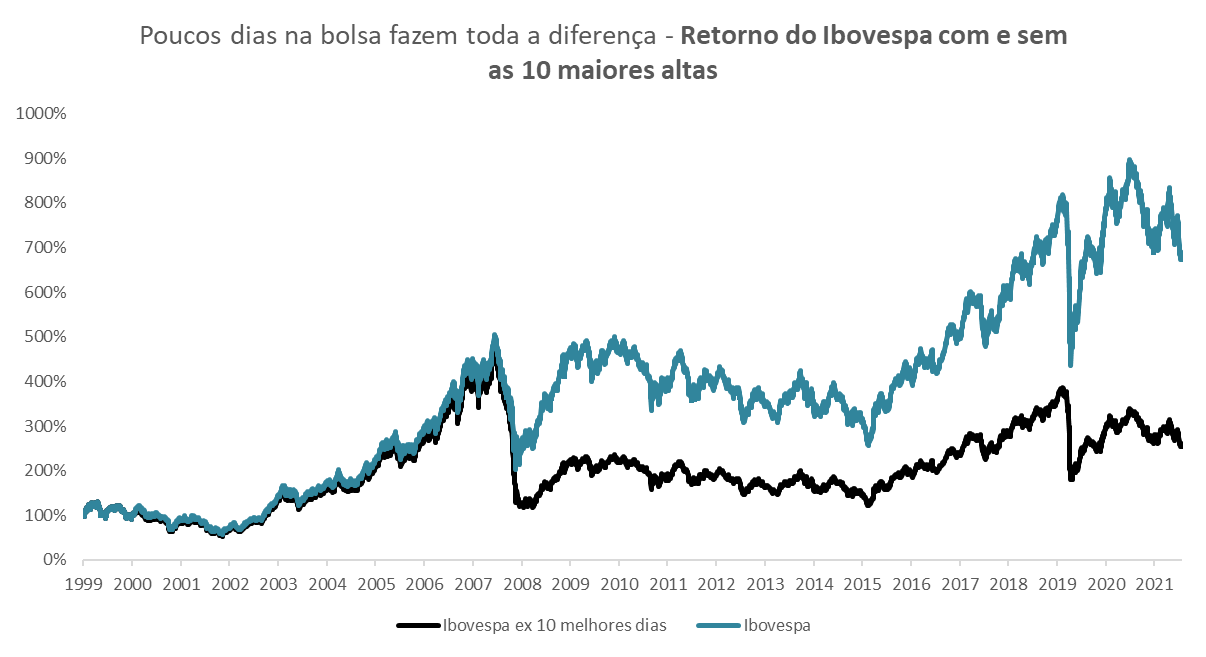

Não é hora de sair do ringueA verdade é que se houve algum momento para vender, ele já passou. Essa janela se foi. Esqueça isso. A situação atual é a seguinte: existem muitos ventos contra estar na bolsa, é inegável. Temos os medos da recessão americana, da inflação global, das eleições brasileiras, fundos brasileiros resgatando… tudo isso vai jogar contra. Não se engane, isso joga bem contra e não vai se esvair tão rápido. A luta ainda tem vários rounds. Do outro lado, a vantagem é que existem coisas baratas na bolsa brasileira, talvez em um montante que poucas vezes se viu. Não é tudo, mas existem oportunidades. Estamos neste embate entre o macro desafiador e o micro das empresas com muitas oportunidades. Esse é o maior debate que vejo com os gestores, tem muita coisa barata, mas carregar a posição é duro. No curto prazo, a bolsa pode patinar ainda mais, não tenho dúvidas, mas fato é que muitas empresas da bolsa hoje já possuem embutido no seu preço de tela um cenário bem desafiador. Pode piorar de novo? É claro, não é difícil pensar em alternativas ruins, entretanto sair agora é deixar a luta nos últimos rounds. Logo, o meu olhar para tudo isso é me manter alocado, afinal, o segredo é esse. Na bolsa brasileira, são poucos dias que fazem uma grande diferença e você precisa estar presente neles. |

|

Fonte: Bloomberg e Nord Research

|

|

Então, para quem já apanhou até aqui, há de lembrar das velhas palavras do Rocky: quanto você aguenta apanhar e ainda assim seguir em frente? Isso define quem vai vencer a luta. Um dia de cada vezSe você leu este texto e entendeu que deveria vender sua casa, seu carro e seu cachorro para colocar dinheiro na bolsa porque ela está barata, você entendeu tudo errado. Não é isso. Eu nunca fiz isso e quem me conhece sabe que eu não recomendaria isso para ninguém. Como eu disse, o ambiente é delicado para a bolsa e tem vários ventos contra, mas não é o momento de sair da luta. O que você precisa, agora, é de forças para fazer a travessia para o próximo round, pois tudo isso vai passar. Todas as crises passam, mesmo as que parecem intermináveis. Pode até demorar, mas nós sairemos dessa. Das linhas de hoje, eu gostaria que você tirasse algumas reflexões:

Remember: keep moving forward. Se fizer isso, há boas chances de a sua história ter o mesmo desfecho do Rocky. Por hoje é isso. Abraços |