Encruzilhadas

Alguns anos atrás, fiz uma viagem com destino ao Velho Mundo. Nosso trajeto se resumia a chegar em Roma e pegar um carro até Milão, o que significa um trajeto de 700 km.

Ao chegar na capital italiana, pegamos nosso carro alugado e colocamos o pé na estrada. Tudo parecia correr bem, até que algo parecia errado. Enquanto seguíamos o caminho, o nosso GPS parou de funcionar e não tínhamos sinal de celular (não havíamos comprado chip local).

Em cerca de 5 minutos, a impressão é que fomos transportados para uma espécie de era “pré-histórica”, na qual não se tem tecnologia (ainda que o GPS só tenha se popularizado há cerca de 20 anos).

Tivemos, então, que voltar à moda antiga, trocar o kit do viajante de Waze por mapas físicos e nos orientar dessa forma. É claro que tudo isso tornava a viagem mais emocionante e perigosa, afinal não existia nenhuma precisão na direção.

Pois bem, seguimos viagem dessa forma. Passados alguns bons quilômetros, lembro de estarmos seguindo reto em uma grande rodovia quando nos deparamos com uma encruzilhada.

Sem grandes conhecimentos de italiano para ler placas, ficava difícil entender se deveríamos seguir reto ou pegar a saída.

A decisão feita ali mudaria tudo. De um lado, seguiríamos em direção ao nosso destino e do outro iríamos certamente seguir em um caminho que levaria a nos perder.

Felizmente, tomamos as decisões certas.

A semelhança com o momento atual do Brasil e dos investimentos não poderia ser maior.

Estamos em uma encruzilhada e a escolha feita fará total diferença.

Os ciclos se repetem

É verdade que estamos enfrentando uma encruzilhada.

Ao seguirmos no caminho de uma deterioração das contas públicas, o resultado será o mesmo de sempre: mais inflação e por consequência níveis de juros mais altos.

Em outras palavras, é uma volta ao passado. Ao entrar nesse cenário de mais inflação e perda da âncora fiscal, é possível pensar que talvez os ativos que mais se destacam ligados a CDI, inflação curta e dólar sejam mais interessantes.

Ao seguirmos em direção à contemplação da responsabilidade fiscal, podemos colher os frutos disso, o que envolve juros menores, inflação baixa e crescimento econômico. Nessa redução do prêmio de risco, ativos como bolsa são cavalos que performam melhor – vimos isso no governo Temer, por exemplo.

Sim, estamos em um contexto que é delicado para investimentos, em que os cenários extremos (positivos e negativos) são muito importantes e impactantes.

O interessante é que nada disso é novo. O Brasil vive uma dinâmica pendular e, com certa frequência, repete essa história, como se vivêssemos em um ciclo infinito.

Esse pêndulo brasileiro se movimenta entre a destruição do fiscal e um ambiente de reforma em seguida. Um olhar observador entenderá que esse ciclo vem se repetindo muito nas discussões atuais, enfrentando sempre os mesmos problemas.

Isso permeia todos os partidos que ocuparam o executivo, cada um com seu papel nessa história. A melhor definição sobre esse paradigma brasileiro veio da Atmos, gestora carioca de ações, então vou me apropriar da fala deles.

Nessas poucas frases, fica claro que o Brasil é um país delicado para se investir há muitas décadas.

Esta é a dicotomia de Brazis: de um lado um Estado gastador, eficiente com tentativas falhas de desenvolvimento, produtividade baixa, carga tributária alta etc.; do outro, um sopro reformista que aparece de vez em quando para ocupar o Palácio do Planalto e a Esplanada.

Ao investir no Brasil, é mandatório ter essa consciência.

Como investir neste Brasil?

Ao adotar essa realidade como verdade, a pergunta mais natural a se fazer a seguir é: como guiar meus investimentos nesse meio?

Seria muito prepotente da minha parte acreditar que posso lhe dizer a forma correta, mas posso informar como eu lido com a situação. Talvez isso ajude você, caso se identifique.

A primeira questão é que eu não acredito em ter um portfólio só com ações. Em um país de juros altíssimos, caos tributário, instituições que não são tão fortes e as reviravoltas macroeconômicas de alta magnitude e constantes, acredito que ter somente o instrumento do mercado acionário ruim.

No Brasil, você precisa encarar a sua carteira como um Lego, em que cada peça é importante para completar o todo. As ações são parte do portfólio, mas não o todo. Tenha posição em renda fixa, multimercados, internacional etc.

Acredito que essa seja a melhor forma de investir a longo prazo. Creio que seja assim porque é o que os números históricos nos mostram.

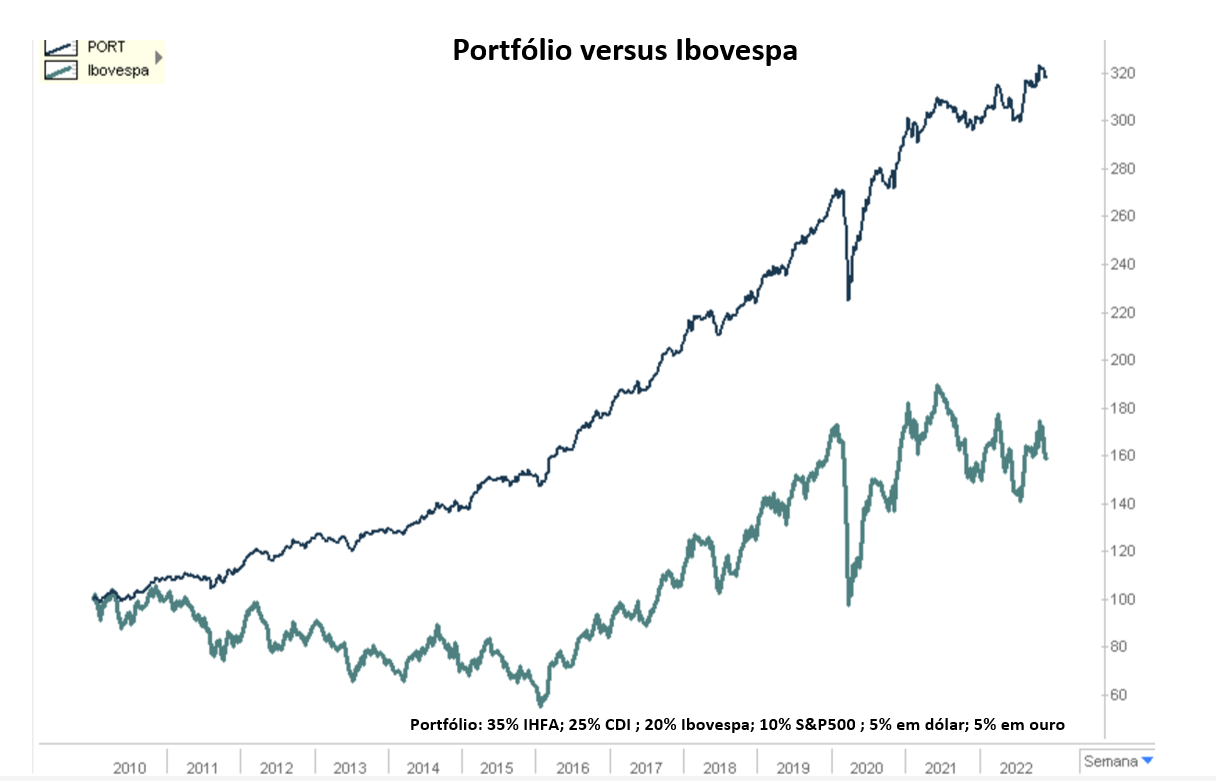

Vamos a um exemplo prático e olhar para os últimos 10 anos, nos quais tivemos tanto um ciclo de bear market forte (2013-2015) quanto um bull market intenso (2016-2020).

O retorno total de um portfólio diversificado foi certamente maior, 218% versus 163% do Ibovespa, o que em si é um ponto interessante porque fez isso com 30% da volatilidade da bolsa.

Não só os resultados de um portfólio diversificado foram melhores, como também foram construídos com melhor risco retorno (0,15 versus -0,06), 40% menos de drawdown (perda máxima) das ações, entre outros aspectos. Teria mil métricas para falar sobre isso.

Em resumo, você ganhou mais dinheiro e sofreu menos.

É claro que é possível melhorar esses resultados, o que entra no nosso segundo ponto: um bom entendimento de um cenário econômico.

Tão importante quanto ter um portfólio diversificado é saber manejar as peças certas e dar mais peso a quem está com maior assimetria e reduzir quem tende a sofrer mais dado o cenário.

Isso não significa fazer market timing, o que sabemos que é delicado executar. Na verdade, é você buscar entender para qual lado o macro está caminhando e como se posicionar (afinal, quando um trem está vindo, ninguém quer ficar na frente dele, certo?).

Fazer esse manejo permitirá com que você otimize seu portfólio e o deixe ainda melhor. A regra é clara: se o cenário muda, seu portfólio precisa se alterar também.

Qual é o defeito dele? Não tem tanta emoção, não é sexy para contar no churrasco da família e ninguém quer ficar rico devagar.

Conclusão

Eu trabalho sempre com a hipótese de que o Brasil é um destino inóspito para investimentos.

Tento ser cético ao máximo em relação ao sucesso (e insucesso) do nosso país, entendo que vivemos sob um constante pêndulo.

Com isso em mente, busco tomar as melhores decisões para deixar meu portfólio robusto e rentável. Procuro fazer isso das seguintes formas: ter uma boa diversificação e, ao mesmo tempo, entender onde estão as fraquezas dele conforme o cenário se modifica.

É uma tentativa de transformar a carteira em escudo e espada, capaz tanto de se defender de momentos conturbados quanto de atacar na hora certa.

Essa é a melhor fórmula que conheço para você chegar ao longo prazo com um portfólio rentável.

Cada investidor pode ter a sua, mas essa será sempre a minha.

Até a próxima!