Investimento “buy and hold”. Será que se trata mesmo de uma "solução de tamanho único” para o dilema de investimentos? Ou existem outras considerações que podem tornar essa solução menos ideal?

Faço a pergunta por causa de um e-mail que recebi recentemente de uma das grandes firmas de Wall Street.

"Apesar da queda no começo deste ano, os investidores não devem entrar em pânico. No longo prazo dos mercados, os investidores que se mantiveram pacientes foram recompensados. Desde 1900, o retorno médio aos investidores tem sido quase 10% ao ano... nosso conselho é continuar investido, evitar fazer movimentações drásticas em seu portfólio e ignorar a volatilidade".

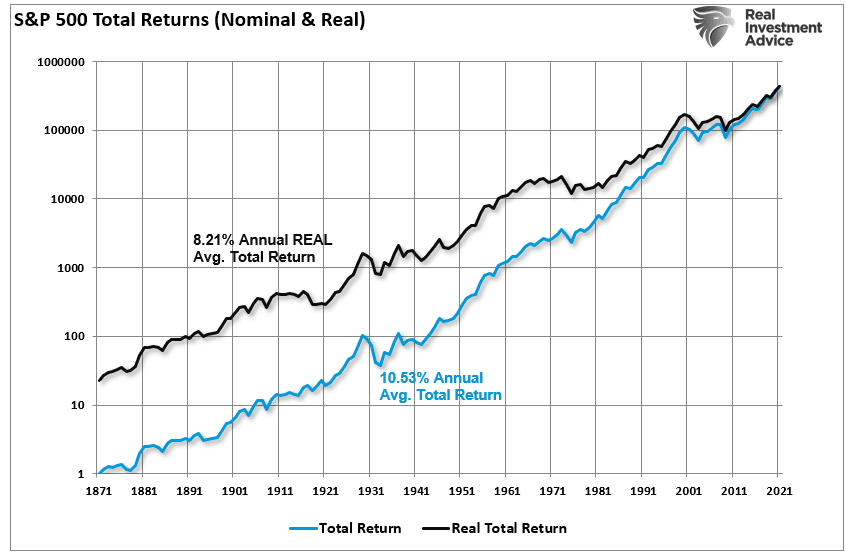

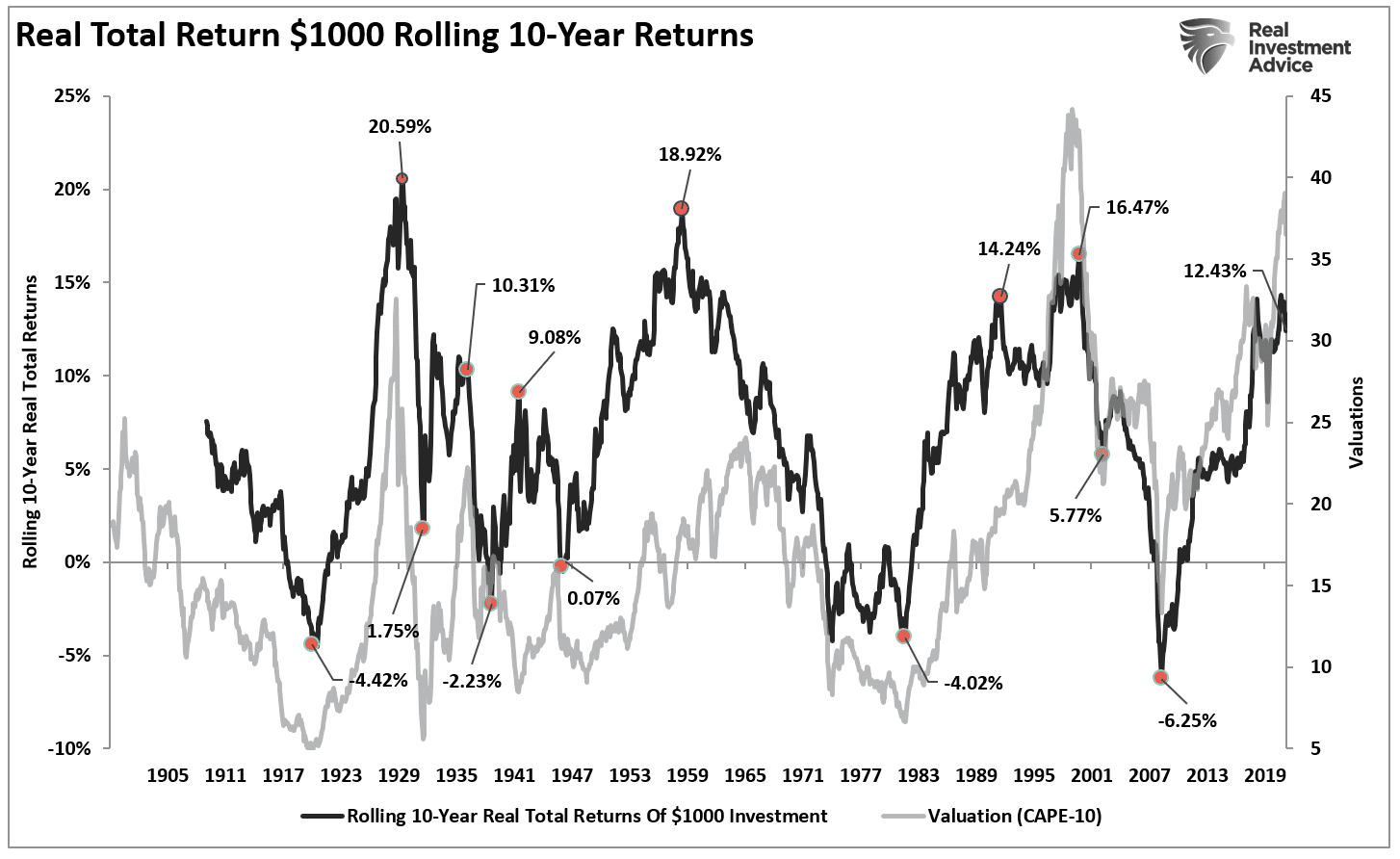

Como mostrado no gráfico abaixo, o conselho dado não está de todo errado. Desde 1900, os mercados entregaram em média cerca de 10% por ano (incluindo dividendos). Entretanto, esse valor cai para 8,08% com o ajuste da inflação.

Ao analisar o gráfico acima, é bastante evidente que você deve investir com força no mercado e "esquecer".

Quem dera fosse tão simples.

Dois problemas importantes

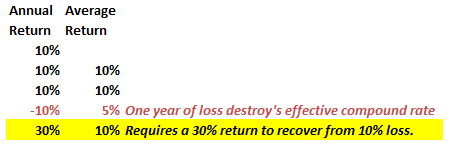

Embora a taxa média de retorno possa ter sido de 10% no longo prazo, os mercados não entregam 10% ao ano. Suponhamos que um investidor deseja uma taxa composta de 10% por ano, ao longo de 5 anos. Podemos fazer algumas contas básicas.

Após três anos consecutivos de retornos de 10%, uma queda de apenas 10% reduz a taxa média de crescimento composto anual em 50%. Além disso, vai ser preciso então um retorno de 30% para recuperar a taxa média de retorno necessária.

Existe uma diferença significativa entre retornos MÉDIOS e REAIS. O impacto das perdas destrói o efeito “composto” anualizado sobre o dinheiro.

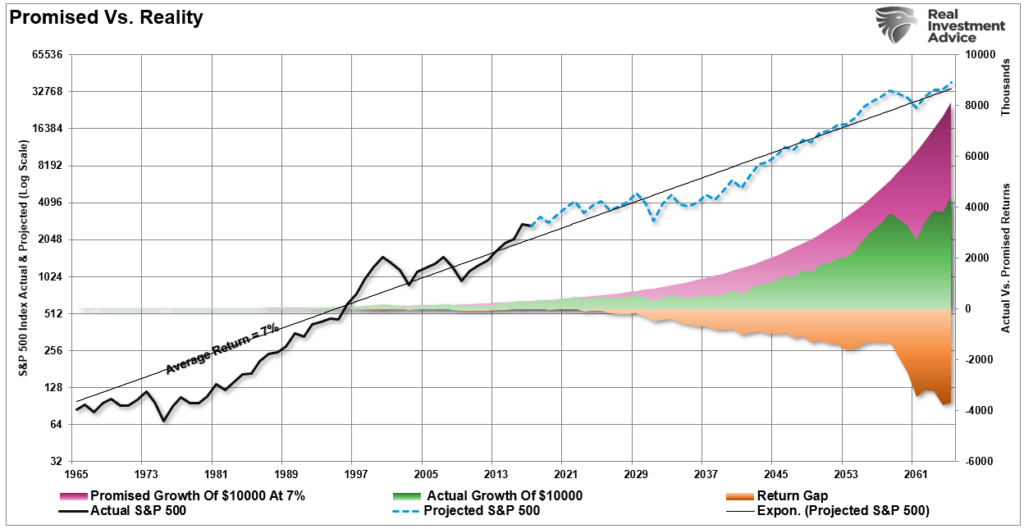

Para provar isso, a área sombreada em roxo mostra o retorno "médio” de 7% ao ano. Contudo, a diferença entre o retorno prometido e o “retorno real” é o gap de retorno. Consegue ver o problema?

A diferença entre o que foi prometido aos investidores (e uma falha crítica no planejamento financeiro) e os retornos reais são substanciais a longo prazo.

Em segundo lugar, e o mais importante, você TERÁ MORRIDO muito antes de alcançar a taxa média de retorno a longo prazo.

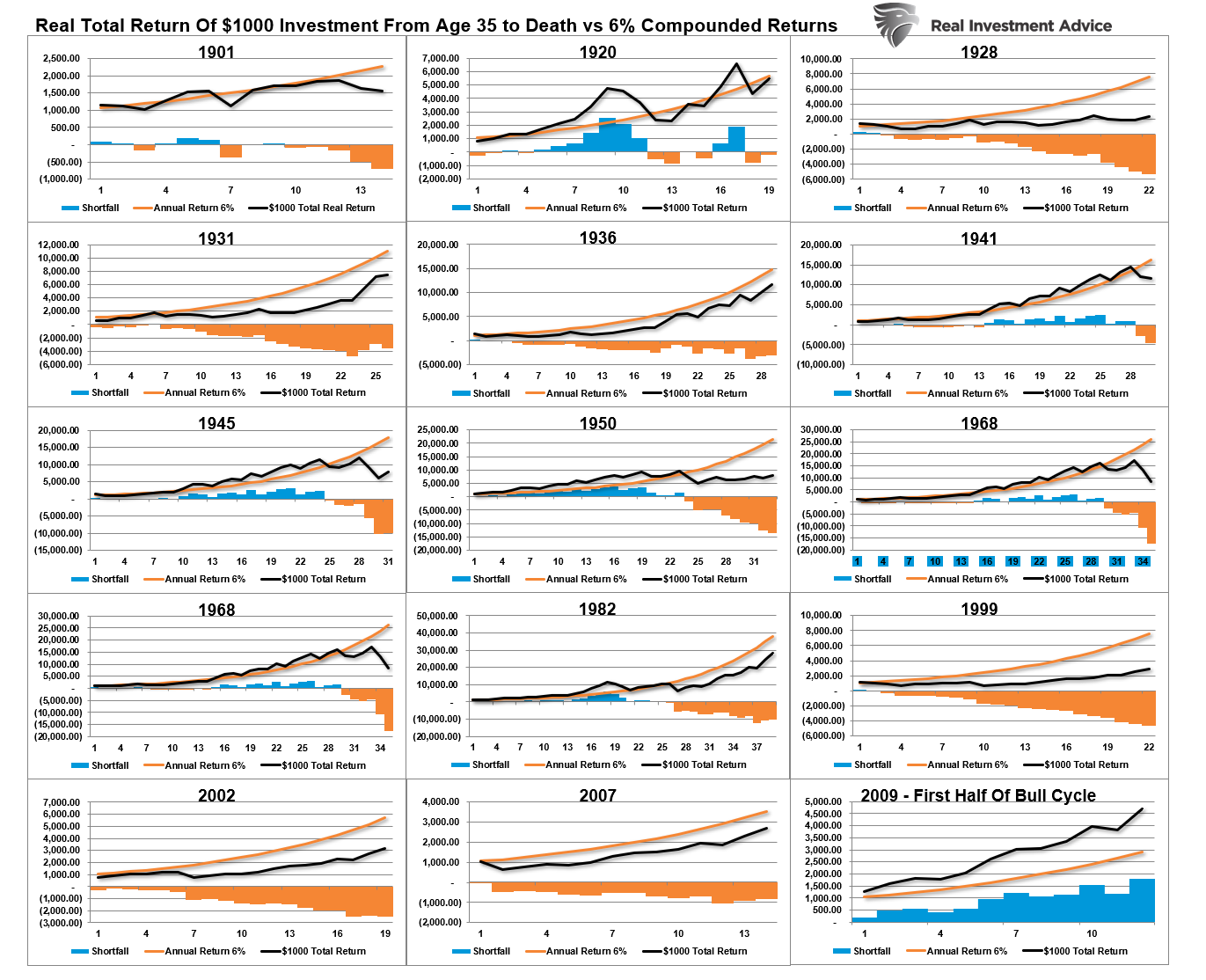

O gráfico abaixo mostra um investimento de US$ 1.000 em diversos períodos iniciais. O período total de retenção para o retorno é de 35 anos até a morte, utilizando tabelas atuariais. Não há saques. A "promessa” de retornos compostos anualizados de 6% é a linha laranja inclinada. A linha em preto representa o que de fato ocorreu. O gráfico de barras na porção inferior mostra o excedente, ou déficit, em relação ao objetivo de retorno anualizado de 6%.

No momento da morte, o capital investido está abaixo do objetivo prometido em todos os casos, exceto no ciclo atual iniciado em 2009. No entanto, esse ciclo ainda não se completou, e a próxima queda significativa provavelmente irá reverter a maior parte desses ganhos, se não todos eles.

O problema com o longo prazo

É por isso que usar taxas de retorno "compostas” ou "médias” no planejamento financeiro geralmente leva a decepções.

Vamos considerar os seguintes fatos no que diz respeito ao americano médio. O índice nacional de média salarial para 2020 é de US$ 55.628,60, inferior aos US$ 62.000 necessários para sustentar hoje uma família de quatro membros.

- 61% dos consumidores estão vivendo de contracheque a contracheque

- 42% dos consumidores que ganham mais de US$ 100.000 enfrentam dificuldades para pagar as contas.

- 56% dos americanos não é capaz de cobrir uma emergência de US$ 1.000 com suas economias

- 50% das famílias norte-americanas não tem nenhuma economia para a aposentadoria

Partindo do princípio de que o casal aposentado médio precisará de US$ 40.000 por ano os seus "anos dourados", ele precisará de cerca de US$ 1 milhão, gerando rendimentos de 4% ao ano. Como cerca de 90% dos norte-americanos poupou menos do que um a dois anos em rendimentos anuais, custear a aposentadoria pode ser problemático.

Embora muitos sugiram que a estratégia de investimento "buy and hold” irá funcionar a longo prazo, na maioria dos casos, esse tempo é de aproximadamente 15 a 20 anos até a aposentadoria.

E aqui está o problema.

Há períodos históricos onde os retornos sobre janelas 10 anos foram negativos.

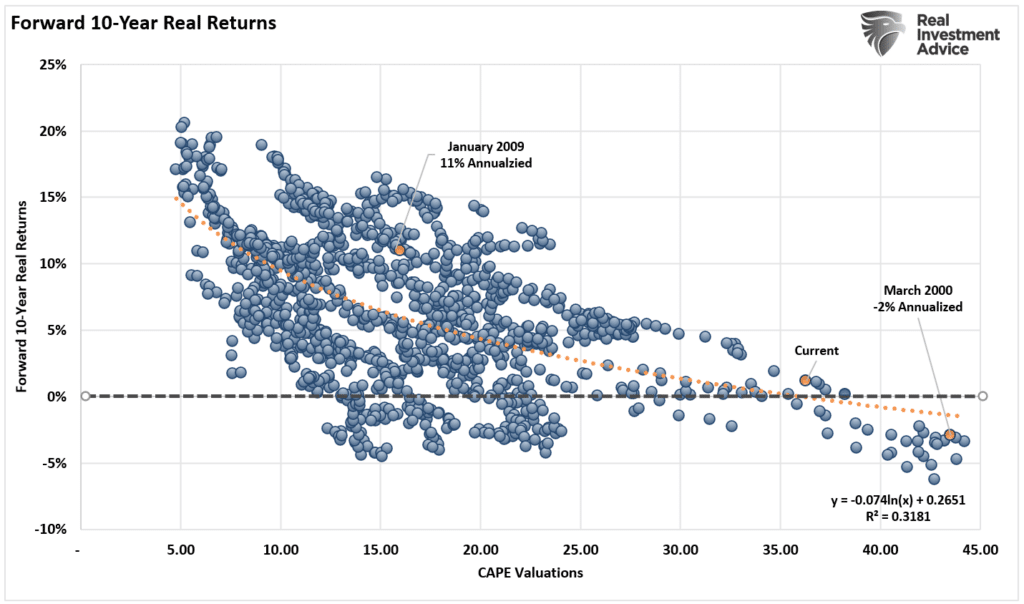

O retorno tem tudo a ver com valuations e se os múltiplos estão se expandindo ou contraindo. Como indicado no gráfico acima, as taxas reais de retorno sobem quando os valuations se expandem de níveis baixos para altos. Mas as taxas reais de retorno caem drasticamente quando, historicamente, os valuations ultrapassaram 23x dos lucros do último período, revertendo para a sua média a longo prazo.

Sim, o investimento "buy and hold” vai funcionar, mas depende de QUANDO você iniciar a sua jornada de investimentos. A 35x CAPE, parece haver indicação de que os retornos ao longo dos próximos 10 a 20 anos podem ser decepcionantes.

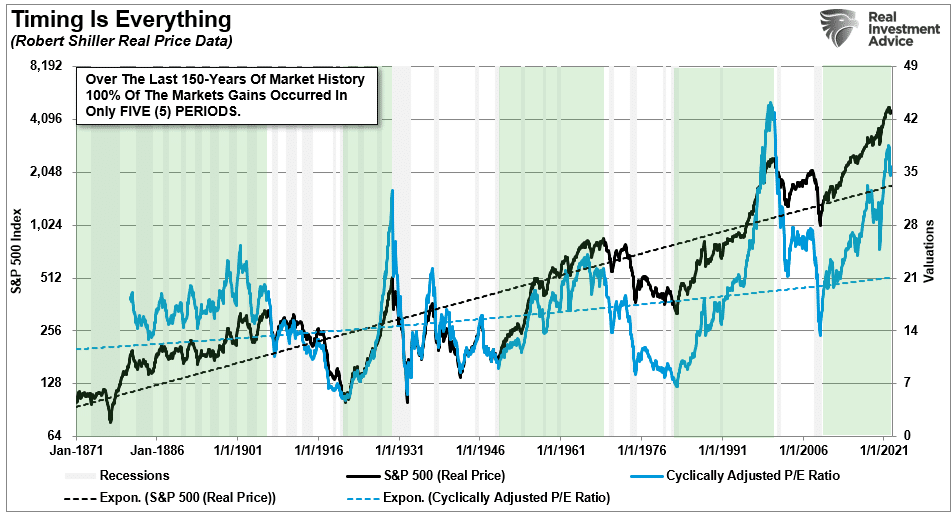

Timing é tudo

A MAIORIA dos retornos com investimentos veio em apenas 5 dos 9 principais ciclos do mercado desde 1871. Todos os outros períodos tiveram retornos que perderam para a inflação durante essa janela.

Com isso em mente, é aqui que o e-mail começou a errar com a escolha de dados seletivos:

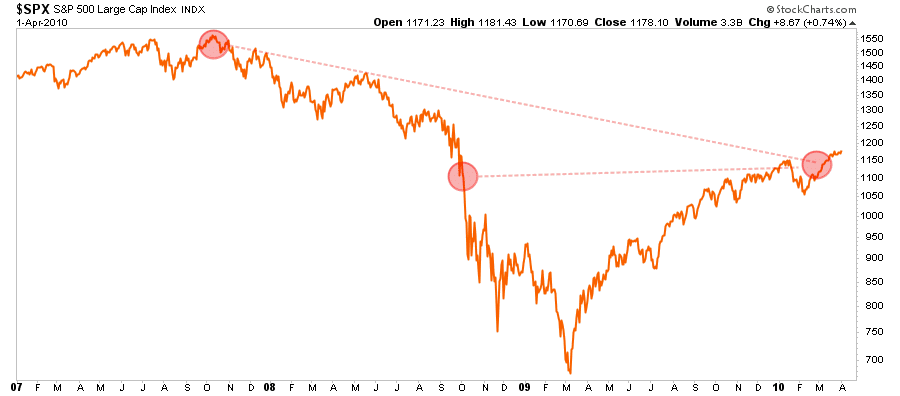

"Entre os principais resultados: Em média, os participantes que continuaram a aportar em seus planos de aposentadoria durante o período de 18 meses (outubro de 2008 – março de 2010) tinham saldos superiores aos que deixaram de efetuar aportes; os participantes que mantiveram parte do ativo do seu plano de aposentadoria em ações ao longo de todo o período acabaram com saldos mais elevados do que aqueles que reduziram a sua exposição no mercado de capitais no meio do período de pico da inquietação do mercado.

Assim, os investidores que continuaram fazendo aportes em seu plano e que mantiveram certa exposição a ações ao longo do período tiveram melhores resultados durante o período de 18 meses de contração e expansão do que aqueles que saíram e entraram no mercado, numa tentativa de evitar perdas".

O principal problema é definir o período de início e fim para outubro de 2008 a março de 2010. Como se pode ver, o PICO do mercado financeiro ocorreu um ano antes, em outubro de 2007. Escolher um ponto de dados a quase 3/4 da duração de uma crise financeira é grave.

Foram necessários quase SETE anos para que os investidores voltassem para um "ponto de equilíbrio” ou mesmo uma "base corrigida pela inflação".

Todo investidor bem-sucedido da história, de Benjamin Graham a Warren Buffett, tem regras particulares de investimento que seguem. Mesmo assim, Wall Street diz aos investidores que eles NÃO são capazes de gerenciar com sucesso o seu próprio dinheiro, e que o investimento "buy and hold” é a única solução.

Por quê?

Mais importante ainda, se funciona como se afirma, por que 80% dos norte-americanos estão falidos, em vez de ricos?

Buy and hold funciona, até deixar de funcionar.

O investimento "buy and hold" funciona bem durante os avanços de tendências fortes do mercado. Com tempo suficiente, a estratégia irá sobreviver à eventual queda do mercado. Porém, há três considerações chave quando se tenta adotar uma estratégia desse tipo.

- O horizonte temporal (idade de aposentadoria menos idade de início.)

- Valuations no início do período de investimento.

- Taxa de retorno necessária para atingir os objetivos de investimento.

Suponhamos que os valuations estão elevados no início da jornada de investimento. Se o horizonte temporal for curto demais ou se a taxa de retorno for muito alta, o resultado de uma estratégia "buy and hold” provavelmente irá decepcionar as expectativas.

Os eventos duros de reversão expõem as falácias das estratégias de investimento de "buy-and-hold". O "mercado de ações” NÃO é o mesmo que uma "conta de poupança de alto rendimento” e as perdas devastam os planos de aposentadoria. (Pergunte a qualquer "boomer" que tenha atravessado o crash do dot.com ou a crise financeira.")

Portanto, durante períodos de valuations excessivamente elevados, os investidores devem considerar optar por estratégias mais "ativas" com o objetivo de preservar o capital.

Pontos importantes a considerar

Antes de se engajar em uma estratégia de investimento de "buy and hold", a análise revela pontos essenciais a se considerar:

- Os investidores devem ajustar para baixo as expectativas de retornos futuros e taxas de retirada devido aos níveis atuais de valuation.

- O potencial de retornos pré-definidos no futuro é baixo.

- Sua expectativa de vida exerce um papel enorme nos resultados futuros.

- Os investidores devem considerar o impacto da tributação, inflação e das atuais taxas de poupança.

- Num mundo em que os mercados são altamente correlacionados, a MPT provavelmente não é eficaz para estratégias de alocação de carteiras.

- As perdas das carteiras em contextos de queda de mercado aceleram a destruição do principal. Durante os anos de alta, deve-se fazer planos para alocar capital em "portos seguros" a fim de reduzir os saques na carteira durante as condições adversas do mercado.

- Ao longo dos últimos 12 anos, a corrida por rendimentos e o ambiente de juros baixos criaram um ambiente perigoso para os investidores. As estratégias de investimento devem acomodar o aumento da volatilidade e rendimentos mais baixos.

- Os investidores DEVEM rejeitar as expectativas de taxas de retorno anuais compostas em vez de taxas de retorno variáveis baseadas nos níveis de valuation atuais.

Não há "a melhor maneira de investir".

Cada investidor deve considerar as inúmeras variáveis que irão impactar os retornos sobre seus investimentos e metas financeiras ao longo do tempo. Ainda mais importante, os investidores devem perceber que sobreviver ao eventual mercado de urso é mais importante do que perseguir o mercado de touro.

A "melhor maneira de investir” é navegar por todo o ciclo de mercado entre quando você começa a investir e quando você precisa do seu capital.

As estratégias "buy and hold” são a "melhor maneira" de investir até deixarem de ser.

Apenas tenha certeza de que você sabe onde está posicionado dentro de um ciclo do mercado, para aumentar as suas chances de sucesso.