Os mercados ficaram eufóricos com o último índice de preços ao consumidor nos EUA, que veio abaixo do esperado na semana passada. Embora o indicador tenha mostrado que a inflação pode estar desacelerando, é preciso ressaltar que se trata de apenas uma medida de inflação, enquanto outras estimativas estão mostrando algo completamente diferente. Portanto, apesar da euforia com as forças desinflacionárias evidenciadas no IPC, qualquer conclusão definitiva pode ser prematura.

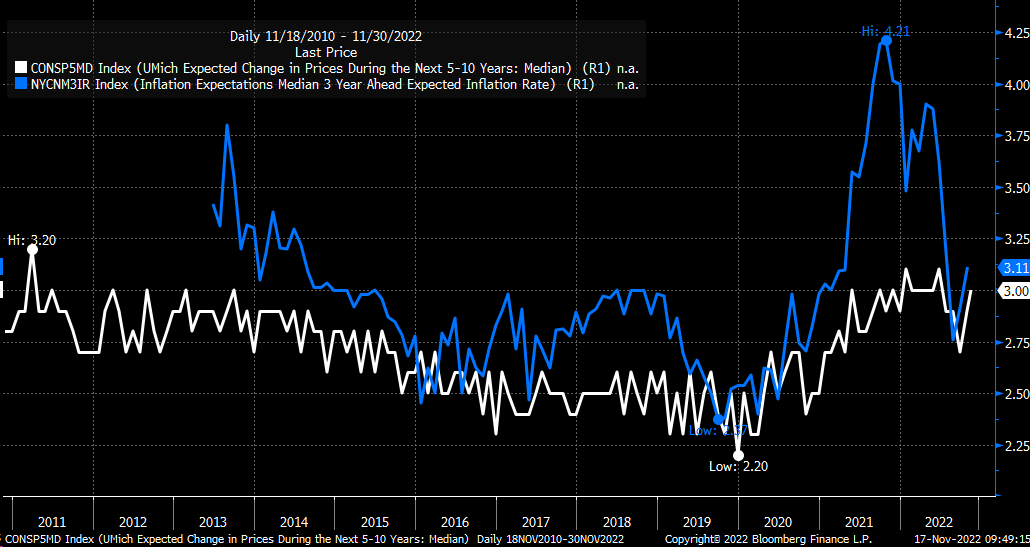

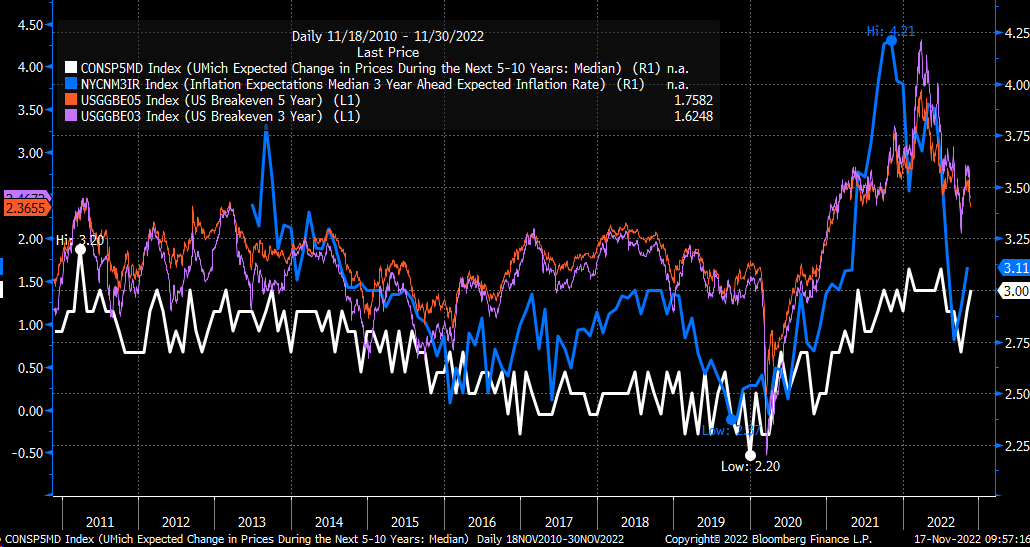

As expectativas de inflação baseadas no mercado afundaram desde o início de novembro, acentuando a queda após o IPC. Mas as expectativas de inflação baseadas no consumidor estão em alta, com base nas pesquisas da Universidade de Michigan e do Fed de Nova York.

Expectativas de inflação baseadas no mercado podem estar na direção errada

Desde o início de novembro, as taxas de inflação implícita de cinco anos recuaram de cerca de 2,7% para em torno de 2,35%. É uma queda significativa em um curto espaço de tempo. Isso levanta a dúvida sobre se o mercado não teria se adiantado rápido demais em relação à queda da inflação.

Ao mesmo tempo em que as expectativas de inflação baseadas no mercado caem, as baseadas no consumidor seguem subindo. A última parte talvez seja a mais importante.

A mudança nas expectativas de inflação baseadas no consumidor segue uma tendência consistente de queda nos últimos meses. Os últimos dados do Fed de NY mostram que, em três anos, as taxas de inflação esperadas subiram para 3,11%, a partir da mínima de 2,76% em agosto. Ao mesmo tempo, a pesquisa da Universidade de Michigan mostra uma inflação subindo a 3% no período de cinco a dez anos em relação à mínima de 2,7% em setembro.

A inflação baseada no consumidor pode estar no caminho certo

Essas expectativas de inflação baseadas no consumidor nos dizem que as expectativas de inflação baseada no mercado devem voltar a subir. Comparando os dados e analisando os números da Universidade de Michigan e do Fed de NY com base nas expectativas de inflação implícita de três e cinco anos baseadas o mercado, tudo indica que as expectativas de inflação do consumidor atingiram o fundo antes das baseadas no mercado no fim de 2019 e início de 2020 e atingiram o pico antes, no fim de 2021 e início de 2022. A mudança para cima nas pesquisas de Michigan e do Fed de NY pode nos indicar para onde devem ir as expectativas baseadas no mercado.

Impactos corporativos

A razão é que os consumidores estão sentindo os efeitos das altas dos preços de forma direta. A Target (BVMF:TGTB34)(NYSE:TGT) divulgou recentemente resultados trimestrais muito fracos, o que provocou uma queda das suas ações. A empresa ressaltou que as vendas e o lucro caíram no fim do trimestre, à medida que os aumentos de preços e de juros passaram a impactar os consumidores. Ao mesmo tempo, o Walmart (BVMF:WALM34)(NYSE:WMT) melhorou sua perspectiva para o ano, ao atrair clientes de renda mais elevada dispostos a compensar as altas de preço em outros segmentos.

Com base em alguns desses indícios causais, a reação instintiva do mercado ao último IPC foi precoce, para não dizer completamente equivocada. O mercado pode em breve descobrir que sua visão em relação ao ritmo de desaceleração da inflação precisa ser revisada, já que a inflação se move em ondas, ou seja, em períodos de alta e de baixa.

***

Aviso: Os gráficos foram usados com a permissão da Bloomberg Finance L.P. Este relatório contém comentários independentes que devem ser usados apenas para fins informativos e educacionais. Michael Kramer é membro e assessor de investimentos da Mott Capital Management. Kramer não é afiliado a essa empresa e não integra o conselho de qualquer companhia relacionada à emissão dessa ação. Todas as opiniões e análises apresentadas por Michael Kramer nesta análise ou no relatório de mercado são de sua inteira responsabilidade. Os leitores não devem tratar qualquer opinião, ponto de vista ou previsão expressa por Michael Kramer como uma solicitação ou recomendação de compra ou venda de qualquer valor mobiliário específico, tampouco seguir qualquer estratégia particular. As análises de Michael Kramer baseiam-se em informações e pesquisas independentes que ele considera confiáveis, mas nem o analista nem a Mott Capital Management garantem sua integralidade ou precisão, não devendo ser encaradas como tal. Michael Kramer não tem qualquer obrigação de atualizar ou corrigir informações apresentadas em suas análises. As declarações, projeções e opiniões de Kramer estão sujeitas a mudanças sem aviso prévio. Desempenho passado não garante resultados futuros. O desempenho passado de um índice não é garantia de resultados futuros. Não é possível investir diretamente em um índice. A exposição a uma classe de ativos representada por um índice pode ser feita através de instrumentos baseados no índice em questão. Nem Michael Kramer nem a Mott Capital Management garantem qualquer resultado ou lucro específico. Você deve estar ciente do risco real de perda ao seguir qualquer estratégia ou comentário de investimento apresentado nesta análise. As estratégias ou investimentos discutidos podem apresentar flutuações de preço ou valor. Os investimentos ou estratégias mencionados nesta análise podem não ser adequados ao seu perfil. Este material não leva em consideração seus objetivos particulares de investimento, sua situação financeira ou necessidades, não tendo a intenção de ser uma recomendação ideal para o seu perfil. Você deve tomar uma decisão independente em relação aos investimentos ou estratégias constantes desta análise. Mediante solicitação, o consultor fornecerá uma lista de todas as recomendações feitas nos últimos doze meses. Antes de atuar com base nas informações desta análise, você deve avaliar se são ideais para a suas circunstâncias, e não deixe de buscar a opinião do seu próprio assessor financeiro ou de investimentos, a fim de determinar se é adequado realizar qualquer aplicação. Michael Kramer e a Mott Capital foram remunerados para escrever este artigo.