O Brasil é um grande produtor de petróleo, produzindo 2,9 milhões de barris por dia, ou 170 milhões de toneladas equivalentes de petróleo (Mtpe) em 2020. Isso representa apenas 3% da produção mundial, mas é mais do que é consumido no Brasil. Em 2020, por exemplo, o consumo de petróleo e seus derivados produzidos no Brasil ou importados foram de apenas 129 Mtpe, significando que exportamos liquidamente perto de 25% da nossa produção (a exportação bruta é maior, mas importamos derivados). Essa dinâmica deve se fortalecer nos próximos anos.

A nossa autossuficiência em petróleo e até disponibilidade de sobras para exportação não escaparam à atenção dos investidores nacionais e estrangeiros e são fatores que estão ajudando a manter o real forte nesse momento, apesar de toda a turbulência nos mercados financeiros mundiais.

Dada a situação confortável em relação à produção do petróleo, qual seria a melhor reação do governo à alta mundial dos preços desse produto? É a clássica pergunta para quem tem um ativo e se sente mais rico quando seu preço sobe, mas tem que ter cuidado para que essa situação não leve a decisões distorcidas.

Especificamente, quanto do aumento do preço do petróleo poderia não ser repassado para o diesel, gasolina e GLP?

Os dois principais aspectos a serem considerados nesse caso são (1) quais os impactos na produção nacional e bem-estar da população que o repasse para esses produtos pode trazer, e (2) quais recursos o governo teria para bancar uma suavização do repasse para o preço de alguns desses produtos.

Em relação ao primeiro aspecto, deve-se avaliar a importância relativa de se diminuir o impacto direto do repasse sobre a inflação versus o impacto indireto, ou de “segunda rodada”. Também merecem atenção as consequências sobre o bem-estar da população, especialmente daquela de menor renda.

De maneira muito simplificada, a boa prática é focar na suavização do preço do diesel, apesar desse item ter baixa participação no IPCA, e do GLP, pelo seu impacto no custo de alimentação, principalmente das famílias mais pobres. Como o diesel é essencial para o transporte — inclusive de passageiros nas cidades — qualquer aumento do seu preço rapidamente se difunde para o resto da economia, afetando a inflação de muitos itens, o que torna mais difícil a ação do Banco Central para garantir a estabilidade de preços.

Suavizar as flutuações do preço do GLP tem mérito porque protege as famílias de baixa renda, pode ser feito com facilidade e transparência através do uso de um “vale gás” direcionado, e custa pouco, dependendo do critério de renda adotado.

Evitar aumentos da gasolina não é tão adequado, apesar desses aumentos afetarem com força o bolso da classe média e o IPCA. Há formas de as pessoas ajustarem sua cesta de consumo e o impacto na política monetária é relativamente menor. Além disso, o custo fiscal de segurar o preço da gasolina é alto, e para o pobre o fundamental é o transporte público, que ainda depende do diesel.

Aceito o interesse de se tentar suavizar o impacto do aumento do preço do petróleo no preço do diesel e no orçamento das famílias de baixa renda que usam o GLP, é preciso responder se o governo dispõe dos recursos para fazer essa política.

Para endereçar esse segundo aspecto da discussão, é necessário avaliar quanto o governo consegue capturar da receita adicional que os que produzem petróleo no Brasil irão auferir quando o preço da commodity sobe.

A boa notícia é que o governo brasileiro, tanto na instância federal quanto subnacional, consegue capturar uma proporção significativa dessas receitas adicionais. Ou seja, o governo dispõe de instrumentos fiscais ou de gestão eficazes para aproveitar a grande produção de petróleo no Brasil e proteger a população e a economia em um momento de volatilidade, sem ter que interferir no funcionamento da Petrobrás ou congelar preços.

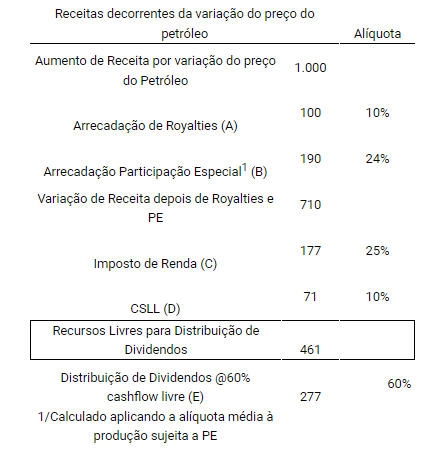

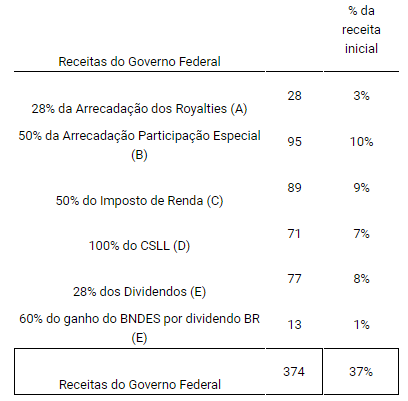

A tabela a seguir mostra que para cada Real de receita adicional que as empresas produtoras de petróleo ganham com o aumento do preço do petróleo, o governo federal captura 37 centavos, que pode usar para amortizar o impacto daquele aumento na economia. Esse cálculo considera que os impostos indiretos, pagos pelos consumidores, já estão com valor fixo por unidade do produto, e os custos das empresas se mantém fixos, já que a quantidade de petróleo produzida e processada é suposta constante.

Tabela 1. Proporção da Variação da Receita de Produção de Petróleo Capturada pelo Governo Central

Nesse exercício, o governo federal obtém uma receita extra que corresponde a mais de 1/3 da receita criada pelo aumento do preço do petróleo. Para estimar o que dá para fazer com esses recursos pode-se dimensionar o volume do mercado de diesel em relação à produção de petróleo, usando-se como unidade comum as toneladas equivalentes de petróleo (Mtep).

O Brasil consumiu 53Mtep de diesel em 2020, dos quais 20% foram importados. O consumo do óleo diesel (sem biodiesel) e incluindo a importação correspondeu a, portanto, pouco menos de 1/3 da produção de petróleo. Considerando que os custos de produção excluindo a matéria prima não são afetados pelo preço do petróleo, resulta que o impacto no preço do diesel será equivalente a próximo de 1/3 do aumento de receita decorrente da subida do preço do petróleo. Olhando a tabela de quanto o governo captura dessa receita pode-se supor que a receita adicional do governo quando o preço do petróleo sobe é suficiente para evitar uma subida significativa do preço do diesel. Ou seja, o governo teria dinheiro suficiente para “subsidiar” o diesel temporariamente e na proporção do aumento do preço do petróleo.

A maneira mais simples de evitar as flutuações do diesel é compensar as refinarias e os importadores, pagando a diferença do valor do produto em função do preço internacional do petróleo e o preço no qual o governo quer mantê-lo no mercado doméstico. A implementação desse subsídio “ex-refinaria” é relativamente simples e fácil de auditar.

O consumo de GLP é grande no Brasil, chegando a quase 14Mtep em 2020, dos quais 11Mtep pelas famílias. O governo não teria dinheiro, portanto, para subsidiar o GLP usado por toda a população. Por isso, o correto é emitir um vale gás para a população mais pobre. Esse vale poderia cobrir, por exemplo do consumo de 15%/20% das famílias, ou próximo a 2Mtep. Esse gasto também é financiável com o excesso de receita do governo decorrente do aumento de preço do petróleo.

Finalmente, a implementação de uma política dessas exigiria que a receita adicional para o governo pudesse ser usada para esse fim, apesar de algumas das receitas referidas acima serem vinculadas a órgãos ou atividades específicas. De fato, royalties e participações especiais são vinculadas, mas há inúmeros mecanismos orçamentários para não gastar o que está vinculado a um órgão (e.g., contingenciando despesas) e usar outras receitas (até emprestadas) para financiar o objetivo desejado. Como as receitas vinculadas para a seguridade social são insuficientes hoje para cobrir todas as despesas da seguridade, o aumento dessas receitas libera “fontes livres” para outros gastos. No limite, pode-se ter que desvincular as receitas adicionais mediante alguma medida legislativa, mantendo-se a vinculação original para as receitas iniciais, mas a desvinculação de receitas agrada o governo.

Também seria necessária uma medida provisória ou outra ação equivalente para permitir o gasto adicional para segurar os repasses do aumento do petróleo ao preço do diesel e GLP, de forma a endereçar os limites do gasto (teto) criado pela Emenda Constitucional 95. As exigências de urgência e imprevisibilidade que justificariam um crédito extraordinário se aplicam sem grande esforço ao aumento decorrente do conflito na Europa Oriental, sendo, no entanto, menos clara sua aplicação no caso genérico de crescimento da demanda observado na esteira da melhora da pandemia da covid 19.

Ao contrário do corte de um imposto indireto incidente sobre os combustíveis, que representaria uma perda fiscal duradoura, se não definitiva, o impacto fiscal nesse caso estaria automaticamente compensado e se daria apenas enquanto os preços estivessem excepcionalmente altos.

Essa discussão, que não constitui uma proposta, ilustra como os instrumentos fiscais e institucionais existentes permitem que se enderece o problema dos impactos dos aumentos do preço do petróleo, com equidade, eficiência e transparência, e sem interferência nas empresas do setor de petróleo. Apesar dos números serem muito sugestivos, há inúmeros detalhes que teriam que ser trabalhados se o governo viesse a pensar em algo nessa linha.

Como a produção agrícola não é tributada da mesma forma que a de petróleo, mesmo no que tange aos lucros dos produtores, esse tipo de abordagem é muito mais difícil no caso do impacto do conflito europeu no preço das matérias primas agrícolas e por extensão no preço da alimentação. Enfrentar esse problema, grave para muitas famílias brasileiras, exigiria outros tipos de escolhas.

*Publicado originalmente no site O Especialista