“Não coloque todos os ovos na mesma cesta”. Muitos historiadores acreditam que essa afirmação tenha surgido no século XVII. A ideia de diversificação, por sua vez, surgiu muito antes, com a Bíblia, em Mateus 25:14-30, que ensina sobre usarmos nossos recursos (talentos) de maneira sábia e produtiva, em vez de deixá-los escondidos. Embora não seja uma instrução explícita sobre diversificação, o conceito de investimento produtivo e responsável é um princípio relevante.

Agora, uma pergunta. Entre as opções a seguir, qual você acredita que é mais determinante em um portfólio de investimentos a longo prazo?

-

Acertar na alocação de ativos

-

Acertar na hora de investir

-

Acertar na escolha dos ativos

-

Acertar na classe dos ativos

Acertou quem marcou a letra “a”.

Antes de prosseguirmos, quero explicar algo fundamental.

Dois anos antes de concluir seu doutorado, Harry Markowitz lançou as bases da chamada Teoria moderna do Portfólio (TMP). Seus primeiros estudos foram apresentados no recém criado “Journal of Finance” (Jornal de Finanças), uma publicação técnica da “American Finance Association” (Associação Americana de Finanças), com o título “Portfolio Selection” (Seleção de Portfólio). Uma publicação de 11 páginas contendo 4 gráficos que transformou para sempre a nossa forma de pensar um portfólio de investimentos.

Embora a análise matemática da equação proposta por Markowitz seja complexa, o conceito fundamental da diversificação de um portfólio não é tão complexo assim: deve existir um equilíbrio entre o perfil do investidor e uma suficiente diversificação de ativos que se comportam de diferentes formas. Em suma, e com uma leitura atual, é esse o entendimento necessário para que um portfólio cresça de forma sustentável.

O argumento da diversificação sob a ótica das correlações (comportamento dos ativos quando combinados) já havia sido apresentado anteriormente em 1909, na “Financial Review of Reviews”. Entretanto, Markowitz ganhou protagonismo ao fazer a ligação entre o risco e os movimentos em conjunto dos ativos dentro do portfólio. Ele demonstrou que o risco total de um portfólio depende mais da forma como se relacionam entre si do do risco de cada ativo

Em outras palavras, a principal conclusão da TMP é que as características de risco e retorno de um investimento não devem ser vistas isoladamente, mas sim em termos de como afetam o risco e retorno globais do portfólio. Assim, Markowitz introduziu uma visão quantitativa à ideia de "não manter todos os ovos na mesma cesta”.

É por essa razão que costumo dizer aos meus alunos que não adianta manter os ovos em cestas diferentes se todas as cestas estiverem dentro do mesmo carro, ou seja, não adianta escolher vários ativos, de vários segmentos, se todos eles se movem na mesma direção. Se o carro bater, todas as cestas vão cair e todos os ovos vão quebrar.

Imagine que você tenha apenas duas ações no seu portfólio, ITUB4 e VALE3 (BVMF:VALE3), e que 40% do seu capital está em ITUB4 e 60% está em VALE3. Você precisa saber se o risco do seu portfólio é maior ou menor do que investir apenas em uma dessas ações. Para isso, você precisa de cinco informações:

-

o retorno esperado de (BVMF:ITUB4)

-

o retorno esperado de BVMF:VALE3)

-

o risco de ITUB4

-

o risco de VALE3

-

o retorno de ITUB4 em relação ao de VALE3 (como uma ação se comporta em relação à outra - grau de correlação entre elas)

Isso vai levar você à fórmula de Markowitz. Mas o resultado de tudo isso é o que realmente importa: em praticamente todos os cálculos, você vai observar que, quando combinamos diferentes ações em um portfólio, o risco total pode ser menor do que a média dos riscos de cada ação individualmente.

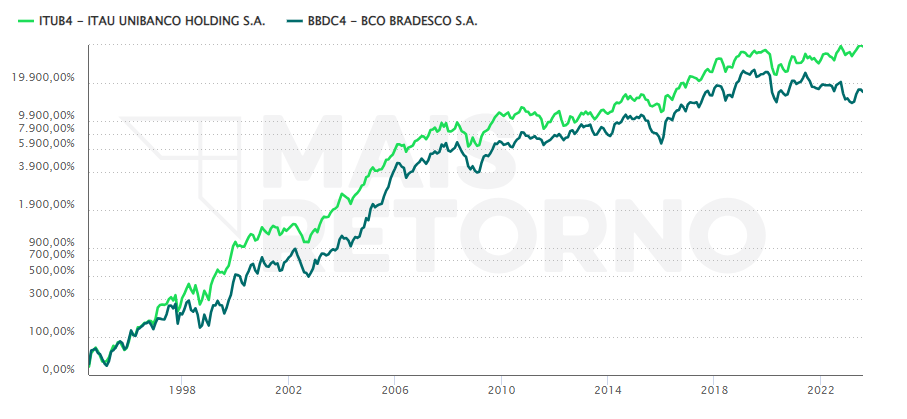

A exceção é verificada quando combinamos duas ações que possuem comportamento praticamente igual. Imagine dois bancos: ITUB4 (Itaú (BVMF:ITUB4)) e BBDC4 (BVMF:BBDC4) (Santander (BVMF:SANB11)). Veja abaixo como elas se comportam ao longo do tempo.

Se uma correlação perfeita é igual a 1. As duas ações caminham em quase perfeita sintonia: 0,76. Isso significa que ter somente essas ações no seu portfólio seria o equivalente a investir em apenas uma dessas ações, ou seja, não haveria benefício nessa suposta diversificação.

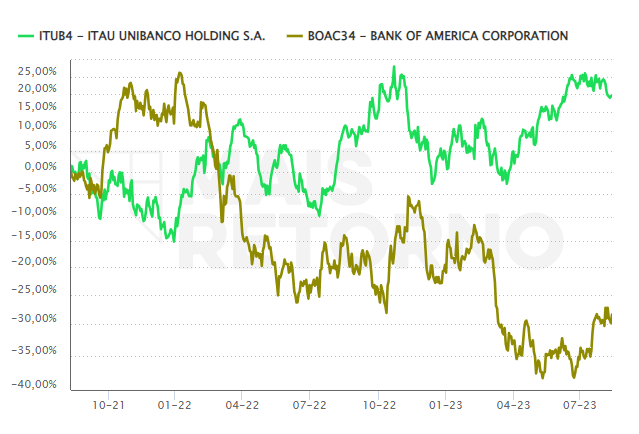

Por outro lado, se você tivesse ações do Itaú e do Bank of America (NYSE:BAC), a correlação seria próxima a zero (0,11), indicando um comportamento completamente diferente. O gráfico ficará assim:

Nesse caso, o risco geral do portfólio é menor do que o risco médio para cada uma das ações, porque, como Markowitz descobriu, as correlações importam, e foi justamente isso que os seus antecessores não haviam visto. Dessa forma, para diversificar de forma inteligente é preciso compreender como os ativos se relacionam entre si, ou seja, como se comportam ou se movimentam para cima e para baixo.

“Meu grande insight foi que você precisa considerar essa correlção”. Através desse raciocínio podemos desenvolver estratégias que maximizem o retorno dado um determinado nível de risco ou vice-e-versa. Assim, a contribuição de Markowitz foi fundamental para o mercado de capitais e rendeu a ele o prêmio Nobel de Economia em 1990.

“Quando escrevi meu artigo em 1952, eu nunca havia investido. Era um estudante sem dinheiro. A primeira vez que tive a oportunidade de investir (...) pensei que, se o mercado subisse e eu estivesse completamente fora, pareceria bobo; e, se ele caísse e eu estivesse 100% envolvido, também pareceria bobo. Então, fiquei meio a meio. Naquele momento, portanto, eu estava minimizando o arrependimento máximo”. Seu pensamento mudou ao longo do tempo, mas ele continuou a acreditar na importância de discernir a correlação dos ativos que compõem o portfólio.

Para ele, um portfólio ideal é aquele em que você consegue compreender o retorno esperado, o risco e as correlações para diversas combinações a fim de maximizar o retorno esperado - posicionando os ativos na porção adequada da fronteira eficiente (região que contém as combinações de ativos que resultam em um portfólio eficiente dentre todas as possibilidades). Portanto, cada incremento de risco nesse portfólio deve proporcionar um incremento correspondente no retorno.

Nem todo mundo concordou com Markowitz. Nassim Nicholas Taleb, por exemplo, já escreveu afirmando que os investidores que perderam dinheiro na crise financeira de 2008 podiam agradecer ao comitê do Prêmio Nobel por prestar honras a Markowitz e a outros economistas que criaram equações que fazem as ações parecerem menos arriscadas do que aquilo que de fato são”. Markowitz respondeu dizendo que o verdadeiro problema estava nas “camadas de ativos frutos de engenharia financeira dos últimos anos”. Mas isso é história para outro momento.