Na coluna dessa semana e nas duas seguintes, abordarei sobre as características e riscos envolvidos em ativos de Renda Fixa (RF). Comprar um título de RF significa que o investidor está emprestando dinheiro a um determinado emissor (devedor), que nesse caso pode ser uma empresa, um banco ou até mesmo o Governo Federal (através de títulos públicos, por exemplo). O retorno do seu investimento dependerá de alguns fatores, como prazo, risco do emissor e cupons recebidos ao longo do tempo. A principal característica de ativos de Renda Fixa é a previsibilidade em relação aos valores de resgate, porém não necessariamente em valor monetário. Os ativos prefixados permitem o conhecimento do recebimento em moeda, no entanto, os ativos pós-fixados só permitem estabelecermos uma relação em termos de valores relativos (por exemplo, títulos atrelados à Selic). Essa é a principal diferença para a Renda Variável (RV), caracterizada pela oscilação de preços dos ativos de acordo com a premissa de cada investidor/agente financeiro.

Vamos pensar, por exemplo, no mercado acionário. Ao comprar uma ação de uma empresa, você o faz porque acredita que o preço está abaixo do valor justo (não entrarei no mérito aqui do modelo de Valuation utilizado, seja por múltiplo ou fluxo de caixa descontado – os mais utilizados no mercado). O ponto é que esse preço-alvo estabelecido pelo investidor depende de uma série de premissas que podem ser específicas da empresa, do setor ou macroeconômicas. O simples fato de estabelecermos premissas no cálculo do preço justo de uma ação já remete à imprevisibilidade em relação ao preço futuro.

Ao contrário da Renda Variável, inegavelmente, a previsibilidade da Renda Fixa em relação ao resgate traz de certa forma segurança. Porém, há algumas armadilhas que o investidor deve ficar atento! Abordarei algumas delas aqui: 1) Risco de Liquidez; 2) Risco de Crédito; 3) Risco do Reinvestimento; 4) Risco de Mercado/Risco da Marcação a Mercado.

Risco de Liquidez

Nesse caso, existem dois pontos que merecem atenção:

-

Vencimento das aplicações: o investidor deve ficar atento se o ativo possui liquidez diária ou se é possível o resgate apenas no vencimento. Se estivermos falando de fundos de Renda Fixa, é importante observar a data de cotização e resgate também.

-

Volume negociado do ativo em questão: é fundamental verificar se o volume de negociação permite que o investidor consiga se desfazer da posição sem problemas, isto é, sem que seja necessário vender a um preço muito abaixo para encerrar a posição. Por exemplo, se olharmos o volume de negociação no mercado secundário de algumas debêntures, é possível verificar que há uma discrepância relevante entre o preço de compra e o de venda.

Risco de Reinvestimento

Não há qualquer garantia que a remuneração que você conseguiu para determinado ativo se mantenha após o vencimento do mesmo. Indo além, supondo a existência de cupons (juros) recebidos ao longo da maturidade do ativo, pode ser quer você não consiga realocar esse valor recebido na mesma taxa inicial. A taxa acordada com o devedor varia de acordo com uma série de fatores, como a curva de juros futura e o rating da empresa emissora, no caso das debêntures.

Risco de Crédito

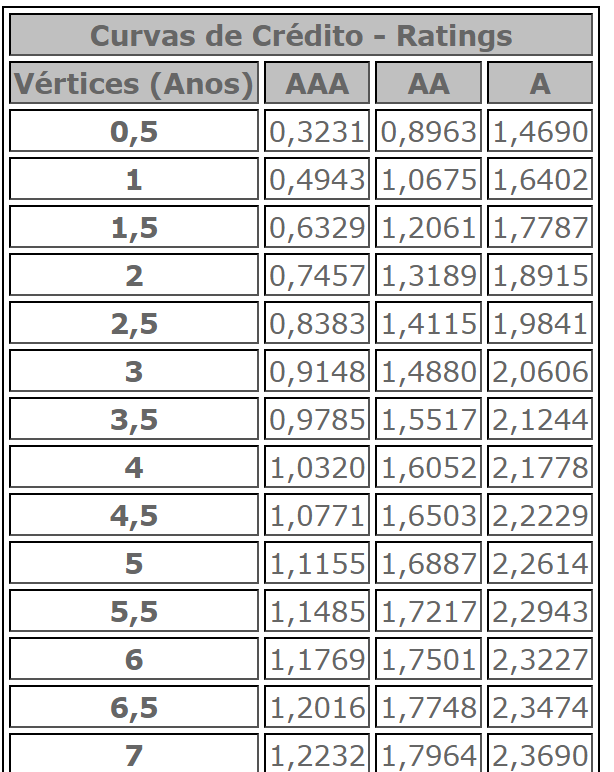

Está atrelado diretamente a capacidade do devedor honrar seus compromissos financeiros junto aos investidores. Nesse caso, teoricamente, os títulos emitidos pelo Governo Federal são os mais seguros, pois dificilmente haverá calote, até mesmo porque o Tesouro tem diversos recursos para que isso não ocorra. Já os títulos emitidos por instituições financeiras (LCIs, LCAs, CDBs, entre outros), em sua grande maioria, contam com a garantia do Fundo Garantidor de Crédito (FGC). Porém, vale ressaltar que o limite é de R$ 250 mil por CPF em cada instituição com o limite de recuperação de R$ 1 milhão. Vale (BVMF:VALE3) pontuar também que esse valor inclui o valor investido e os rendimentos provenientes das aplicações. Portanto, esse gerenciamento deve ser realizado pelo investidor. Há ainda os títulos emitidos por empresas, como as debêntures e os CRIs e CRAs emitidos por companhias securitizadoras. Nesse caso, o risco acaba sendo maior, pois não há garantia do FGC. Sendo assim, esse risco deve ser avaliado pelo investidor, que deve ser capaz de verificar a saúde financeira das empresas, através de relatórios financeiros, balanços e pelo rating – nota de classificação de risco (caso a mesma tenha essa classificação). Essas notas são fornecidas pelas agências de classificação de risco. As notas das agências de alguma forma refletem a capacidade tanto das empresas no crédito corporativo quanto dos países de honrarem o compromisso financeiro com seus credores. Teoricamente, quanto maior a nota, menor a probabilidade de o devedor dar calote ou ficar inadimplente. Obviamente, quanto pior a nota e consequentemente maior o risco para o investidor, maior o spread que o investidor recebe. O site da Anbima apresenta por exemplo o spread médio de remuneração de acordo com o rating e o vencimento da dívida. Abaixo, apresento a tabela do dia 23/04/24.

Fonte: ANBIMA

Nas próximas colunas, abordarei mais detalhadamente sobre o Risco de Crédito, discorrendo com maior profundidade o papel das agências de classificação de risco.

Risco de Mercado/Risco da Marcação a Mercado

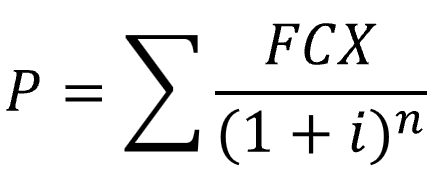

Esse risco atinge principalmente os títulos que possuem pelo menos uma parte de sua rentabilidade pré-fixada. Exemplos: NTN-B (Tesouro IPCA) pagando IPCA + 6% a.a.; LTN (Tesouro pré-fixado) pagando 11% a.a. E por que isso acontece? A resposta é simples e está diretamente ligada à precificação de qualquer ativo na economia. O preço é calculado através do valor presente da projeção dos fluxos futuros descontados pela taxa de juros considerada até determinado vencimento. Acontece que essa taxa de juros (também chamada de Yield to Maturity – YTM), que é baseada na Curva de Juros brasileira, varia todos os dias e em alguns períodos apresenta expressiva volatilidade. As expectativas dos agentes financeiros a fatores macroeconômicos como a inflação, risco país, nível de atividade econômica do país, fatores externos como a curva de juros americana, entre outros, mudam a todo momento impactando diretamente a rentabilidade exigida pelos investidores para cada vértice da curva de juros brasileira. Como a relação entre preço e taxa é inversa, no caso de aumento de aversão ao risco, a taxa sobe e o preço cai.

Onde P = Preço; FCX = Recebimentos futuros previstos; i = YTM e n = prazo até o vencimento.

É possível mostrar que em alguns momentos, a perda na Renda Fixa pode superar em muito a da Renda Variável. Existem algumas formas de mitigar esse risco, como por exemplo, fazer a gestão da Duration dos ativos presentes na sua carteira de RF. Porém, esse assunto será tema para as próximas colunas. Caro leitor, caso tenha ficado alguma dúvida em relação ao assunto, fico à disposição por e-mail. Até a próxima!

* Raphael Moses Roquete é Doutor e Mestre em Administração (ênfase em Finanças) pelo Instituto COPPEAD de Administração - UFRJ. Professor do Instituto COPPEAD de Administração, da UFRJ. Raphael pode ser encontrado em raphael.moses@coppead.ufrj.br

Encontre dados avançados sobre ações do mundo inteiro com o InvestingPro. Para um desconto especial, use o cupom INVESTIR para as assinaturas anuais e de 2 anos do Pro e Pro+